Wie kann man auf Bondora investieren und Geld anlegen? Nach dem letzten Artikel, in dem ich auf meine monetäre Entwicklung und die Performance meiner P2P-Kredite im Jahr 2018 eingegangen bin, gab es eine große Resonanz seitens der Community und ein überwiegend positives Feedback. Vielen Dank dafür!

Zwei Fragen wurden mir dabei im Nachgang besonders häufig gestellt:

- Wie genau meine Strategie beim Investieren mit Fremdkapital aussieht

- Welche Portfolio-Konfiguration ich beim Investieren auf Bondora benutze

Um den letzteren Punkt soll es in diesem Artikel gehen.

Doch zunächst will ich auf die vier Möglichkeiten eingehen, mit denen Anleger ihr Geld auf Bondora investieren können, wie beliebt die einzelnen Anlageprodukte bei den Investoren sind und worin sich diese voneinander unterscheiden.

Anschließend gehe ich dann auf meine persönlichen Konfigurationen ein und zeige, wie ich in den letzten 15. Monaten insgesamt 14.000 Euro auf Bondora investiert und dabei eine Rendite von 18,31 Prozent erzielt habe.

Wie man auf Bondora investieren kann

Bondora gehört sicherlich zu den beliebtesten und gleichzeitig auch zu den umstrittensten P2P-Plattformen für Privatanleger. Eine Debatte darüber zu führen, würde an dieser Stelle aber den Rahmen sprengen.

Einer der Gründe warum ich Bondora auch aktuell noch für eine sehr gute Wahl halte, liegt in der Vielfalt der Anlageprodukte. Für mich schafft es Bondora wie kaum eine andere P2P-Plattform, sich auf die Bedürfnisse der Investoren zu fokussieren.

Das Ergebnis sind vier verschiedene Möglichkeiten, mit denen Anleger Ihr Geld auf Bondora investieren können. Dabei hat jedes Investment-Produkt einen unterschiedlichen Grad an Steuerung, Risiko und Rendite. Als selbstbestimmter Anleger kann man hier problemlos nach seinen eigenen Präferenzen auf Bondora investieren.

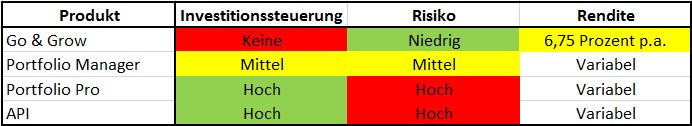

Hier eine Übersicht zu den Anlageprodukten:

Außerdem ist hier noch eine Übersicht, welche Anlageprodukte im Dezember 2018 von den Investoren auf Bondora genutzt wurden:

Im nachfolgenden soll kurz auf die vier unterschiedlichen Möglichkeiten eingegangen werden.

1. Bondora Go & Grow

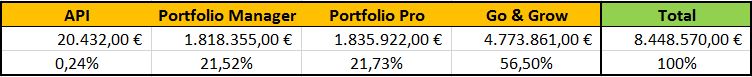

Bondora Go & Grow ist das neueste der vier Anlage-Produkte von Bondora, welches erst im Frühjahr 2018 gelauncht wurde. Dennoch gehört es bereits jetzt zu der mit Abstand beliebtesten Möglichkeit, wie Anleger ihr Geld auf Bondora investieren. Von dem im Dezember 2018 vermittelten Kreditvolumen, in Höhe von 8,44 Mio. Euro, entfiel mit 56,50 Prozent mehr als Hälfte aller Kredite auf Go & Grow (4,77 Mio. Euro).

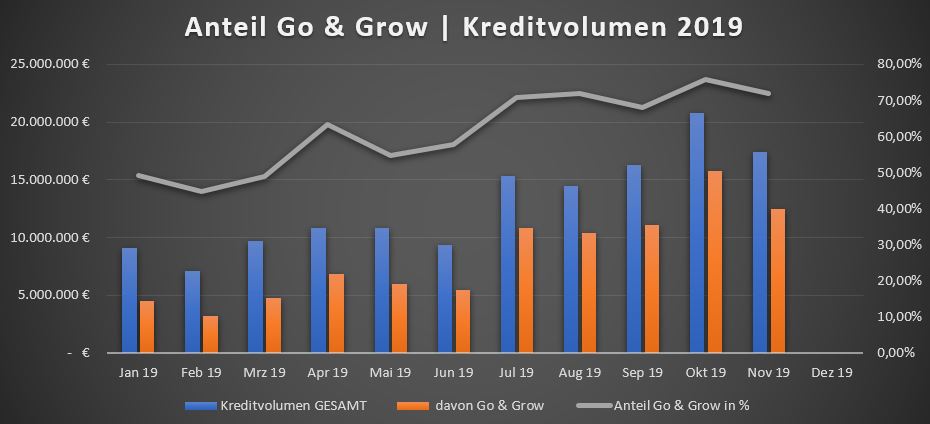

Update 06.01.2020: Auch im Jahr 2019 erfreute sich Bondora Go & Grow eines großen Wachstums. Das Anlageprodukt war maßgeblich dafür verantwortlich, dass das Kreditvolumen kontinuierlich anstieg. Im Oktober 2019 betrug das Kreditvolumen erstmals mehr als 20. Mio. Euro (20,83 Mio. Euro), wobei 75,81 Prozent davon auf Bondora Go & Grow entfallen sind.

Der wesentliche Vorteil von Go & Grow gegenüber allen anderen Anlageformen auf Bondora, liegt in der schnell verfügbaren Liquidität und der einfachen Bedienung. Sobald das Geld eingezahlt worden ist, beziehungsweise vom bestehenden Bondora-Konto transferiert wurde, investiert Bondora das Geld automatisiert in sein Kreditportfolio über mehrere Risikoklassen und Länder hinweg. Der Investor muss sich also keine Gedanken rund um die Strukturierung seines Portfolios machen.

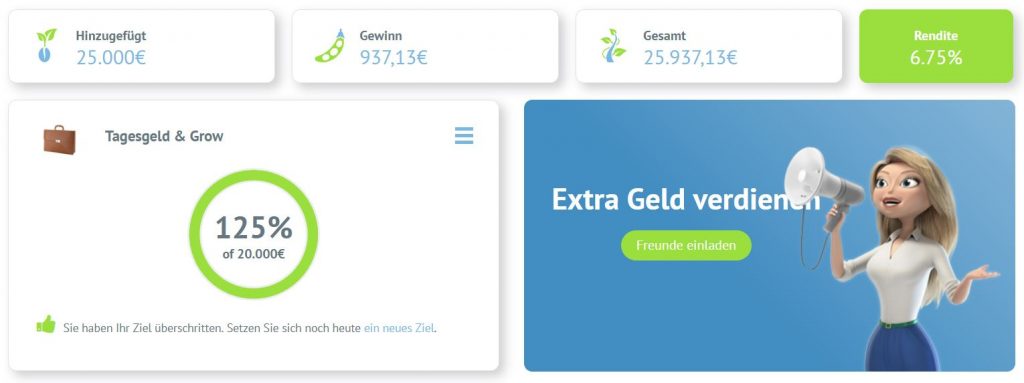

Dafür verspricht Bondora eine jährliche Rendite von 6,75 Prozent, wobei die Zinsen täglich auf das Konto hinzugefügt werden. Bei Bedarf kann der Investor jederzeit – gegen eine Gebühr von einem Euro – sein Investment abziehen, ohne sich danach um den Weiterverkauf seiner Kreditbeteiligungen (i.d.R. für einen Abschlag) auf dem Zweitmarkt kümmern zu müssen.

Damit reagierte Bondora auf den Wunsch vieler Investoren nach einem einfachen Produkt mit einer stabilen, zuverlässigen Nettorendite und schneller Liquidität.

Update 06.01.2020: Aktuell entfallen 48,42 Prozent meiner gesamten P2P-Investments auf Bondora Go & Grow.

2. Portfolio Manager

Der Portfolio Manager gehörte im Dezember 2018, mit 21,52 Prozent des vermittelten Darlehensvolumens, zu der drittbeliebtesten Anlageform auf Bondora. Hierbei kann der Anleger einen Mittelweg zwischen vollständig automatisierter Anlageform und Benutzerkontrolle verfolgen.

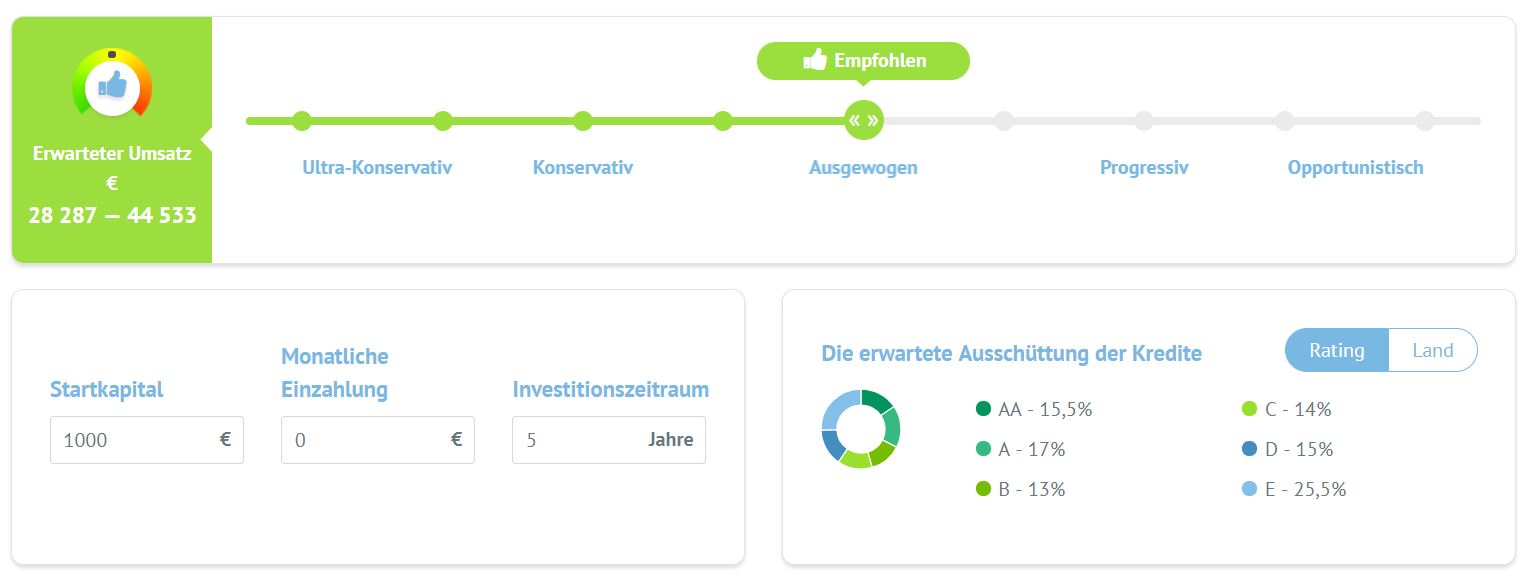

Im Zentrum des Portfolio Managers steht der Risiko-Rendite-Slider. Der Investor muss sich hier für eine von fünf möglichen Risikostrategien entscheiden. Die Optionen reichen von ultra-konservativ, konservativ, ausgewogen, progressiv bis opportunistisch. Je nach gewählter Einstellung, verändert sich unter dem Slider die erwartete Ausschüttung der Darlehen nach Land und Kreditrating.

Der Portfolio Manager von Bondora empfiehlt dabei ein ausgewogenes Portfolio auszuwählen. Dabei fällt auf, dass es in diesen Einstellungen keine HR-Kredite (High Risk) berücksichtigt. Also jene Risikoklasse, die dem Anleger die höchste Rendite garantiert, gleichzeitig aber auch am häufigsten ausfällt.

Bewegt sich der Regler im linken Bereich der ausgewogenen Einstellungen, berücksichtigt der Portfolio Manager hingegen keine spanischen Kredite mehr. Dafür befinden sich dann überproportional viele Darlehen mit guten Kreditratings im Portfolio. Je risikoreicher und opportunistischer die Einstellungen gewählt werden, desto mehr investiert der Portfolio-Manager in Darlehen mit schlechteren Kreditbewertungen, wobei der erwartete Umsatz (grünes Feld) stetig ansteigt.

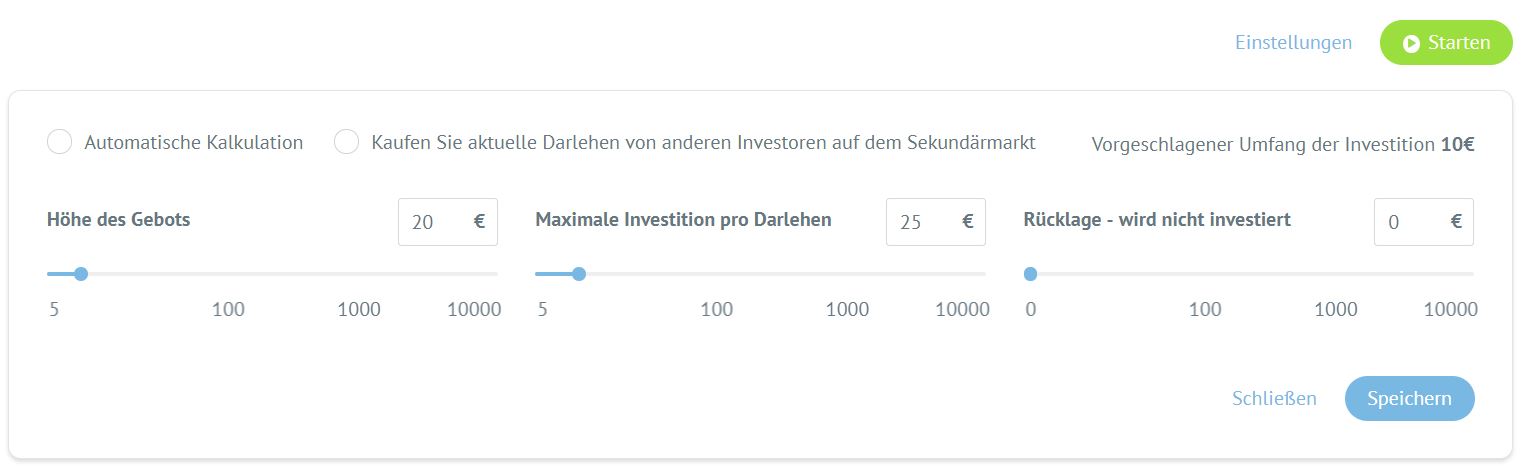

Als erweiterte Einstellung kann der Investor außerdem über die maximale Höhe des (Kredit-)Gebots bestimmen, die maximale Investition pro Darlehen festlegen und welche Rücklage im Portfolio verbleiben und nicht investiert werden soll. Zusätzlich kann ausgewählt werden, ob der Portfolio Manager auch Darlehen von anderen Investoren auf dem Sekundärmarkt kaufen soll. Bondora betont, dass es sich dabei jedoch nicht um überfällige und oder ausgefallene Kredite handelt, sondern nur um zum Transaktionszeitpunkt laufende Darlehen.

3. Portfolio Pro

21,73 Prozent der vermittelten Darlehen (1,83 Mio. Euro) sind im Oktober 2018 durch Portfolio Pro angelegt worden. Diese Anlagestrategie eignet sich besonders für Investoren, die mehr Kontrolle über ihre Investments haben und selbstbestimmter ihre Kreditkriterien auswählen wollen. In der Umsetzung ist Portfolio Pro in gewisser Weise eine Erweiterung des Portfolio Managers, jedoch mit zusätzlichen Auswahl- und Filterungsmöglichkeiten.

Neben den bereits beschriebenen Auswahlmöglichkeiten von Portfolio Manager, kann hier auch über folgende Kriterien bestimmt werden:

- Kreditnehmer-Länder (Spanien, Estland, Finnland)

- Risikorating von Bondora (AA bis HR)

- Kreditlaufzeit (3. Monate bis 60. Monate)

- Zinshöhe (bis 275 Prozent)

- Portfolio-Limit

Die Folge ist das Erstellen einer individuellen Anlagestrategie, bei der ein hoher Grad an Autonomie für Anleger im Vordergrund steht, die genaue Vorstellungen über die Zusammensetzung ihres Portfolios haben.

4. API

API (engl.: application programming interface) ist in einfachen Worten eine Schnittstelle zur Anwendungsprogrammierung. Das heißt, dass es sich um ein Programmteil handelt, der von einem Softwaresystem anderen Programmen zur Anbindung an das System zur Verfügung gestellt wird.

Damit können Anleger noch detaillierter auf die verschiedenen Datenpunkte der Kreditnehmer zugreifen und danach ihre Investitionsentscheidungen treffen. Zum Beispiel können hier Kriterien der Kreditnehmer wie Einkommen, Beschäftigung, Alter oder Bildungsabschluss berücksichtigt werden.

Was eine noch individuellere Anlagestrategie bedeutet, setzt allerdings fortgeschrittene Programmierkenntnisse voraus. Aus diesem Grund wird API auch nur von weniger als einem Prozent aller Investoren genutzt. Da es sich außerdem um eine recht aktive Herangehensweise handelt, wird API wohl bevorzugt von kurzfristig auf Gewinn orientierten Tradern eingesetzt.

Wie ich 14.000 Euro auf Bondora investiert habe

Wer noch nicht bei Bondora investiert ist und die Plattformoberfläche noch nicht kannte, der sollte nun einen hoffentlich guten Eindruck davon haben, wie man auf Bondora investieren kann und wie sich die einzelnen Anlageprodukte unterscheiden.

Auf Bondora investiere ich persönlich sowohl mit Portfolio Pro als auch mit Bondora Go & Grow.

Bondora Go & Grow als kurzfristiger Liquiditätsspeicher

Go & Grow betrachte ich dabei gesondert von den anderen Anlageformen, da sich der investierte Betrag häufiger mal ändert und ich in dem Zusammenhang nicht von einer langfristigen Anlagestrategie sprechen will. Ich nutze Go & Grow als eine kurzfristig ausgelegte Tagesgeld-Alternative, bei der das Geld unter Umständen morgen schon wieder woanders sein soll – oder sein muss. Mein Kontostand lag hier schon zwischen 10.000 Euro und 38.000 Euro.

Hintergrund: In meinem sehr stark auf Cashflow ausgerichteten Investitionsansatz, investiere ich seit einiger Zeit auch in Dividenden-Aktien. Wenn die Börsen in der nächsten Zeit weiter nachgeben sollten, werde ich sicherlich einen Großteil, wenn nicht sogar das gesamte Kapital, dort investieren. Ich halte mich also nicht sklavisch an gewisse Vorgaben und berücksichtige Go & Grow deshalb auch nicht als klassische Investitionsform für meine Anlagestrategie.

Portfolio Pro für Langfristigkeit und mehr Rendite

Für meinen auf Langfristigkeit ausgelegten Investitionsansatz nutze ich bei Bondora ausschließlich Portfolio Pro.

Meine Einstellungen:

- Länder: Estland, Spanien, Finnland

- Bondora-Rating: C, D, E, F, HR

- Kreditlaufzeit (in Monaten): 18, 24, 36, 48

- Investition pro Kreditnehmer: 10 Euro

- Rücklage: 0 Euro

- Portfolio-Limit: 1.000.000 Euro (dann reicht’s aber wirklich ?)

In gewisser Weise hätte mir (fast) auch Portfolio Manager ausgereicht. Doch es gibt ein paar Gründe, weshalb ich Portfolio Pro bevorzuge.

Länder: Bondora vergibt Darlehen in drei Länder. Den geringsten Anteil davon machen die spanischen Kredite aus (11,25 Prozent; Stand: 16.01.2019), die jedoch häufig die Rendite-Treiber im Portfolio sind. Beim Portfolio Manager links der ausgewogenen Einstellungen, hätte ich auf diese verzichten müssen. Ein Grund also gegen die konservativen Einstellungen des Portfolio Managers.

Bondora-Rating: Mein Risiko-Rendite Verhältnis ist bei mir etwas stärker ausgeprägt als bei der Norm. Daher benötige ich nicht das „sicherste“ und ausbalancierteste Portfolio, inklusive der Kredite mit den besten Bonitätsbewertungen. Außerdem vertraue ich Bondora, dass die schlechtere Bonitätsbewertung von Kreditnehmern mit einem angemessenen Risikoaufschlag verzinst wird. Soweit man das nach 15.Monaten beurteilen kann, hat sich dieser Ansatz bezahlt gemacht.

Kreditlaufzeit: Dass ich Bondora als eine langfristige Anlagestrategie betrachte, verdeutlicht mein Commitment bei der Kreditlaufzeit, welche zwischen 18. und 48. Monaten lang ist. Gefühlt ist mein Eindruck, dass vielen Investoren die Kreditlaufzeit oft nicht kurz genug sein kann. Liegt es an dem mangelnden Vertrauen gegenüber P2P-Krediten? Oder an der Plattform selbst?

Fakt ist, dass es genug andere P2P-Anbieter gibt, die sich auf kurzfristig laufende Darlehen spezialisieren – siehe PeerBerry, Robocash oder Viainvest. Wer also hunger auf einen Burger hat, der sollte sich keine Lasagne bestellen. Meine Meinung.

Aktuell vertraue ich Bondora, mein Geld auch über einen langfristigen Zeitraum gewinnbringend anzulegen. Die Rendite gibt mir momentan recht. Sollte sich das jemals ändern, kann und sollte man selbstredend auch reagieren.

Update 06.01.2020: Nachdem ich im März 2019 mein Kreditportfolio bei Bondora ausgewertet hatte, habe ich meine Investitionen via Portfolio Pro ausgesetzt und zurückzahlen lassen. Seit März 2019 investiere ich ausschließlich via Bondora Go & Grow.

Alle Investitionen: Dass mein Portfolio-Limit bei 1 Mio. Euro eingestellt ist, soll an dieser Stelle ein bisschen Platz zum Träumen lassen.

Investieren auf Bondora – Mein Fazit

Wer auf Bondora investieren will, der wird auch Wege finden, die den persönlichen Vorlieben entsprechen. Genau darin besteht der große Anreiz und der Vorteil dieser Plattform. Kein „one size fits all“ von der Stange, sondern eine individuelle Anlagestrategie nach den eigenen Präferenzen.

Ich kenne Investoren, die weil die Ausfallrate bei estnischen Krediten am niedrigsten ist, nur in diese Darlehen investieren. Eine Länder-Splittung spielt dabei keine Rolle. Das ist auch ok so. Genauso, wenn man nur die HR-Kredite aus Spanien investieren will. Jeder sollte seinen Weg finden und ich erhebe keinen Anspruch darauf, dass mein Weg der richtige sei.

Wenn Du jetzt Appetit auf Rendite bei Bondora hast, kannst Du dich über diesen >Affiliate-Link< anmelden und Du bekommst 5 Euro Startguthaben auf Dein Konto gut geschrieben. Dir entstehen dadurch keine Kosten, sondern Du kannst somit meinen Blog unterstützen und Dir ebenfalls etwas Gutes tun.

Investieren auf Bondora: Wie ich 14.000 Euro angelegt habe – Das Video

FAQ – Häufig gestellte Fragen der Investoren

Bondora ist eine estnische P2P Plattform, die sich während der Finanzkrise 2008 gegründet hat. Mit über 125.000 Investoren zählt das Unternehmen, welches Kredite in Estland, Finnland und Spanien finanziert, heute zu den größten P2P Plattformen Europas.

Auf meinem Blog findest Du eine umfangreiche Artikelsammlung zu Bondora, wo Du weitere Informationen finden kannst.

Bondora ist ein Nicht-Banken Kreditgeber aus Estland, der keiner staatlichen Regulierung unterliegt und der auch über keine Einlagensicherung verfügt. Entsprechend hoch ist das Risiko für einen möglichen Kapitalverlust.

Auf meinem Blog habe ich genau analysiert, für wie sicher ich Bondora aktuell und in einer Phase der Rezession einschätze.

Bondora vermittelt Kredite aus Estland, Finnland und Spanien. Nach erfolgreicher Anmeldung bei Bondora, können Anleger mit insgesamt vier unterschiedlichen Anlageprodukten bei Bondora investieren. Unter anderem auch mit Bondora Go & Grow, einer bei Investoren sehr beliebten Möglichkeit.

Mit Bondora Go & Grow investieren Anleger in ein breit diversifiziertes Kreditportfolio mit +100.000 Krediten. Die über 125.000 bei Bondora registrierten Investoren haben bereits +85.000 Go & Grow Konten erstellt, was die große Beliebtheit verdeutlicht.

Nach erfolgreicher Anmeldung bei Bondora, können sich Investoren sofort ein Go & Grow Konto erstellen und das auf die P2P Plattform überwiesene Geld zu Go & Grow weiterleiten. Einen ausführlichen Bericht zu meinen Bondora Go & Grow Erfahrungen, inkl. der Themen Funktionsweise oder Steuern, findest Du auch auf meinem Blog.

Es gibt vier Möglichkeiten, wie Investoren auf Bondora Geld investieren können: Go & Grow, Portfolio Pro, Portfolio Manager oder via API. In meinem Blogartikel “Investieren bei Bondora” erfährst Du die Unterschiede der einzelnen Anlageprodukte und wie ich persönlich mein Geld bei Bondora investiere.

Sollte Bondora Insolvenz anmelden müssen, würde sich ein eingesetzter Administrator (Insolvenzverwalter) um die Verwaltung und Eintreibung der ausstehenden Kreditforderungen kümmern. Investoren müssen dabei davon ausgehen, dass nicht das gesamte Kapital zurückgewonnen werden kann.

Für wie sicher ich Bondora aktuell und in einer Phase der Rezession halte, habe ich auf dem Blog bereits ausführlich analysiert.

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.

Moin, interessanter Artikel.

Habe selbst ein Konto bei Bondora, leider ein Problem:D

Ich verfüge nur über ein Go&Grow Konto, würde jedoch gerne auch den Portfolio Manager benutzen. Wie eröffne ich dieses “Zweite Konto”?

Laut Support überweist man ja im Reiter “Geld abheben”, dann unter Zahlungsmöglichkeiten “Bondora” auswählen.

Bei mir steht jedoch nur “Trustly” und “Sepa” zur Auswahl, nicht “Bondora”.

Freue mich über eine Antwort:-)

Nach meinem Wissen gehen alle Überweisungen zunächst auf das “Bondora” Konto. Von dort aus dann einfach den Portfolio Manger starten. Bei Abhebungen von Go&Grow geht das Geld zunächst auch auf das “Bondora” Konto. Dann wieder gleiches Spiel. Viel Erfolg! 😉

Hallo Denny,

seit wann bist du mit dieser Konfiguration bei Bondora investiert und wie hoch ist z.Z. deine Rendite?

Gibt es ein Update zu diesem Artikel auf dem Blog?

LG

Canstill

Hallo Canstill,

seit Oktober 2017. Meine aktuelle Rendite kannst Du den Beiträgen aus dem Monatsrückblick entnehmen.

VG,

Denny

Danke, Danny, für das Feedback. Ich habe eben den Nov 2019 Monatsrückblick gelesen. Die Bondora PP Rendite i.H.v. 15,98% ist sehr gut und liegt deutlich über die Rendite der anderen Plattformen.

Du schreibst, dass du deine Investition mit Bondora PP trotzdem auslaufen lässt. Hast du dich bereits über die Gründe geäußert? Deine Erfahrung interessiert mich sehr, da ich gerade eine Investition mit Bondora PP evaluiere.

Hallo zusammen,

das würde mich auch sehr interessieren.

Ich spiele grade auch mit dem Gedanken mit Portfolio Pro zu investieren und habe sehr gemischtes gehört. Vielleicht kannst du uns dazu eine Info geben Denny?

Viele Grüße