In diesem Beitrag soll es um die Diversifikation Deines Kreditportfolios auf der P2P-Plattform Mintos gehen. Ich möchte Dir aufzeigen, warum das Thema wichtig ist, auf welche Kriterien es dabei meiner Meinung nach ankommt und wie Du in nur wenigen Schritten Deine Auto-Invest Einstellungen (u.a. mit Hilfe von Excel) anpassen kannst.

Zu Mintos selbst muss an dieser Stelle nicht viel gesagt werden. Der lettische Anbieter ist die wohl beliebteste P2P-Plattformen bei deutschen Privatanlegern und der aktuell am schnellsten wachsende Anbieter in Europa – gemessen am monatlich vermittelten Kreditvolumen. Auch ich bin jetzt seit über 17 Monaten auf der Plattform investiert und konnte dabei eine Rendite von 12,65 Prozent erzielen (Stand: 01.03.2019).

Warum das Thema Diversifikation so wichtig ist

Diversifikation ist ein häufig benutztes Wort, wenn es um die strategische Ausrichtung und Aufstellung seiner Investments geht. Nicht umsonst behaupten viele Anlage-Experten, dass Diversifikation die wichtigste Komponente zur Erreichung langfristiger (finanzieller) Ziele bei gleichzeitiger Risikominimierung sei.

Ein prominentes und gern genommenes Beispiel dafür ist das Investieren in einer anderen Anlageklasse – den Indexfonds, besser bekannt als ETFs. Viele Anlage-Experten empfehlen, sich im Bereich Indexfonds für einen möglichst breit gestreuten ETF zu entscheiden, vorzugsweise den MSCI World, und diesen mit einem Index für Schwellenländer und Emerging Markets zu kombinieren.

Der MSCI World, der die Entwicklung von über 1.600 Aktien aus 23 Industrieländern abbildet, beinhaltet alle Unternehmen, die in der Weltwirtschaft Rang und Namen haben. Langfristig angelegt, also über mehrere Wirtschaftszyklen hinweg, kann man hier mit einer historischen Durchschnittsrendite von sieben bis acht Prozent p.a. kalkulieren.

Die Logik hinter der Diversifikation ist relativ einfach und verständlich. Je breiter ich meine Investments aufteile, desto mehr streue ich das Risiko bei möglichen Ausfällen und sichere mir dadurch eine solide Durchschnittsrendite.

Bei Investitionen in P2P-Kredite lässt sich eine Diversifikation auf mehreren Ebenen realisieren. Zum Beispiel kann man darüber diskutieren, ob man seine Investitionen über mehrere P2P-Plattformen verteilen sollte (Plattformdiversifikation) oder man sich gezielt auf wenige P2P-Anbieter konzentriert (so wie ich das zum Beispiel bevorzuge). In diesem Artikel soll es jedoch ganz konkret um die Diversifikation des Kreditportfolios (bei Mintos) gehen.

Wichtige Kriterien bei der Diversifikation auf Mintos

Bevor es an die Umsetzung der Diversifikation und die Anpassung der Auto-Invest Einstellungen geht, stellt sich zunächst die Frage, welche unterschiedlichen Faktoren wir als Anleger bei Mintos überhaupt beeinflussen können und welchen Stellenwert die einzelnen Kriterien besitzen.

Dafür liste ich zunächst sämtliche Punkte auf, die vom Anleger im Rahmen einer Auto-Invest Konfiguration angepasst werden können. Ich beziehe mich ausschließlich auf die Kriterien des Primärmarktes. Zusätzlich erstelle ich dazu noch ein Rating von A (sehr wichtig) bis C (unwichtig), im Hinblick auf die Wichtigkeit bei der Diversifikation. Diese Bewertung ist natürlich rein subjektiv und jeder kann die Faktoren anderes bewerten:

Darlehensgeber (A+)

Um zu verdeutlichen, dass es sich hierbei um das aus meiner Sicht wichtigste Kriterium handelt, habe ich extra noch ein + eingefügt, da eine gute Balance der Darlehensanbahner das A und O bei der Diversifikation auf Mintos ist.

Wie die Historie beweist, auch aus gutem Grund: Nachdem im Juni 2017 bekannt geworden war, dass der polnische Kreditanbahner Eurocent seine überfälligen Kredite nicht mehr zurückkaufen konnte, wurden die Rückzahlung der Kredite nur noch im Rahmen der finanziellen Leistungsfähigkeit erbracht. Die Folge: Bis Oktober 2017 waren 65 Prozent der überfälligen Darlehen noch nicht zurückbezahlt worden.

Am 20. März 2018 wurde schließlich die Geschäftstätigkeit von Eurocent komplett eingestellt. Mintos versucht seitdem, in Kommunikation mit dem Zwangsverwalter, die Interessen der Anleger zu vertreten. Allerdings wird ein Teil des investierten Kapitals, aller Voraussicht nach, nicht mehr zurückzuholen sein.

Wer hierbei besonders viele Stücken vom großen Eurocent-Kuchen besaß, dem konnte schon sehr bald der Appetit vergehen.

Zwei Dinge zeigen sich hier sehr deutlich: Zum einen, dass die Rückkaufgarantie mehr eine Art Marketing-Versprechen als eine wirkliche Garantie ist. Die Verlagerung des Risikos auf den Darlehensanbahner kommt letztendlich wieder auf den Investor zurück.

Zum anderen zeigt es auch, dass man gezwungen sein sollte, die Vielfalt der Darlehensanbahner zu nutzen, um sein Kreditportfolio auf möglichst viele Schultern zu verteilen. Kommt es dann zu einem Ausfall wie bei Eurocent, macht sich das deutlich weniger in der Gesamt-Performance bemerkbar.

Mein persönliches Ziel bei der Gewichtung der Darlehensanbahner ist es, dass ich nicht mehr als zehn Prozent meiner Kredite – numerisch und monetär – bei einem einzelnen Darlehensanbahner investiert habe.

Länder (A)

Das zweitwichtigste Kriterium sind bei mir die Herkunftsländer der Darlehen. Der Hintergrund ist hierbei, dass sich Wirtschaftsrezessionen nicht in allen Ländern gleich stark auswirken. Insofern sollte auch hier, nach Möglichkeit, ein Übergewicht an einzelnen Ländern vermieden werden.

Die Realisierung gestaltet sich meistens etwas schwieriger als bei den Darlehensanbahnern, da es bei Mintos weniger Länder zur Diversifikation gibt (Stand 12.03.2019: 29). Mein Ansatz ist etwas weniger dogmatisch als bei den Darlehensanbahnern (zehn Prozent). Ich schaue auf ein gesundes Mittelmaß, bei dem jedoch nicht mehr als 20 Prozent der Kredite in einem Land investiert sein sollten.

Darlehenstyp (B)

In letzter Zeit schaue ich auch etwas mehr auf die Kreditart bei Mintos. Bei meinen Auswertungen ist mir in den letzten Monaten aufgefallen, dass ich ein sehr starkes Übergewicht (teilweise über 70 Prozent) an Konsumentendarlehen besessen habe. Global betrachtet machen diese bei Mintos zwar auch 45,4 Prozent aus (Stand: 12.03.2019), allerdings muss man die Gewichtung auch nicht aus dem Ruder laufen lassen.

Auch hier gibt es für mich keine festen Grenzen, zumal Factoring, Hypotheken- oder Getreidekredite auch nur in sehr begrenztem Umfang verfügbar sind. Es ergibt für mich daher wenig Sinn, diese unbedingt mit jeweils zehn oder 15 Prozent in meinem Kreditportfolio vertreten zu haben. So wichtig ist mir die Diversifikation in dem Bereich dann doch nicht. Die Mischung muss es machen.

Kreditlaufzeit (B)

Die Laufzeit des Darlehens überschneidet sich ein wenig mit der Kreditart (Darlehen mit kurzer Laufzeit) und den zu erwartenden Zinsen. Wenn der Korridor für den Zinssatz (nach oben hin) zu eng gewählt wird, bleiben sehr häufig nur Darlehen mit kurzer Laufzeit übrig. Entsprechend hoch ist dann auch die Gewichtung dieser Kreditart im Portfolio.

Diesen Trend sollten meiner Auffassung nach besonders Investoren beobachten, die parallel dazu auch auf Viainvest, Twino oder Robocash investieren, da diese Anbieter ebenfalls auf kurzfristig laufende Konsumentendarlehen spezialisiert sind.

Diesen Trend sollten meiner Auffassung nach besonders Investoren beobachten, die parallel dazu auch auf Viainvest, Twino oder Robocash investieren, da diese Anbieter ebenfalls auf kurzfristig laufende Konsumentendarlehen spezialisiert sind.

Ansonsten sind die Einstellungen bei der Kreditlaufzeit auch immer eine Frage nach der persönlichen Strategie und dem Bedürfnis nach Liquidität. Wer sein Geld schneller zurückbekommen möchte, der kann u.a. auch auf die genannten Anbieter zurückgreifen oder sich Go & Grow von Bondora ansehen.

Bei mir dürfen Darlehen auf Mintos auch mal bis zu 60 Monate lang abgestottert werden. Wobei man auch hier erkennt, dass ein Großteil der bei mir ausstehenden Darlehen nur eine sehr kurze Laufzeit besitzt.

Mintos-Bewertung (C)

Die vier letztgenannten Faktoren sind natürlich sehr wichtig, jedoch nicht so sehr im Hinblick auf die Diversifikation. Hier geht es eher um persönliche Vorlieben. Die Mintos-Bewertung, relativ neu eingeführt, bewertet die Qualität der Darlehensanbahner. In der Regel lasse ich die Darlehensgeber mit D-Bewertung außen vor. Dass die anderen Anbieter gleichmäßig verteilt sein sollen, spielt bei mir hingegen keine Rolle.

Rückkaufgarantie (C)

Ebenso wenig hat die Rückkaufgarantie einen Einfluss auf meine Diversifikationsentscheidungen. Jeder soll für sich entscheiden, was er hier bevorzugt. Persönlich wähle ich beide Optionen aus. Wer sich etwas mehr mit dem Thema Rückkaufgarantie bei Mintos befassen will, dem sei dieser Artikel empfohlen: Einblicke zum Thema Rückkaufgarantie bei Mintos

Zinssatz (C)

Der Zinssatz spielt bei der Diversifikation keine Rolle für mich. Wie für viele andere, gilt auch für mich das Motto: Je höher, desto besser. Aber mit einer Ausnahme: Da ich dieses Kriterium stets als letztes anpasse, schaue ich bei der Kreditverfügbarkeit, dass es mindestens 10.000 Darlehen gibt, die meinen anderen gewählten Kriterien entsprechen.

Wenn ich unbedingt das letzte Prozentpunkt herausquetschen will, laufe ich Gefahr, dass es bald keine Darlehen mehr für meine Auto-Invest Konfiguration geben wird. Das Geld liegt dann nicht investiert auf dem Konto herum und ich möchte nicht jeden Tag nachsehen, wie meine verfügbaren Mittel ansteigen. Daher ist hier etwas Weitblick gefragt.

Investition pro Darlehen (C)

Am Anfang würde ich hier eine Auswahl treffen, die so klein wie möglich ist. Sprich, zwischen zehn und 15 Euro. Mittlerweile liegt mein Depot seit vielen Monaten bei über 500 Darlehen, sodass ich meine persönlichen Einstellungen auf 20 bis 25 Euro pro Darlehen angepasst habe.

Mintos Auto Invest Einstellungen anpassen

Du hast jetzt einen Einblick bekommen, welche Wertigkeit die einzelnen Faktoren bei der Diversifikation auf Mintos für mich haben und wie ich diese gewichte. Bevor ich jetzt eine Anpassung (Rebalancing) in meinen Auto-Invest Einstellungen vornehme, muss ich zunächst verstehen, welche Gewichtung mein aktuelles Kreditportfolio besitzt. In erster Linie ist das für jene Kriterien wichtig, die ich prozentual begrenzen will. Hierbei bieten sich zwei Herangehensweisen an.

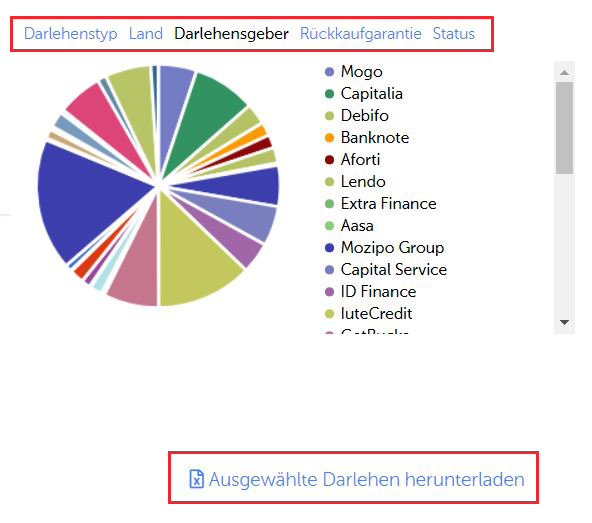

Zum einen kann man auf die von Mintos vorgegebenen Informationen zurückgreifen, die sich im Dashboard unter der Rubrik Meine Investitionen finden lassen (siehe Bild).

Auf Basis dieser Daten kannst Du die Aufteilung deines Kreditportfolios nachvollziehen. Aber stimmen diese Zahlen auch? Worauf beziehen sich diese?

Der zweite Weg wäre die manuelle Überprüfung via Excel (Ausgewählte Darlehen herunterladen). Hier kann man nachvollziehen, ob die von Mintos vorgegebenen Zahlen auch mit dem tatsächlichen Kreditportfolio übereinstimmen. Die genaue Vorgehensweise wird im nächsten Kapitel gezeigt.

Wie gerade ausgeführt, sind mir zwei Faktoren bei der Diversifikation besonders wichtig: Darlehensgeber und die Aufteilung der Länder. Die Übersicht auf Mintos zeigt mir (Stand: 12.03.2019), wie sich diese Aufteilung gestaltet:

Darlehensgeber: Die einzigen Darlehensgeber, die eine Gewichtung von mehr als zehn Prozent in meinem Kreditporfolio besitzen, sind ExpressCredit (14,3 Prozent) und luteCredit (13,3 Prozent).

Länder: Kredite aus Moldawien sind bei mir mit 16,9 Prozent im Kreditportfolio vertreten und Darlehen aus Litauen mit 12,9 Prozent. Diese Länder besitzen die höchste Gewichtung, sind aber beide unter meinen anvisierten 20 Prozent.

Die tatsächlichen Einstellungen des Auto-Invest vorzunehmen, sind dann nur noch Formsache.

Bei den Darlehensgebern kann man sich noch entscheiden, ob man diese sofort von der Auswahl entfernt oder ob man diese in Zukunft in einem bestimmten Verhältnis zu anderen Darlehensanbahnern gewichten will.

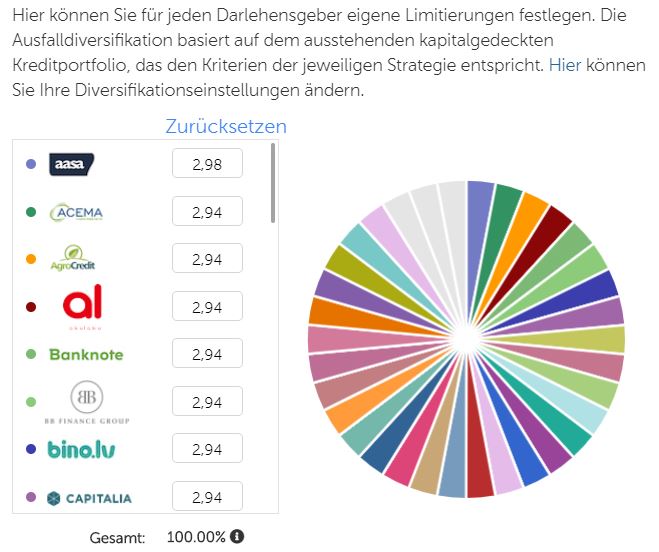

Dafür gibt es bei Mintos die Funktion Diversifikation über Kreditgeber hinweg, um langfristig ein möglichst ausgeglichene Portfolio an unterschiedlichen Darlehensgebern zu besitzen. Mit einem Klick auf das blau hervorgehobene „hier“, gewichten sich alle Darlehensgeber gleich. Vorsicht: Wenn Kreditgeber bereits vorher von der Auswahl entfernt worden sind, tauchen diese hier nicht auf!

Mintos Kreditportfolio mit Hilfe von Excel auswerten

Um Einblicke in die Zahlen und Statistiken seines aktuellen Kreditportfolios zu bekommen, stellt Mintos bereits eine Auswertung zur Verfügung. Dennoch habe ich mir angewöhnt, mein Kreditportfolio selbst herunterzuladen und dieses kurz mit Hilfe von Excel und der Funktion PivotTable auszuwerten.

Warum ich das mache: Es ist eher eine Art Rückversicherung für mich. Getreue dem Motto „Vertrauen ist gut, Kontrolle ist besser“. Es kostet mich insgesamt keine zehn Minuten und in der Regel mache ich es alle ein bis zwei Monate. Also ein für mich vertretbarer Aufwand.

Wie ich die Auswertung konkret vornehme, siehst Du in diesem kurzen Video-Tuturial:

Das wichtigste Fazit ist hierbei: Die von Mintos angegebenen Werte stimmen! Allerdings muss von verstehen, worauf sich diese beziehen. Die Angaben bei Darlehensgebern, Ländern oder Darlehenstyp beziehen sich NICHT auf die numerische Verteilung der Darlehen, sondern auf die (monetär) ausstehende Restschuld der einzelnen Kredite. Erst dann stimmen die Werte der eigenen Auswertung, mit denen von Mintos überein.

Auto Invest und Diversifikation bei Mintos – Mein Fazit

Wer langfristig und erfolgreich in P2P-Kredite investieren will, der kommt am Thema Diversifikation nur schwer vorbei. Gerade bei Mintos, wo es eine Vielzahl an Darlehensanbahnern gibt, sollte man sich dringend mit einer ausgewogenen Balance seines Kreditportfolios beschäftigen.

Je nach Darlehensanbahner kann es teilweise zu sehr hohen Ausfallraten kommen. Eine Rückkaufgarantie sieht auf den ersten Blick gut aus, kann aber dennoch negativ auf den Anleger zurückfallen. Dagegen hilft nur ein in der Masse breit diversifiziertes Portfolio, sodass von vornherein mögliche Kollateralschäden auf Kreditebene vermieden werden können. Tritt das Szenario dennoch ein, sollte das Investment dadurch nicht gefährdet sein.

Meine Ansichten, auf welche Kriterien ich bei Mintos besonders viel Wert lege und wie ich diese für mich gewichte, kennst Du nun.

Die Auswertung via Excel hat gezeigt, dass man den angegebenen Werten von Mintos vertrauen kann, dass diese nachvollziehbar sind und man seine Konfigurationen auch basierend auf den von Mintos dargestellten Werten durchführen kann.

Hoffentlich konnte ich dennoch ein bisschen mehr Transparenz herstellen und ggf. die Toolbox des ein oder anderen Mintos-Investors erweitern.

Das Geschichten zum Thema Diversifikation bei P2P-Krediten sind damit aber bei weitem noch nicht auserzählt. Noch etwas ausführlicher habe ich mich dazu in meinem bald erscheinendem P2P-Buch geäußert. Im Kapitel Diversifikation – Das Allheilmittel der Risikobekämpfung? geht es unter anderem auch darum, auf welche Kriterien man bei der Diversifikation achten sollte (ausführliche und plattformunabhängige Betrachtung), ab wann ein Kreditportfolio ausreichend diversifiziert ist und wie man seinen Diversifikationsgrad berechnen kann.

Diversifikation und Auto Invest Einstellungen bei Mintos – Das Video

Wenn Du selbst Anleger bei Mintos bist, interessiert mich zum Abschluss, wie Du persönlich bei der Diversifikation und Konfiguration Deines Kreditportfolios vorgehst. Hast Du bestimmte Kriterien, auf die Du bevorzugt oder weniger achtest? Gibt es bestimmte Grenzwerte oder Richtlinien bei Dir? Schreib es mir gern in die Kommentare und lass uns dazu austauschen.

Photo by Samson Creative. on Unsplash

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.

Hallo,

ich bin relativ neu auf Mintos. Könntest Du bitte nochmal kurz erklären wie du einstellst dass man möglichst viele Kreditanbahner ins Portfolio bekommt? Bisher habe ich bei meinem Autoinvest absolut keine Einschränkungen gemacht, bis auf den Zins von mind. 15% und max. 6 Monate Laufzeit. Allein damit bekommt man jedoch ordentliche Klumpen ins Portfolio.

Gibt es eine Möglichkeit hohe Zinsen UND möglichst viel Diversifikation der Kreditanbahner zu erhalten?

Vielen Dank und mit freundlichen Grüßen

Harald

Hallo Harald,

bei deinen Einstellungen (15% Zinsen und max. 6 Monate) werden nur vereinzelte Kreditgeber übrig bleiben. Das hat mit Diversifikation wenig zu tun. Du wirst dich entscheiden müssen, wo deine Priorität liegt.

Viele Grüße,

Denny

Ich kann mir, bei der momentanen Lage, kaum vorstellen, das du Kredite mit 15% Zinsen bekommst.

An und für sich wird dir nichts anderes übrig bleiben, die Obergrenze an Zinsen bei Mintos zu beobachten. Derzeit ist die Obergrenze in Euro bei 12% und es sind Estnische Kredite. Von Diversifilation kann da keine Rede sein.

Ich selbst pfeife auf die Art der Länderdiversifikation. Bleibt mir auch nichts anderes übrig.

By the way: Ich investiere in möglichst lang laufende Kredite, derzeit bei bis zu 83 Monaten.

Hallo,

weiß hier zufällig jemand, wie die grauen Teilen des Kuchen Diagramms bei der Diversifikationseinstellung zustande kommen?

Es gibt nur eine Art von Diversifikation, die bei Mintos wirklich einen Sinn ergibt. Das ist die Diversifikation über möglichst viele Kredite hinweg.

Die Diversifikation über Länder hinweg macht gar keinen Sinn. Da habe ich nur schlechte Erfahrungen gemacht. Ich selbst investiere nur in Kredite aus Estland, Jettland und Litauen. Vielleicht noch Dänemark, Großbritannien, Finnland und Schweden. Bei Kasachstan habe ich an und für sich keine schlechten Erfahrungen gemacht.

“Invest und Access” hat mir einen ganzen Haufen von Krediten verpaßt, die mir Ärger bereitet haben. So aus den Afrikanischen Ländern und den Philipinen.

Diversifikation über Länder ist Schwachsinn!

Diversifikation über unterschiedliche Zinsen ist auch Schwachsinn. Diese Diversifikation macht nur die Rendite kaputt. Ich fahre volle Zinshöhe, das heißt je nach Lage 11% bis 13% Zinsen und wenn es bei den drei Baltischen Staaten Kredite mit 16% oder 17% Zinsen gibt, dann auch das. Zinsen unter 10% sind für mich Schwachsinn.

Nachtrag: Ich hatte, ausser bei ‘Invest und Access’ nie polnische Kredite und schon gar nicht von Eurocent.

Ich bleibe bei meiner Monokultur und habe doch massenweise Kredite mit über 80 Monaten Laufzeit.

Ich hatte auch schon mal, in einer Durstphase, kurz laufende Kredite. Mit diesen sehr kurz laufenden Krediten habe ich auch sehr viel Ärger gehabt, da diese mit sehr großen Verspätungen zurückgezahlt worden sind.