Meine NEO Finance Erfahrungen nach einem Jahr. Worauf es für Investoren ankommt!

Im letzten Jahr habe ich mich vergleichsweise häufig und meistens auch sehr positiv über die litauische P2P Plattform NEO Finance geäußert. Besonders jetzt, da sich der P2P Sektor in einer sehr turbulenten Phase befindet, zeigt sich aus meiner Sicht wie wichtig es ist auf Unternehmen zu setzen, die auch in einem regulierten Umfeld arbeiten und die durch Lizenzen, wie zum Beispiel die Electronic Money Institution, sicherstellen, dass das Kapital der Anleger von dem des Unternehmens getrennt wird und nicht veruntreut werden kann.

Beides sind Kriterien, die NEO Finance als so gut wie einzige P2P Plattform im Baltikum erfüllt und was somit ein großes Plus beim Thema Sicherheit bedeutet.

Aber natürlich gibt es bei NEO Finance auch einige Schwachpunkte, die man nicht übersehen und deutlich ansprechen sollte. Insbesondere die Investitionserfahrung und die auf der P2P Plattform erzielte Rendite, sorgen in vielen Foren für Diskussionsstoff. Teilweise werden sogar negative Renditen erzielt, was natürlich nicht Sinn der Sache sein sollte – egal wie gut der Business Case auch aussieht und wie sicher das Unternehmen ist.

Heute, nachdem ich selbst über ein Jahr auf NEO Finance investiert gewesen bin, möchte ich Dir meine Investitionserfahrungen zeigen, auf welche Faktoren es aus meiner Sicht ankommt und wie ich vorgehen würde, wenn ich heute nochmal neu anfangen könnte.

Mein P2P Portfolio bei NEO Finance

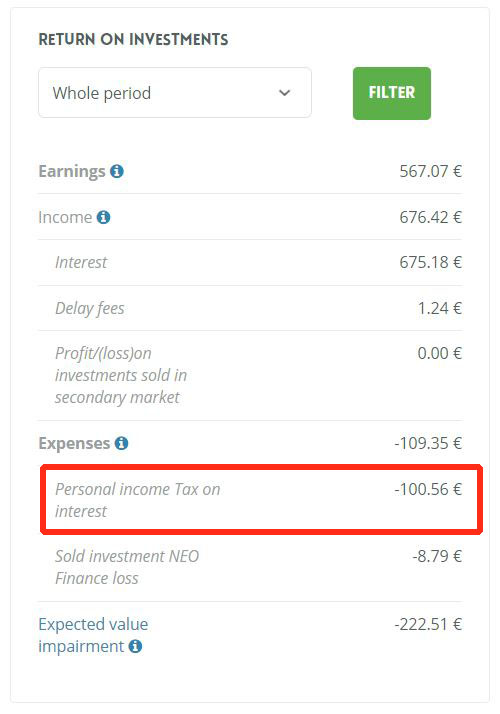

Schauen wir uns zunächst meinen persönlichen Account an. Seit dem 1. April 2019 habe ich insgesamt 7.000 Euro auf NEO Finance investiert. Unter der zeitlichen Berücksichtigung meiner Einzahlungen und dem Wert meines aktuellen Depots (7.577,07 Euro), beträgt der Interne Zinsfuß momentan glatte 11 Prozent. Das sieht auf den ersten Blick also ganz gut aus.

Was hierbei schon berücksichtigt wird, ist ein Quellensteuerabzug von 15 Prozent auf die erhaltenen Zinszahlungen.

NEO Finance und das Thema Steuern

Bei der Steuererklärung können aktuell 10 der 15 Prozent Quellensteuer, als Abgeltungssteuer angesetzt werden. Die anderen 5 Prozent kann man sich durch einen Erstattungsantrag in Litauen zurückholen. Hierfür wird das DAS-1 Formular benötigt, welches nicht ganz einfach zu übersetzen ist. Wenn ich Zeit habe, werde ich damit mal zum Finanzamt gehen und anschließend ein Template erstellen, wie man dieses Formular ausfüllt.

Es gibt aber wohl auch eine Möglichkeit, wie alle Zinseinnahmen bis 500 Euro, vom Abzug der Quellensteuer verschont bleiben. NEO Finance arbeitet hier gerade an einer Lösung, sodass dieses Thema hoffentlich zeitnah erledigt sein sollte.

Kommen wir nun zurück zu meinen Investments und der Frage, wie ich genau investiert habe und für wie nachhaltig ich diese Rendite einschätze.

Investieren bei NEO Finance – Meine Einstellungen

Mit A, B und C Ratings, bietet NEO Finance insgesamt drei unterschiedliche Risikoklassen an, die normalerweise eine Verzinsung zwischen sechs und 27 Prozent versprechen. Durch Anpassungen aufgrund des Coronavirus, beträgt die Spanne aktuell jedoch zwischen sieben bis 30 Prozent.

Anfänglich habe ich mich eher für die etwas progressiveren Einstellungen entschieden und primär in B Ratings, aber auch vereinzelt in Kredite mit C Ratings investiert. Seit November 2019 habe ich dann jedoch ausschließlich die konservativen A Ratings bevorzugt, um das Rendite-Risiko Verhältnis etwas besser auszubalancieren.

Bis auf zwei Ausnahmen habe ich keine Kredite verkauft und ich habe auch nicht den Provision Fund genutzt, bei dem man sich gegen eine Gebühr vor Kreditausfällen absichern kann. Später mehr dazu.

Insgesamt ergibt sich dadurch folgendes Gesamtbild bei mir: Von den insgesamt 408 Krediten, an denen ich beteiligt bin, entfallen 138 auf das A-Rating, 233 auf das B Rating und 37 auf das C Rating.

Über alle Kredite hinweg betrachtet, liegt der monetäre Anteil an Krediten, die aktuell mindestens einen Tag im Zahlungsrückstand sind, bei 25,02 Prozent. Bei der quantitativen Anzahl sind es sogar 26,47 Prozent. Also ziemlich hohe Verzugsraten, die sich mittelfristig natürlich auch auf die Rendite auswirken können.

408 Kredite bei NEO Finance – Wichtige Beobachtungen

Bei den C Ratings befinden sich 59 Prozent im Zahlungsrückstand, bei den B Ratings 35 Prozent und bei den A Ratings sind es 4 Prozent. Für den Kontext der Bewertung sollte man dazu sagen, dass die Datenmenge bei den C Ratings relativ klein ist und der Zeitraum bei den A Ratings relativ kurz. Bei beiden Zahlen sollte man also etwas genauer hinsehen und diese vorerst nicht verallgemeinern.

Auffällig und wichtig sind für mich zwei bestimmte Aspekte:

Zum einen erkennt man, dass der Anteil an Zahlungsrückständen zwischen dem ersten und 30. Tag, vergleichsweise hoch ist. Mir wurde gesagt, dass es bei den Kreditnehmern, je nach Tag der Ratenfälligkeit und dem Tag der Auszahlung des Gehalts, immer mal zu kleineren Verzögerungen kommen kann. Da die Verzugsgebühren in diesem Stadium nur wenige Cents betragen, sind die litauischen Kreditnehmer hierbei wohl auch etwas entspannter. Bleibt also zu hoffen, dass sich die Zahlungsverzögerungen nicht weiter nach hinten verschieben.

Aus meiner Sicht ist daher besonders der Zeitraum relevant, wo sich die Kredite bereits mit mehr als 90 Tagen in Verzug befinden. Bei mir wären das aktuell 9,39 Prozent, was wiederum etwas weniger wäre als der durchschnittliche Wert der gesamten Plattform. Hier liegt der Wert nämlich, bei einem herangezogenen Kreditvolumen von 44,41 Mio. Euro, bei 11,97 Prozent.

Bei den historischen Daten kann man auch sehr gut erkennen, wie stark sich die Verzugsquote bei den einzelnen Ratings unterscheidet. Sind es bei den A Ratings nur 3,45 Prozent, sind es bei den C Ratings schon 22,50 Prozent. Also wie immer: Höhere Rendite bedeutet auch höheres Risiko.

Wie kann man sich vor Kreditausfällen schützen?

Eine aus meiner Sicht zentrale Frage, wenn es um die Rendite bei NEO Finance geht, ist der Umgang mit Absicherungen bei Kreditausfällen. Insgesamt gibt es dafür drei Optionen:

Provision Fund

Die erste Variante wäre die Nutzung des Provision Funds. Diese Option eignet sich aus meiner Sicht aber wirklich nur für erzkonservative Anleger, die auch mit zwei bis drei Prozent Rendite im Jahr zufrieden sind.

Der Provision Fund funktioniert so, dass der Investor im Vorfeld eine Gebühr bezahlt, abhängig vom Rating und der Kreditlaufzeit, als Austausch für die Übernahme des Kreditrisikos.

Der Vorteil: Sobald der Kreditnehmer anfängt seinen Kredit zu tilgen, bekommt der Investor mit dem Provision Fund eine pünktliche Zahlung der monatlichen Kreditrate garantiert, unabhängig von Verspätungen oder Ausfällen. Das klingt natürlich gut, muss allerdings mit dem Preis der geringeren Rendite bezahlt werden.

Rückkaufgarantie (Buyback)

Der zweite Weg ist die Rückkaufgarantie. Nach litauischem Gesetz können Verträge mit den Kreditnehmern beendet werden, sobald sich diese mehr als 90. Tage im Zahlungsverzug befinden. In der Regel gibt es ab diesem Zeitraum noch Fristen von bis zu 20. Tagen, bevor die Kreditnehmer auch offiziell verklagt werden.

Nachdem der Vertrag aufgehoben wurde, bietet NEO Finance seinen Investoren an, den Kredit für einen Abschlag zu verkaufen. Es handelt sich also nicht wirklich um eine klassische Rückkaufgarantie, bei welcher der ausstehende Betrag bezahlt wird.

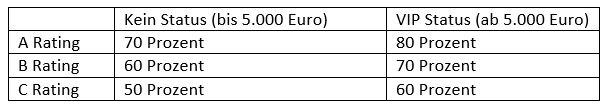

Stattdessen können Investoren, in Abhängigkeit vom Investor-Status, dem Rating und dem Zeitpunkt nach der Vertragsauflösung, die Kreditforderung für einen bestimmten Betrag verkaufen. Hier mal eine Übersicht:

Wer also ein überfälliges A Rating besitzt und mehr als 5.000 Euro auf der Plattform investiert hat, der kann den Kredit für 80 Prozent der ausstehenden Summe verkaufen. Am Ende bleibt natürlich ein Verlust stehen, jedoch reduziert und mit der Möglichkeit, einen Großteil der offenen Kreditforderungen sofort zurückzubekommen.

Aber aufgepasst: Ab dem vierten Tag reduziert sich der Wert um jeweils 5 Prozent pro Tag. Wer diese Option also wahrnehmen möchte, sollte vor allem schnell reagieren.

Einer der Vorstandsmitglieder bei NEO Finance, der mir sein persönliches Investment-Konto gezeigt hat und der im mittleren sechsstelligen Bereich investiert ist, geht übrigens genau danach vor und verkauft seine A und B Kredite unmittelbar, nachdem diese ausfallen – „Cut your losses short“, war sein Motto.

Inkasso

Die dritte und letzte Möglichkeit ist, wenn sich die Investoren passiv verhalten und den Verlauf des Inkassoprozesses abwarten. Diesen Weg sehe ich in den meisten Fällen als den am erfolgversprechendsten an, jedoch wird hier einiges an Sitzfleisch abverlangt, bis sich dieser Weg auch bezahlt macht.

Schauen wir uns dazu den letzten Sales Report von Q4 / 2019 an, wo wir Einblicke in die Rückgewinnungsquote der Vergangenheit bekommen.

Demnach konnten Investoren, deren Kredite vor 39 Monaten ausgefallen sind, also vor drei Jahren und drei Monaten, 78,1 Prozent der offenen Forderungen zurückgewinnen. Die Benchmark ist mit 14 Krediten und knapp 22.000 Euro relativ klein, dennoch erkennt man am Trend, dass sich genügend Sitzfleisch durchaus bezahlt machen kann.

Wie setzen sich die Werte für die Rückgewinnung zusammen?

Schauen wir uns mal an, wie sich die Werte für die Rückgewinnung zusammensetzen:

Die administrativen Gerichtskosten oder die Gebühren für den Gerichtsvollzieher, werden hierbei nämlich ebenfalls berücksichtigt und zunächst dem Balken von NEO Finance zugeordnet. Diese Ausgaben werden auch als erstes bedient. Zusätzlich kommen dann noch Tilgungs- und Provisionsgebühren mit hinzu, da NEO Finance auch in sein eigenes Kreditportfolio investiert – aktuell sind das übrigens um die 12 Prozent. Zusammen mit den Kreditforderungen der Investoren ist es daher möglich, dass der Inkasso-Betrag auch über 100 Prozent betragen kann.

Wenn wir allein auf den Balken der Investoren achten, erkennt man den immer größer werdenden Betrag der prozentualen Rückerstattung. Sicherlich wird dieser mit der Zeit abflachen. Aber nach meinen Einschätzungen kann es sich durchaus dahin entwickeln, dass Kredite, die jetzt aktuell in den Inkassoprozess wandern, nach vier oder fünf Jahren vollständig zurückgezahlt werden können.

Damit hätte man sein Kapital für diesen Zeitraum zwar unverzinst gehabt, aber zumindest hätte man sein Geld auch nicht verloren. Auf der anderen Seite stehen dann dafür die fristgerecht laufenden Kredite, die dann hoffentlich zu einer vernünftigen Verzinsung auf der P2P Plattform geführt haben.

Für welche Investoren sich NEO Finance eignet

Dass NEO Finance eher eine P2P Plattform für langfristig orientierte Anleger ist, zeigt sich auch sehr deutlich beim Kreditangebot. Zwar findet man vereinzelt auch immer Darlehen mit einer Laufzeit von 12 bis 24 Monaten, in der Regel ist die Dauer der Kreditvereinbarung aber deutlich länger und kann durchaus bis zu 84 Monate betragen, also sieben ganze Jahre. Die durchschnittliche Kreditlaufzeit beträgt laut NEO Finance aktuell 48 Monate, also vier Jahre.

Hier liegt aus meiner Sicht auch der wichtigste Punkt, den Anleger bei NEO Finance verstehen sollten. Ähnlich wie bei Bondora, Go&Grow mal ausgenommen, benötigen Investoren einfach einen langen Atem und Anlagehorizont, um auf der Plattform realistische Ergebnisse zu erwarten.

Wer sein Geld hingegen nur kurz parken möchte und sehr liquide benötigt, der ist bei dieser Plattform definitiv falsch aufgehoben. Zum einen, weil das Angebot an kurzfristigen Krediten sehr überschaubar und der Cashdrag daher vorprogrammiert ist, zum anderen, weil Gebühren und Abschläge auf dem Zweitmarkt, natürlich in Abhängigkeit vom Kreditstatus, ordentlich ins Kontor schlagen können.

Zusammenfassung – Wenn ich heute nochmal neu anfangen könnte

Hier sind die aus meiner Sicht die vier wichtigsten Punkte zusammengefasst, wie ich vorgehen würde, hätte ich heute nochmal die Chance neu bei NEO Finance anzufangen zu investieren:

- Ich würde ausschließlich in die konservativen A Ratings investieren, da diese aus meiner Sicht das langfristig beste Chancen-Risiko Verhältnis von allen Risikoklassen bieten

- Wenn ich mehr als 5.000 Euro investiert und mich gleichzeitig auf A Ratings fokussiert hätte, würde ich im Fall einer Vertragsauflösung die Option der Rückkaufgarantie nutzen und 20 Prozent vom Kredit als Verlust abschreiben. Bei weniger als 5.000 Euro und oder anderen Risikoklassen, würde ich stattdessen den Inkassoprozess abwarten

- Den Provision Fund würde ich auch dieses mal nicht nutzen, weil die dadurch entstehende Rendite, für eine P2P Plattform mit Konsumkrediten, zu konservativ ist und maximal den Inflationsausgleich bedeutet

- Um eine realistische Rendite zu erwarten, sollte mein Anlagehorizont mindestens fünf Jahre betragen

Meine Erfahrungen mit NEO Finance – Positive und negative Auffälligkeiten

Abschließend noch ein paar Hinweise, was mir bei meinen Erfahrungen mit NEO Finance positiv und negativ aufgefallen ist.

Positive NEO Finance Erfahrungen

- Regulierung: NEO Finance agiert in einem regulierten Markt und wird durch die Zentralbank Litauens kontrolliert und überwacht.

- Transparenz: Den regulatorischen Anforderungen geschuldet, muss NEO Finance eine Vielzahl von geprüften Reports veröffentlichen, wodurch sich die Geschäftsentwicklung ständig nachverfolgen lässt. In dem Zusammenhang sei erwähnt, dass NEO Finance auch einen IPO hatte und der Stock an der NASDAQ gelistet ist.

- Sicherheit: Die Electronic Money Institution Lizenz macht ein Drittel der Kostenseite aus, bietet Investoren aber u.a. durch die IBAN Accounts die höchstmögliche Sicherheit vor Veruntreuung. Außerdem konnte NEO Finance dadurch die Bezahllösung NEO Pay launchen, welche im Baltikum für immer mehr Umsatz sorgt.

- Skin in the Game: Ausnahmslos alle Mitarbeiter investieren bei NEO Finance auch selbst und auf Vorstandsebene auch nicht gerade wenig. Ich kenne keine andere P2P Plattform im Baltikum, wo so viele Mitarbeiter Geld beim eigenen Unternehmen investieren.

Negative NEO Finance Erfahrungen

- Usability: Das Interface und auch die Auto Invest Konfigurationen sind teilweise sehr verwirrend und machen das Leben der Investoren unnötig schwer.

- Provision Fund: Ich verstehe zwar den Sinn dahinter, aus meiner Sicht ist der Provision Fund jedoch irrelevant und sollte abgeschafft werden.

- Kein deutsches Interface: Nichts gegen die Holländer und die strategischen Ziele von NEO Finance in den Niederlanden, aber ein deutsches Interface wäre bei der Investorenstärke sicherlich mal angebracht.

- Irreführende Renditeerwartung: Aus meiner Sicht sind auch die Renditeerwartungen nicht realistisch und sorgen für eine falsche Erwartungshaltung.

- 03.01.2020: 4 x P2P Stress-Test – Überleben in der Krise?

- 22.11.2019: NEO Finance – Geschäfts- und Monetarisierungsmodell

- 13.09.2019: Warum NEO Finance jetzt Künstliche Intelligenz einsetzt

- 26.07.2019: NEO Finance – 5.000 Euro und 10. Gründe, WARUM ich investiert habe

- 12.07.2019: Die sicherste P2P-Plattform Europas? Interview mit NEO Finance

Fazit – Meine Erfahrungen mit NEO Finance

Kommen wir nun zum Fazit meiner NEO Finance Erfahrungen nach einem Jahr. Aus meiner Sicht hat sich die P2P Plattform leider mehrere Baustellen selbstverschuldet aufgemacht, die das Leben der Investoren unnötig erschweren. Das großartige Potenzial dieses Unternehmens, von dem ich nach wie vor überzeugt bin, kommt dadurch leider nur wenig zum Vorschein.

Ähnlich zu Mintos und VIAINVEST, habe ich auch bei NEO Finance meine Investments vorerst gestoppt. Die aktuelle Marktlage animiert mich nicht wirklich dazu, jetzt den selbstbewussten Helden zu spielen und weiterer Kredite zu finanzieren.

Das hat aus meiner Sicht nichts mit mangelndem Vertrauen in die Plattform selbst zu tun, auch wenn andere Blogger so etwas gerne suggerieren wollen, sondern vielmehr mit gesundem Menschenverstand.

Zudem bin ich jetzt gespannt zu beobachten, wie sich die Zahlen der rückständigen Kreditforderungen entwickeln werden und wie sich dadurch auch der Cashflow und die Rendite anpassen wird.

Insofern warte ich jetzt die Entwicklungen der nächsten Monate ab, plane aber langfristig weiter bei NEO Finance zu investieren, da die Plattform aus meiner Sicht immer noch zu den besten Anbietern im Baltikum gehört. Übrigens glaube ich auch, dass NEO Finance zu den großen Gewinnern einer Krise gehören kann.

Falls euch bei NEO Finance also auch die wirtschaftliche Perspektive interessiert und wie ich zu dieser Einschätzung komme, schreibt mir das gerne in die Kommentare. Auch sonst könnt ihr mir wieder gerne euer Feedback dalassen, wie euch mein Erfahrungsbericht gefallen hat und welche Erfahrungen ihr bereits mit NEO Finance gesammelt habt.

Meine NEO Finance Erfahrungen als Video!

NEO Finance FAQ – Investoren fragen, ich antworte!

NEO Finance ist eine litauische P2P Plattform, gegründet im Jahr 2015. Das Unternehmen, auch bekannt unter dem Namen „paskoly klubas“ (engl. loan club), vergibt ausschließlich Verbraucherdarlehen in seinem Heimatland Litauen.

Auf dem Blog kannst Du dir meine Erfahrungen zu NEO Finance durchlesen und worauf es beim Investieren ankommt.

Im Gegensatz zu den beiden anderen Ländern im Baltikum, unterliegen litauische P2P Plattformen einer staatlichen Regulierung für die Online-Kreditvergabe. NEO Finance wird dabei durch die Zentralbank Litauens kontrolliert und überwacht.

Durch die Electronic Money Institution License haben Investoren zudem eigene IBAN Accounts. Eine Veruntreuung von Investorengeldern ist damit ausgeschlossen.

Litauische Kreditnehmer haben bei NEO Finance die Möglichkeit, Darlehen von bis zu 20.000 Euro aufzunehmen, bei einer Laufzeit von maximal 84 Monaten. Nach erfolgreicher Überprüfung, bietet NEO Finance diese Darlehen dann seinen Investoren zur Finanzierung an. Nachdem sich Anleger erfolgreich bei NEO Finance angemeldet haben, können diese dann ab 10 Euro Mindestanlage in unterschiedliche Kredite investieren.

Worauf es beim Investieren auf der NEO Finance Plattform ankommt, habe ich ausführlich auf dem Blog beschrieben.

Nach meinem ersten Jahr bei NEO Finance, konnte ich eine Rendite von genau 11 Prozent erzielen. Ein Quellensteuerabzug von 15 Prozent ist dabei schon berücksichtigt. Auf meinem Blog kannst Du dir die meine NEO Finance Erfahrungen im Detail durchlesen.

Ja, es gibt einen Bonus bei NEO Finance. Wenn Du dich über diesen Link anmeldest, bekommst Du einen 1% Cashback für alle deiner getätigten Investments nach 90 Tagen.

2019 hat NEO Finance einen IPO durchgeführt und dabei ca. 600.000 Euro an frischem Kapital bekommen. Die Aktien von NEO Finance sind jetzt im Nasdaq Vilnius First North Market gelistet.

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.

Ein Kommentar