Heute gibt es mal wieder neuen Content zu Bondora. In den letzten Wochen stand der estnische P2P-Anbieter meistens aufgrund des Launches von Mintos Invest & Access im Fokus, wobei man gespannt auf die Entwicklung des Anlageprodukts Bondora Go & Grow geschaut hat.

Bevor das erste vollständige Monatsupdate nach Invest & Access veröffentlicht wurde, hat man taktisch clever den Fokus auf die Veröffentlichung des Bondora Geschäftsberichts für 2018 gelegt.

Dieser liest sich von den ersten oberflächlich betrachteten Zahlen sehr ordentlich. Der Umsatz stieg um mehr als 50 Prozent auf über 10 Mio. Euro an und das Kreditvolumen steigerte sich sogar um 76 Prozent im Vergleich zum Vorjahr.

Ich habe mir mal die Zeit und Muße genommen den kompletten Geschäftsbericht von vorne bis hinten durchzugehen. Die für mich spannendsten und wichtigsten Erkenntnisse findest Du nachfolgend zusammengefasst.

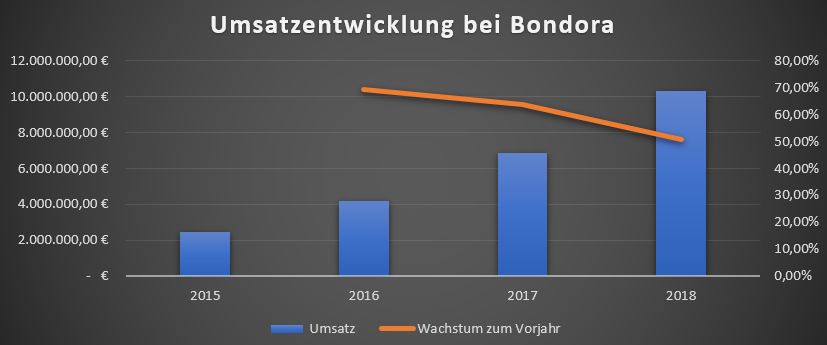

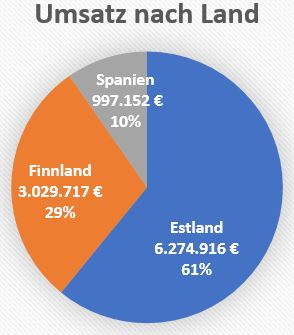

Umsatz

Wie in den Vorjahren, konnte Bondora auch im Jahr 2018 ein vorzeigbares Umsatz-Wachstum erzielen. Der Rekordwert von 10,31 Mio. Euro bedeutet ein Wachstum von 50,74 Prozent im Vergleich zum Vorjahr (6,84 Mio. Euro).

Das Wachstum lag in den Jahren davor zwar bei 69,46 Prozent (2016), beziehungsweise 63,77 Prozent (2017), aber mit einer gewissen Sättigung sind das immer noch sehr starke Wachstumszahlen beim Umsatz.

Das Wachstum lag in den Jahren davor zwar bei 69,46 Prozent (2016), beziehungsweise 63,77 Prozent (2017), aber mit einer gewissen Sättigung sind das immer noch sehr starke Wachstumszahlen beim Umsatz.

Der Umsatz kam mit 61 Prozent (6,27 Mio. Euro) aus dem Heimatmarkt Estland, gefolgt von Finnland (3,03 Mio. Euro; 29 Prozent) und Spanien (0,98 Mio. Euro; 10 Prozent).

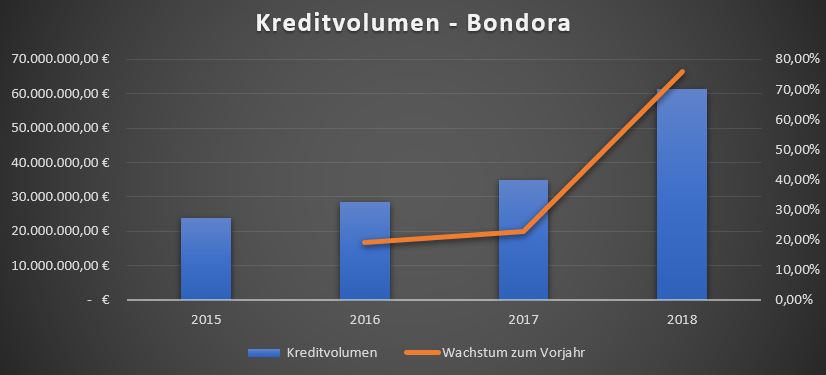

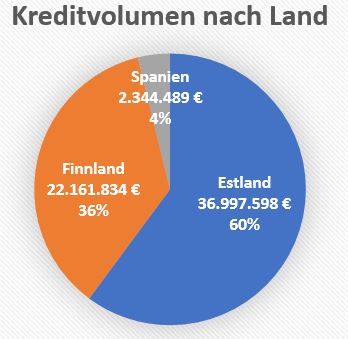

Kreditvolumen

Ein Großteil des Umsatzwachstums ist natürlich auf das höhere Kreditvolumen zurückzuführen, dass 2018 über Bondora vermittelt werden konnte. Das Rekordvolumen von 61,5 Mio. Euro vermittelter Darlehen bedeutet ein Wachstum von stolzen 75,92 Prozent im Vergleich zum Vorjahr.

Das Wachstum in den Vorjahren betrug lediglich 19,25 Prozent (2016), beziehungsweise 22,67 Prozent (2017).

Das Wachstum in den Vorjahren betrug lediglich 19,25 Prozent (2016), beziehungsweise 22,67 Prozent (2017).

Auch bei der Länder-Splittung erkennt man, dass Estland den größten Anteil des vermittelten Kreditvolumens einnimmt. Mit 37 Mio. Euro entspricht das immerhin einem Anteil von 60 Prozent aller auf Bondora vermittelten Darlehen. Bei Finnland sind es mit 22,16 Mio. Euro noch 36 Prozent, während es bei Spanien mit 2,34 Mio. Euro nur ca. vier Prozent sind.

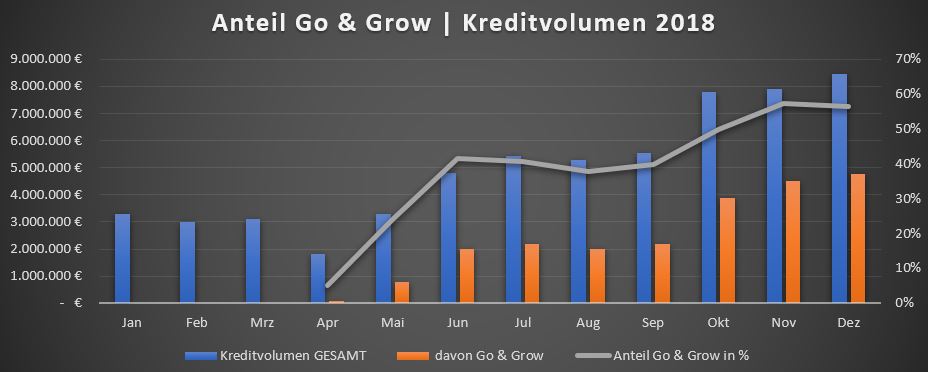

Bondora Go & Grow

Der Anstieg des Kreditvolumens ist zum Großteil auf den Launch von Bondora Go & Grow zurückzuführen.

Das vierte Anlageprodukt von Bondora wurde im April 2014 gelauncht und hat in der Folge eine große Welle der Euphorie bei P2P-Investoren ausgelöst. Mit Go & Grow war Bondora das erste P2P-Unternehmen, dass eine garantierte Rendite von 6,75 Prozent bei maximaler Liquidität versprach. Durch eine Abhebungsgebühr von einem Euro, kann der Investor jederzeit auf sein Kapital zugreifen, ohne Kreditforderungen über einen Zweitmarkt weiterverkaufen zu müssen.

Die Entwicklung des Kreditvolumens im Jahr 2018 zeigt, dass das monatlich vermittelte Kreditvolumen kontinuierlich angestiegen ist und der Anteil durch Go & Grow in der Spitze (November 2018) bis zu 57,20 Prozent des Gesamtvolumens betragen hat.

Wie sich dieser Trend bei Bondora Go & Grow durch die Einführung von Mintos Invest & Access entwickeln wird, ist sicherlich eines der spannendsten Fragen für das Jahr 2019.

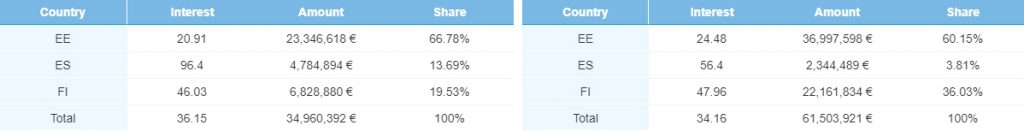

Zukunft in Spanien

Eine spannende Entwicklung lässt sich aktuell im spanischen Kreditnehmermarkt beobachten. Das vermittelte Kreditvolumen in Spanien ging von 4,78 Mio. Euro (2017) auf 2,34 Mio. Euro (2018) zurück, was einem Rückgang von 51 Prozent entspricht. In der Folge sank auch der Umsatz in Spanien, jedoch nur um 15 Prozent – von 1,17 Mio. Euro in 2017 auf 0,98 Mio. Euro in 2018.

Nach Aussage von Bondora hängt das damit zusammen, dass man 2018 die Kreditvergabe an Hochrisiko-Kreditnehmer (HR und F Ratings) deutlich reduziert hat und man sich zukünftig vermehrt auf Banken-Kreditnehmer fokussieren wird. Dadurch lässt sich auch erklären, warum der durchschnittliche Zinssatz in Spanien von 96,4 Prozent (2017) auf 56,4 Prozent (2018) gesunken ist.

Auch meine Auswertung des Bondora-Kreditportfolios Anfang 2019 bestätigt diesen Trend. Hier zeigte sich, dass ca. 83 Prozent der Kreditnehmer bereits mehrmals ein Darlehen über Bondora finanziert bekommen haben.

Cashflow

Der Cashflow sank bei Bondora von 643.453 Euro auf 121.816 Euro. Ein Blick auf die Zahlen verrät, dass der Rückgang auf die Teil-Tilgung eines zwei Mio. Euro Darlehens zurückzuführen ist, dass im Vorjahr aufgenommen wurde und nur deshalb erst zu einem positiven Cashflow geführt hat.

Ca. 40 Prozent des Darlehens (783.017 Euro) wurden nun getilgt, sodass der Cashflow zwar immer noch positiv, jedoch eine halbe Million geringer als im Vorjahr ist.

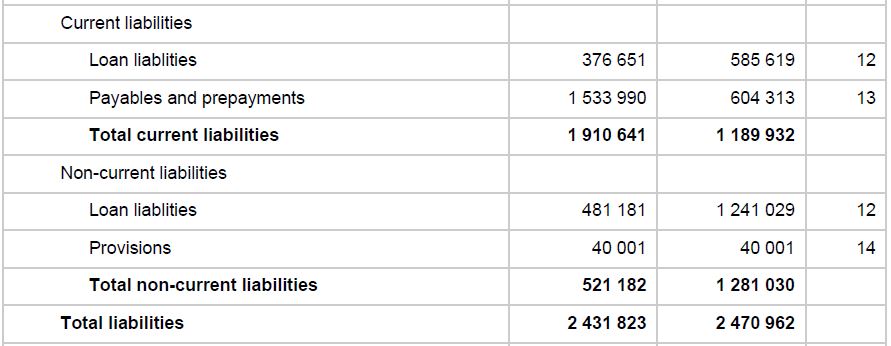

Verbindlichkeiten

Die Verbindlichkeiten lagen, ähnlich dem Vorjahr, bei ca. 2,4 Mio. Euro. Auffällig hierbei: Die Summe der kurzfristigen Verbindlichkeiten (Total current liabilities; 1,91 Mio. Euro) ist deutlich größer geworden als noch im Vorjahr (1,19 Mio.). Dafür sind die langfristigen Verbindlichkeiten (Total non-current liabilities; 0,52 Mio. Euro) gegenüber dem Vorjahr gesunken (1,28 Mio. Euro).

Ausschlaggebend für den Anstieg bei den kurzfristigen Verbindlichkeiten, sind die Forderungen und Vorauszahlungen. Ob Bondora am Ende des Jahres 2018 zum Beispiel mehr Geld für Marketing ausgegeben hat, kann man nicht beurteilen. Die Summe der kurzfristigen Rechnungen die Bondora noch nicht beglichen worden sind, hat sich aber stark erhöht.

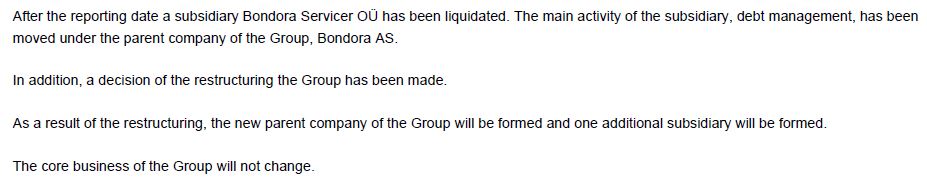

Restrukturierung

Sehr interessant lesen sich auch die letzten Seiten des Bondora Geschäftsberichts 2018.

Nach dem Geschäftsjahr 2018 wurde eine Tochtergesellschaft der Unternehmensgruppe Bondora AS, die Bondora Servicer OÜ, liquidiert (aufgelöst). Das Hauptaugenmerk des ausgegliederten Unternehmens, das im Inkasso-Management lag, wurde nun auf den Mutterkonzern übertragen.

Außerdem wurde die Entscheidung getroffen, dass man die Unternehmensgruppe weiter restrukturieren werde. Als Resultat dessen wird ein neuer Mutterkonzern gegründet und ein neues Tochterunternehmen soll hinzukommen.

Der Hintergrund ist hierbei, dass die operative Gesellschaft und die Konzerngesellschaft bis dato identisch gewesen sind. Dadurch wäre das Hinzufügen weiterer Geschäftsfelder – besonders von Geschäftstätigkeiten regulierter Aktivitäten – erschwert gewesen.

Auf das Kerngeschäft von Bondora – die Kreditvermittlung zwischen Privatpersonen – soll dieser Schritt keinen Einfluss haben. Welche neuen Geschäftsfelder zukünftig hinzukommen sollen, dazu hat sich das Unternehmen nicht geäußert.

Der Bondora Geschäftsbericht von 2018 – Mein Fazit

Sieht man sich allein die Zahlen aus dem Geschäftsbericht 2018 an, dann war es in jedem Fall ein sehr erfolgreiches Jahr für Bondora, dass besonders durch die Einführung von Go & Grow in Erinnerung bleiben wird.

Das neue Anlageprodukt führte, neben anderen Faktoren, zu einem massiven Anstieg bei der Anzahl der Investoren und auch das über den P2P-Anbieter vermittelte Kreditvolumen (61,5 Mio. Euro; 76 Prozent Wachstum) stieg gewaltig an.

Am Ende steht mit einem Profit von knapp 100.000 Euro zwar das zweite Jahr in Folge mit einem Gewinn in den Büchern, der jedoch minimal geringer ausfiel als noch im Vorjahr (137.000 Euro). Bei einem Umsatzwachstum von ca. 51 Prozent durchaus erwähnenswert.

Es zeigt, dass Bondora die im Jahr erzielten Umsätze für den Abbau von Kreditschulden verwendet und gleichzeitig in das Marketing für das weitere Wachstum investiert hat.

Die Einführung von Mintos Invest & Access wirft aber bereits ihre Schatten für 2019 voraus. Wie sich das Kreditvolumen bei Bondora (Go & Grow) entwickeln wird und mit welchen neuen Innovationen Bondora in 2019 noch versucht zu punkten, wird eine spannende Frage sein, dessen Beantwortung spätestens mit dem nächsten Geschäftsbericht fällig wird.

Bondora Geschäftsbericht 2018 – Das Video

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.