BOOOOMM! Was für ein Monat!

Rekordmonat bei den Zinseinnahmen (473,66 Euro), steigende Nutzer- und Abonnentenzahlen auf allen Kanälen, das mit Abstand am häufigsten gesehene YouTube-Video und ja.. ich hab auch endlich mein lange erwartetes Buch über P2P-Kredite veröffentlicht.

Alle neu macht der Mai? Ja. Und auch noch besser 🙂

Zudem habe ich meine Monatsauswertung etwas angepasst. In Zukunft plane ich die Updates aus der P2P-Welt auf die Anbieter zu konzentrieren, bei denen ich selbst investiert bin. Sollte es darüber hinaus wissenswerte Neuigkeiten geben, werde ich diese ggf. in der neuen Kategorie Thema des Monats bearbeiten und ansprechen. Auch die Buchvorstellung fällt bis auf weiteres weg. Dafür gebe ich Einblicke in die Statitiken und Zahlen des re:think P2P-Projekts und es gibt ein paar abschließende Worte, zu allem was ich sonst noch loswerden möchte.

Ready?

Set. Go!

P2P-Einnahmen und Performance im Mai 2019

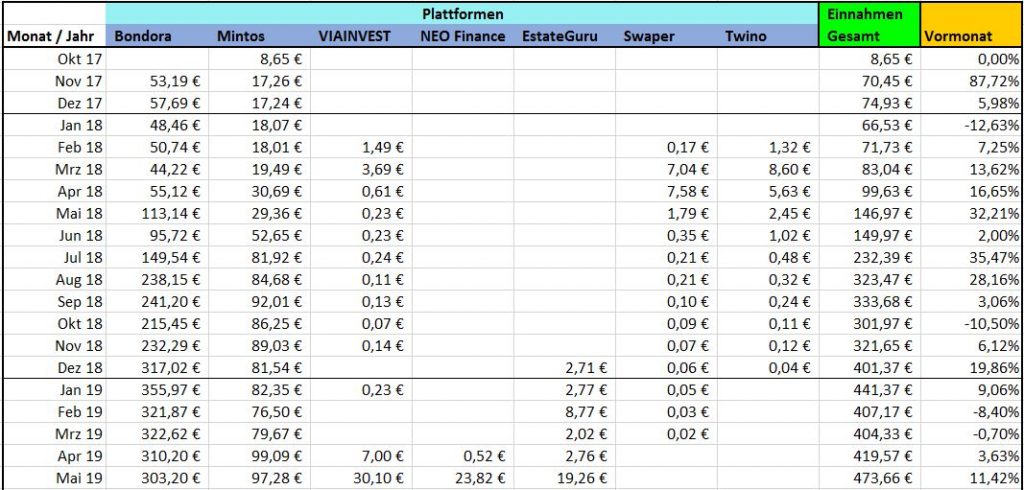

► Eine Übersicht meiner All-Time Gesamt-Zinseinnahmen durch P2P-Kredite bei allen Anbietern:

Der Mai 2019 brachte mir Zinseinnahmen in Höhe von 473,66 Euro. Das bedeutet einen neuen Rekord und die persönlich höchsten P2P-Einnahmen aller Zeiten. Im Vergleich zum Vormonat steht ein Anstieg von 54,09 Euro (11,42 Prozent).

» Meine Performance: Hier siehst Du, mit wie viel Geld ich bei den einzelnen P2P-Anbietern investiert bin.

Im Mai 2019 habe ich 5.500 Euro in meinem P2P-Depot angelegt. 3.000 Euro gingen an VIAINVEST (Gesamt investiert: 5.000 Euro), 2.500 Euro an Mintos (Gesamt investiert: 10.000 Euro).

Dadurch steigt der von mir in P2P-Kredite angelegte Gesamtbetrag (Go&Grow ausgenommen) auf 32.000 Euro.

Der Wert meines P2P-Depots liegt nun bei 36.090,37 Euro. Die P2P-Gesamtrendite, also seit Beginn meines ersten Investments im Oktober 2017 (20 Monate), liegt jetzt bei 16,10 Prozent (Vormonat:16,41 Prozent).

Meine Rendite für 2019 liegt aktuell bei 16,32 Prozent und ist damit um ca. 1 Prozent zum Vormonat (17,33 Prozent) gesunken.

Bondora

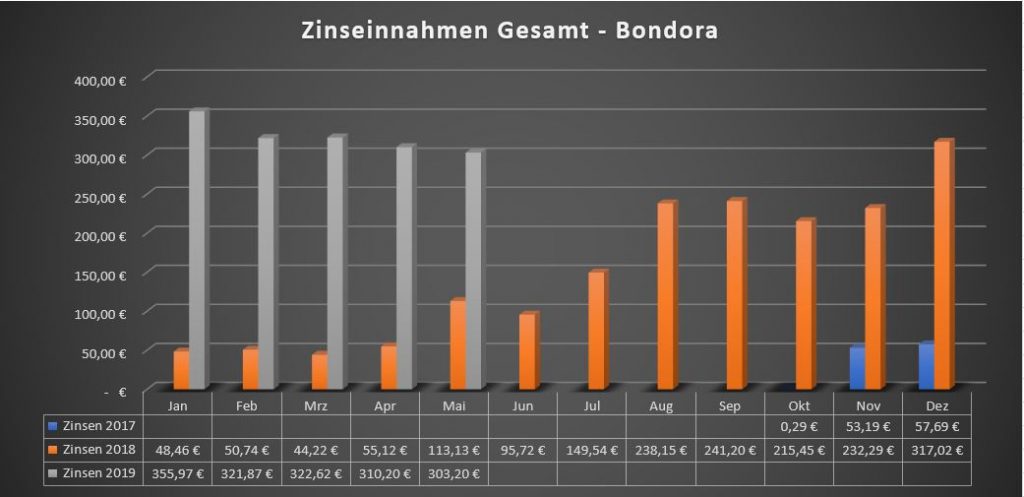

Aufmerksame Leser werden wissen, dass ich seit März 2019 meine Auto-Invest Konfiguration bei Bondora vorerst gestoppt habe. Der Kuchen, zusammen mit meinem Go&Grow Anteil, ist mir in letzter Zeit doch etwas zu groß geworden. Daher stoppe ich meine Portfolio Pro Einstellungen bis auf weiteres und möchte ca. 4.000 Euro bis 6.000 Euro zurücklaufen lassen.

Deshalb ist es auch nicht verwunderlich, dass die Zinseinnahmen in der Folge zurückgehen. Dennoch war ich – erneut – über das unerwartet positive Abschneiden überrascht. Wie schon in den Vormonaten, lagen die erzielten Zinseinnahmen (303,20 Euro) deutlich über dem von Bondora im Cashflow-Bereich prognostizierten Wert (258,50 Euro). Immerhin eine Differenz von 44,70 Euro. Im Vormonat waren es noch 36,97 Euro.

Im Jahr 2019 liegt meine Rendite immer noch bei vorzeigbaren 20,27 Prozent (Vormonat 21,51 Prozent). Meine All-Time Gesamtperformance bei Bondora (20 Monate) pendelte sich bis Ende Mai bei 19,25 Prozent ein (Vormonat 19,58 Prozent).

Bei den News gibt es relativ wenig zu berichten. Bondora ist weiterhin bemüht, die Plattformoberfläche zu verbessern. Dazu gehörten einige Updates im Dashboard bei Go&Grow. Ansonsten ist Bondora weiterhin fleißig, jede Menge neuen Content zu produzieren. Dabei erstreckt sich das Themengebiet relativ weit: U.a. ging es um die Zukunft der algorithmischen Entscheidungsfindung oder auch Marihuana-Aktien.

► Übersicht zu allen Bondora-Artikeln des Blogs (Andere Monats-Reviews ausgeschlossen)

- Portfolio-Konfiguration – Wie ich 14.000 Euro auf Bondora angelegt habe

- Interview mit Ex-Bondora Mitarbeiterin Reelika Virunurm

- Die große Statistik-Auswertung meines Bondora-Kreditportfolios (5.285 Darlehen)

Mintos

Die jüngsten Entwicklungen haben mich darin bestärkt, meine Position bei Mintos etwas weiter auszubauen. Folglich habe ich im Mai weitere 2.500 Euro angelegt, womit mein investierter Gesamtbetrag nun bei 10.000 Euro liegt.

Nach dem überraschend starken letzten Monat (99,09 Euro), hatte ich allerdings schon darauf geschielt, dass auch die magische 100 Euro-Grenze geknackt wird. Leider hat es nicht ganz gereicht. Aber auch 97,28 Euro sind ein gutes Ergebnis.

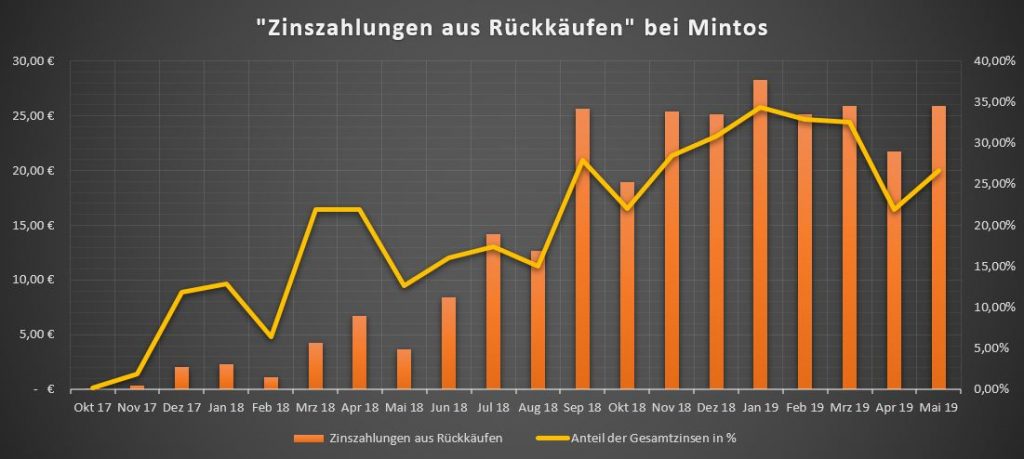

Persönlich freue ich mich mehr darüber, dass sich der Trend bei den “Zinszahlungen aus Rückkäufen” etwas eingedämmt hat.

Im April fiel der Wert sogar bis auf 21,98 Prozent zurück. Der niedrigste Wert seit August 2018 (15 Prozent).

Meine Rendite für 2019 liegt nun bei 12,59 Prozent (Vormonat 12,97 Prozent) und ist damit ähnlich der All-Time Performance von 12,60 Prozent (Vormonat 12,71 Prozent).

Wie viele neue Kreditgeber es im Mai 2019 gab? Ein neuer kam mit Dineria.mx hinzu. Die Endung lässt bereits vermuten, dass es sich hierbei um einen mexikanischen Darlehensanbahner handelt. Mexiko wird immer mal wieder als ein attraktives Kreditnehmerländer gewertet. Mal sehen, wie es sich hier entwickelt.

Ansonsten verkündete Mintos noch, dass die durchschnittlichen Zinssätze bei Euro-Darlehen von 11 Prozent auf 13 Prozent angestiegen sind. Hoffentlich wird diese Grenze auch perspektivisch in meinem Depot geknackt.

► Übersicht zu allen Mintos-Artikeln des Blogs (Andere Monats-Reviews ausgeschlossen)

- Unterschätzte Risiken bei Mintos? Warum die FCA den lettischen P2P-Anbieter nicht unter ihre Aufsicht stellen will

- Mintos reagiert: Wie die Auseinandersetzung mit der FCA bewertet wird

- Einblicke zum Thema Rückkaufgarantie bei Mintos

- Diversifikation des Kreditportfolios bei Mintos

- Interview mit Mintos-CEO Martins Sulte | Baltikum-Reise 2019

VIAINVEST

VIAINVEST ist erst seit zwei Monaten im Depot. Daher sollten bei den Zahlen noch keine Wunder erwartet werden. Aktuell liegt die erzielte Rendite bei 6,52 Prozent. Mein Vertrauen ist in jedem Fall da, sodass ich Anfang Mai weitere 3.000 Euro auf der lettischen P2P-Plattform angelegt habe. Jetzt soll sich das Depot erstmal in den nächsten Monaten stabilisieren und eine hoffentlich zweistellige Rendite vorzeigen.

Im Mai 2019 kündigte VIAINVEST die Einführung eines neuen Bezahlsystems an. Ab dem 21. Juni bekommen Investoren eine personalisierte IBAN, sodass Bezahlungen noch einfacher zugeordnet werden können. Eine ähnliche Implementierung plant auch Mintos aktuell. Bei NEO Finance wird der e-money Transfer bereits seit längerer Zeit genutzt.

► Übersicht zu allen VIAINVEST-Artikeln des Blogs (Andere Monats-Reviews ausgeschlossen)

- Interview mit P2P-Plattform VIAINVEST | Baltikum-Reise 2019

- WARUM ich vom Business-Case bei VIAINVEST überzeugt bin

NEO Finance

Der litauische Anbieter NEO Finance teilt das gleiche Schicksal wie VIAINVEST. Erst seit zwei Monaten im Depot, sind die Zahlen noch nicht sehr aussagekräftig. Dennoch gab es einen sehr starken zweiten Monat mit 23,82 Euro, sodass die Rendite bereits bei 7,64 Prozent liegt.

Wer auf diesem Blog mehr über NEO Finance lesen möchte, der muss sich noch bis zum Juli gedulden. Erst dann wird das letzte Interview von der Baltikum-Reise 2019 veröffentlicht und es wird dazu auch mind. zwei weitere Artikel geben.

Berichtenswert ist in jedem Fall, dass NEO Finance im Monat Mai 2019 seinen angekündigten IPO gestartet hat. Zum Zeitpunkt der Veröffentlichung ist diese allerdings wieder vorbei. Die Ergebnisse der holländischen Auktion, so der Name des durchgeführten IPO-Methode, werden aber sicherlich im Juni veröffentlicht werden.

EstateGuru

Ich will nicht die Metapher der Totgesagten bedienen, aber zumindest hat EstateGuru im Mai 2019 ein starkes Lebenszeichen von sich gegeben. 19,26 Euro Zinsen sind ein Bestwert, der die zweithöchsten Einnahmen um mehr als das Doppelte übertrifft (8,77 Euro). Ja, mir ist die Situation mit den nachrangigen Darlehen bewusst. Hoffen wir mal, dass die Ente am Ende auch wirklich fett ist 😉

Die Rendite für 2019 stieg dadurch auf 8,80 Prozent an (Vormonat 5,04), die Gesamtperformance wiederum auf 6,72 Prozent (Vormonat 3,90 Prozent). So soll es weitergehen!

Wie es mit dem Immobilien-Markt im Baltikum weitergehen soll, damit hat sich EstateGuru im Mai beschäftigt. Kurzweilig aber lesenswert, wie ich finde.

Thema des Monats

► In dieser Kategorie hebe ich eine News aus dem letzten Monat hervor und gebe meinen kurzen Kommentar dazu ab.

Das Thema in diesem Monat: Berichterstattung von P2P-Plattformen zur Insolvenz vom englischen P2P-Anbieter Lendy.

Am 24. Mai kam die Mitteilung, dass der englische P2P-Anbieter Lendy Insolvenz beantragen musste. Wie sich herausstellte, war der Niedergang der auf Immobilienprojekte spezialisierten Plattform ein schleichender Prozess, an dessen Ende zu hohe Ausfallraten und ein ungenügender Inkassoprozess zum nächsten europäischen Plattformausfall geführt haben.

Ich möchte auf die inhaltlichen Ereignisse, die letztlich zur Insolvenz geführt haben, nicht weiter eingehen. Persönlich hatte ich Lendy nicht auf dem Schirm und möchte mir hier auch kein Urteil oder eine Bewertung erlauben. Wer sich dafür aber interessiert, der schaut sich diesen Beitrag und die darin im Forum verlinkte Diskussion an.

Mir ist jedoch etwas anderes dabei aufgefallen. Nämlich die visuelle Bewertung anderer P2P-Plattformen zu diesem Vorfall. Damit möchte ich die zwei nachfolgenden Beiträge gar nicht groß inhaltlich bewerten. Mir geht es dabei primär um die visuelle Darstellung.

Auf dem Grupeer Blog sieht man zum Beispiel eine Grafik, die vom Stil an einen Grabstein erinnert, dessen Inschrift den Text “R.I.P. Lendy 2012-2019” trägt und auch das Unternehmenslogo beinhaltet. In dem “Nachruf” bemüht man sich die Ereignisse aufzurollen, die zur Insolvenz geführt haben. Dazu gibt es Experteneinschätzungen zum Vorfall.

Auf dem Grupeer Blog sieht man zum Beispiel eine Grafik, die vom Stil an einen Grabstein erinnert, dessen Inschrift den Text “R.I.P. Lendy 2012-2019” trägt und auch das Unternehmenslogo beinhaltet. In dem “Nachruf” bemüht man sich die Ereignisse aufzurollen, die zur Insolvenz geführt haben. Dazu gibt es Experteneinschätzungen zum Vorfall.

Beispiel Nummer 2: Der ReInvest24 Blog, wo eine Gegenüberstellung zweier Segelboote vorgenommen wird. Links ist ein fahrendes Boot mit Lendy Logo auf dem Segel zu erkennen (wahrscheinlich ein altes Promo-Bild), rechts sieht man ein halb-abgesoffenes Segelboot, auf dem ein Mann dem Untergang entgegensieht.

Beispiel Nummer 2: Der ReInvest24 Blog, wo eine Gegenüberstellung zweier Segelboote vorgenommen wird. Links ist ein fahrendes Boot mit Lendy Logo auf dem Segel zu erkennen (wahrscheinlich ein altes Promo-Bild), rechts sieht man ein halb-abgesoffenes Segelboot, auf dem ein Mann dem Untergang entgegensieht.

In dem Artikel wird erklärt, warum die Risiken beim Immobiliencrowdfunding höher einzuschätzen sind, als wenn man an der Vermietung der Immobilie partizipiert (dem Geschäftsmodell des estnischen Anbieters).

Was soll man davon halten? Ist jetzt die Zeit der Profilierung und Polemisierung gekommen?

Auffällig ist, dass sich beide Anbieter im Immobiliensegment bewegen. Fühlte man sich genötigt, jetzt eine Stellungnahme dazu abzugeben? Wem nützt das?

Ich kann über das Standing von Lendy in der P2P-Szene nicht viel sagen. Aber die Art der Darstellung finde ich persönlich schon sehr grenzwertig. Besonders, da ich die P2P-Community immer als eine Art “gallischen Clan” angesehen habe, der sich zusammen gegen die Vorherrschaft der Banken und anderer Kreditinstitute auflehnt. Häufig sehe ich ein Mit- und kein Gegeneinander. Insofern war ich schon etwas erstaunt, dass man in dieser (visuellen) Form auf ein offensichtlich gescheitertes Unternehmen nachtritt.

Sollte man sich als P2P-Anbieter generell zu Vorfällen äußern, die einen Mitbewerber betreffen? Ein Punkt den ich, aufgrund der Befangenheit, strittig sehe. Es ist zwar ein anderer und übertriebener Kontext, aber man stelle sich zum Beispiel mal vor, wie FIAT sich zu den Abgasvorfällen bei VW oder Twitter sich über den Datenskandal bei Facebook äußert. Übertrieben, ich weiß. Aber über Wettbewerber im Markt zu schreiben – egal ob aktiv oder insolvent, finde ich schwierig.

Inhaltlich fand ich den Beitrag von ReInvest24 dabei gar nicht mal so schlecht. Man geht sehr detailliert auf eine Risikobewertung bei ähnlichen, sich aber unterscheidenden, Geschäftsmodellen ein. Aber was sollte dieses Bild?

Für mich sind hier beide Anbieter etwas über das Ziel hinausgeschossen. Wie bewertest Du die visuelle und inhaltliche Berichterstattung zu Lendy?

Aktuelle Angebote für Neuanmeldungen

► Einige P2P-Plattformen (hier geht es zur Übersicht) bieten momentan Bonus-Programme für Anmeldungen neuer Investoren an. Dadurch können sich Anleger einen Cashback für getätigte Investitionen oder ein Startguthaben sichern.

- Zur Anmeldung bei NEO Finance: 25 EUR Startguthaben

- Zur Anmeldung bei Envestio: 5 EUR Startguthaben + 0,5% Cashback [270 Tage]

- Zur Anmeldung bei Monethera: 5 EUR Startguthaben + 0,5% Cashback [90 Tage]

- Zur Anmeldung bei Bondora: 5 EUR Startguthaben

- Zur Anmeldung bei VIAINVEST: 5 EUR Startguthaben

- Zur Anmeldung bei Viventor: 5 EUR Startguthaben

- Zur Anmeldung bei Flender: 5% Cashback [30 Tage]

- Zur Anmeldung bei Mintos: 1% Cashback [90 Tage]

- Zur Anmeldung bei DoFinance: 1% Cashback [90 Tage]

- Zur Anmeldung bei EstateGuru: 0,5% Cashback [90 Tage]

- Zur Anmeldung bei Wisefund: 0,5% Cashback [180]

*Aus Gründen der Transparenz möchte ich darauf hinweisen, dass sofern Du dich für die Anmeldung bei einer P2P-Plattform entscheidest, ich bei den meisten Anbietern eine kleine Provision ausgezahlt bekomme. Auf diesem Weg kannst Du einen kleinen Beitrag leisten, um mich und den Blog finanziell zu unterstützen. Dadurch kann ich meine Recherchen und Investments weiter auszubauen, wovon am Ende wieder der Blog und die Leser profitieren. Wichtig: Dir entstehen dadurch keine Mehrkosten!

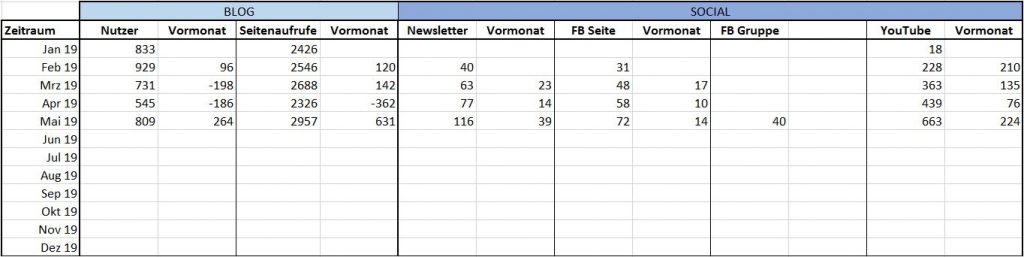

Mai-Statistiken zum Blog und Social Media

► Wie entwickelt sich das Projekt re:think P2P-Kredite? Ein nüchternen Blick auf Zahlen und Statistiken.

Was die Entwicklung von re:think P2P-Kredite angeht, kann ich mit den Zahlen im Mai 2019 mehr als zufrieden sein. Nutzer und Seitenaufrufe sind ordentlich angestiegen. Die zuletzt kleineren Dämpfer sind für mich nachvollziehbar und begründet gewesen. Dass es jetzt wieder nach oben geht ist schön zu sehen und meiner Ansicht nach nur die logische Konsequenz meiner Arbeit.

Auch die Anzahl der Newsletter-Abonnenten hat nochmal einen ordentlichen Schub bekommen. Im Mai habe ich einen neuen Incentive angeboten, bei dem Abonnenten Zugang zu meinem Download-Bereich meines Blogs bekommen. Hier können sich allerhand nützliche Tools für den P2P-Investmenterfolg heruntergeladen werden (u.a. Berechnungstool Fremdkapitalhebel und Statistik-Vorlage für eine Kredit-Auswertung bei Bondora). Die Liste wird kontinuierlich fortgesetzt.

Die Facebook-Likes für die Fan-Seite liefen stabil. Im Vordergrund stand im Mai der Launch der re:think P2P-Kredite Facebook Community, wo sich von nun an intelligente und gut aussehende Privatanleger untereinander austauschen und diskutieren können. Schau gerne vorbei, sofern Du dich angesprochen fühlst 😉

Der Mai war auch mein bester Monat für den YouTube-Kanal, zumindest was die neuen Abonnenten angeht (+224). Verantwortlich für den Boost war sicherlich mein Video zum Thema Fremdkapitaleinsatz bei P2P-Krediten, das jetzt ca. 6.000 Views, 160 Likes und ca. 70 Kommentare gesammelt hat. Viele haben sich das Thema von mir gewünscht und ich hoffe, dass der Beitrag nicht enttäuscht hat.

Letzte Worte

An dieser Stelle möchte ich gerne allen Personen danken, die mir in den letzten Wochen und Monaten so viele Nachrichten haben zukommen lassen. Am Anfang des Projekts wollte ich lediglich Privatanleger dazu ermutigen, Themen etwas kritischer zu hinterfragen und bestimmte Aspekte reflektierter zu betrachten. Dass ich mittlerweile Emails aus Deutschland, Österreich und der Schweiz bekomme, wo man sich für den Mehrwert meiner Arbeit bedankt, hätte ich in dem Ausmaß nicht erwartet.

Auch wenn ich für den Zeiteinsatz eine bis dato lächerliche (finanzielle) Entlohnung bekomme, so sind diese Kommentare das Benzin für mich, um weiter Vollgas für dieses Projekt zu geben.

Daher DANKE an alle, die mir Nachrichten schreiben und ihr Feedback mit mir teilen. Es bedeutet mir wirklich viel!

Jetzt geht’s raus und investiert’s smart,

bis Denny

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.