Bondora gehört mit zu den größten und erfahrensten P2P Kredite Plattformen in Europa, weshalb die Plattform einen besonderen Stellenwert bei vielen Privatanlegern besitzt. Mit dem Anlageprodukt Bondora Go & Grow verfügt man zudem über eines der beliebtesten Anlageprodukte im P2P Umfeld, welches seit der Einführung im Jahr 2018 neue Maßstäbe in Bezug auf Einfachheit, Liquidität und Zuverlässigkeit gesetzt hat.

Allerdings gibt es auch einige Fragezeichen bei der Plattform, speziell im Hinblick auf die Performance des Kreditportfolios. Auf welche weiteren Risiken man als Anleger achten sollte und ob es sich dennoch lohnen könnte bei Bondora zu investieren, darüber geht es unter anderem in dieser 360 Grad Analyse. Hier finden Investoren alle wichtigen und relevanten Informationen, die man zur estnischen P2P Plattform wissen sollte und welche Bondora Erfahrungen ich nach 6+ Jahren sammeln konnte.

Bitte beachte, dass es sich hierbei um meine persönlichen Bondora Erfahrungen handelt. Ich übernehme keine Garantie für die Richtigkeit der nachfolgenden Informationen oder für sich daraus womöglich ableitende Investitionsentscheidungen. Mehr dazu im Haftungsausschluss.

Weitere Analysen zu einzelnen P2P Kredite Plattformen findest Du auf der Seite mit meinen Erfahrungsberichten.

Letzte Aktualisierung: 02. April 2024

Bondora Überblick

Bevor es losgeht, hier sind kurz zusammengefasst die wichtigsten Informationen über Bondora.

| Gegründet: | 2008 |

| Rechtlicher Name: | Bondora Capital OÜ (LINK) |

| Firmensitz: | Tallinn, Estland |

| Reguliert: | Nein |

| CEO: | Pärtel Tomberg (Dezember 2007) |

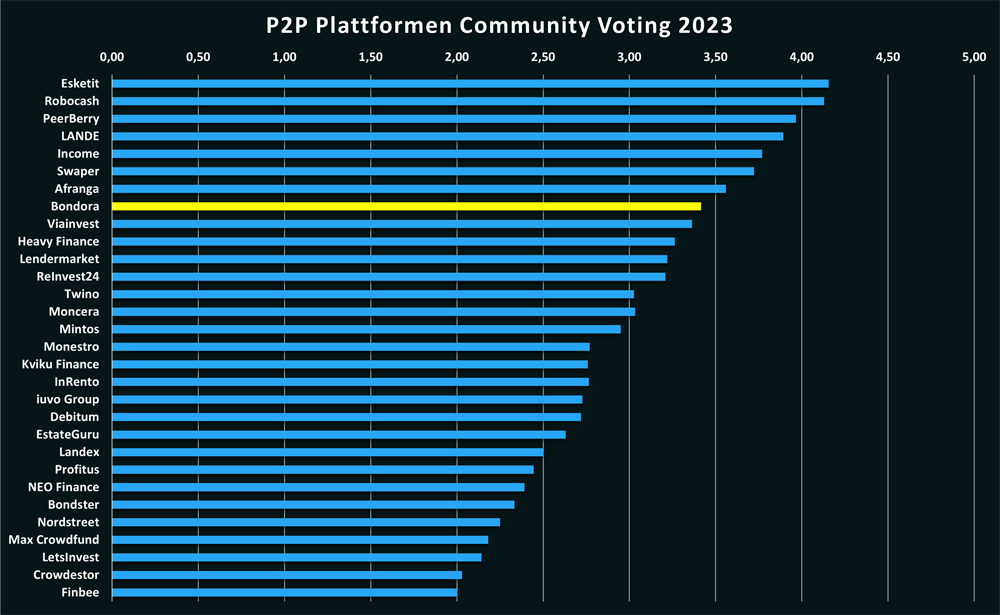

| Community Voting: | 3,42 von 5 | Siehe Voting |

| Verwaltetes Vermögen: | Keine Angabe |

| Anzahl Investoren: | 226.000+ |

| Rendite: | 6,75% |

| Primäre Kreditart: | Konsumkredite |

| Besicherung: | Nein |

| Bonus: | 5 Euro |

Was ist Bondora?

Bondora ist eine estnische P2P Plattform, gegründet im März 2008, auf welcher Investoren in eine Vielzahl von europäischen Konsumkrediten investieren können. Gemessen an der Historie ist das Unternehmen damit eine der ältesten und erfahrensten P2P Plattformen in Europa.

Mit mehr als 15 Jahren Markterfahrung hat sich Bondora den Ruf als eine krisenerprobte, transparente und gleichzeitig verlässlich abliefernde P2P Plattform erarbeitet. Die große Lobby, die Bondora aufgrund seiner Erfahrungen und Leistungen genießt, führen regelmäßig zu Top Platzierungen im P2P Kredite Community Voting.

Besonders beliebt ist dabei das 2018 eingeführte Anlageprodukt Bondora Go & Grow mit 6,75% Zinsen, was in den letzten Jahren für einen massiven Wachstumsschub bei der P2P Plattform gesorgt und plattformübergreifend neue Maßstäbe gesetzt hat.

Die Entstehungsgeschichte

Während seiner Studienzeit in England, auf einer Busreise von Oxford nach Bristol, stolperte der damals erst 19 Jahre alte Pärtel Tomberg über einen Artikel im Economist. Darin ging es um die britische P2P Plattform Zopa, den weltweit ersten Marktplatz für Privatkredite.

Pärtel fühlte sich von dieser Geschichte angesprochen, weil die Kreditvergabe durch Nichtbanken bis dato kaum bekannt gewesen war und weil es auch einen immer größer werdenden Bedarf dafür zu geben schien.

Die zunehmende Digitalisierung, wodurch komplexe Geschäftsprozesse automatisiert werden konnten, aber auch die strengeren Regulierungen bei der Kreditvergabe für klassische Banken, welche durch die Finanzkrise aufgekommen waren, sind zwei wichtige Trends gewesen, die dem Bondora CEO in die Karten gespielt haben.

Den ersten Business Plan schrieb Pärtel Tomberg daraufhin bis Ende 2007 fertig. Das Wissen über Marketing, dem Kreditwesen oder der Akquise von Investoren, wurde durch die späteren Mitgründer ergänzt und abgedeckt.

Friend Loan, isePankur und Bondora

Die P2P Plattform, die heute den meisten Investoren unter dem Namen Bondora bekannt ist, besaß in seiner Historie noch zwei weitere Namen. Ursprünglich nannte sich die P2P Plattform „Friend Loan“. Dieser Name wurde jedoch nach zwei Monaten wieder gewechselt. Der Grund: Es gibt ein estnisches Sprichwort welches besagt, dass man einem Freund niemals Geld leihen solle – außer man sei bereit es zu verlieren.

Um die Wahrnehmung des Unternehmens im Inland positiver zu gestalten, entschied man sich anschließend für den Namen „isePankur“. Dieser bedeutet übersetzt so viel wie „iBanker“ und ist an die damals stark aufkommenden iPods von Apple angelehnt gewesen. Die Begrifflichkeit hatte zur Folge, dass viele Esten in der Folge geglaubt hatten, dass es sich bei isePankur um eine Firma von Apple handelte.

Der dritte Namenswechsel erfolgte im April 2014. Erneut lag die Motivation darin begründet, dass man die Wahrnehmung des Unternehmens verändern und internationaler darstellen wollte.

Der Fokus des Namens „Bondora“, soll dabei auf dem englischen Wort „bond“ liegen. Die Doppelbedeutung des Wortes bezieht sich sowohl auf das Band zwischen den Menschen als auch den „bond“ als Finanzinstrument.

Die Figur von Bondora ist damit eine Charakterisierung zwischen dem menschlichen und finanziellen Band und gilt bis heute als Aushängeschild und Symbol des Unternehmens.

Wem gehört Bondora?

Bondora besitzt zwei große Anteilseigner:

- Der erste ist ein Tochterunternehmen von Valinor Management, einer 3,5 Mrd. Euro großen Investmentgesellschaft aus den USA. Das Unternehmen, welches auch ein früher Förderer der US-Plattform Lending Club gewesen ist, hat sich im Januar 2015 mit 4,5 Mio. Euro Kapital an Bondora beteiligt.

- Der zweite ist eine Tochtergesellschaft von Global Founders Capital, einem der größten Anteilseigner von Rocket Internet. Die Finanzierung betrug 2014 ca. 1,3 Mio. Euro.

Das Bondora Management

Pärtel Tomberg ist der CEO und das Gesicht von Bondora. Der in Estland geborene und in Tallinn mit drei Geschwistern aufgewachsene Tomberg, wanderte mit 17 Jahren für das Studium nach Großbritannien aus, wo er nach drei Jahren den Abschluss an der Oxford Brookes Universität für das Fach International Business Management bekam.

Pärtel Tomberg ist der CEO und das Gesicht von Bondora. Der in Estland geborene und in Tallinn mit drei Geschwistern aufgewachsene Tomberg, wanderte mit 17 Jahren für das Studium nach Großbritannien aus, wo er nach drei Jahren den Abschluss an der Oxford Brookes Universität für das Fach International Business Management bekam.

Während dieser Zeit etablierte sich auch die Idee einen Kredite-Marktplatz mit Sitz in Estland zu gründen. Nach zahlreichen und in jungen Jahren bereits gesammelten Unternehmenserfahrungen, gründete er 2008 die heute allen als Bondora bekannte P2P Plattform, deren CEO er bis heute noch ist.

Wie verdient Bondora Geld?

Bondora finanziert sich in erster Linie durch unterschiedliche Gebühren bei den Kreditnehmern. Die in der Grafik aufgelisteten Zahlen entsprechen den Ergebnissen vom konsolidierten Bondora AS Geschäftsbericht für das Jahr 2022.

Die Verwaltungsgebühr: Den größten Umsatz hat Bondora 2022 mit der Verwaltungsgebühr der Kredite erzielt (20,1 Mio. Euro). Diese beträgt bei Bondora jährliche 4% der ursprünglichen Kreditsumme.

Provisionseinnahmen Kreditvermittlung: Der zweitgrößte Umsatz-Block besteht aus den Provisionseinnahmen bei der Kreditvermittlung (8,8 Mio. Euro). Kreditnehmern wird hierbei eine fixe Gebühr in Höhe von 5,95% der Kreditsumme berechnet, welche zu Beginn der Kreditlaufzeit an Bondora bezahlt werden muss.

Zusätzliche Gebühren: Hierzu zählt in erster Linie die Gebühr für Bsecure. Hier können Kreditnehmer, im Austausch gegen eine monatliche Gebühr von zehn Euro, unter anderem den Tag der Ratenzahlung oder die Länge der Kreditlaufzeit flexibel anpassen.

Ist Bondora profitabel?

Ja, Bondora ist seit dem Geschäftsjahr 2017 durchgängig profitabel gewesen. 2022 konnte die Bondora AS einen konsolidierten Gewinn in Höhe von 2,1 Mio. Euro erzielen.

Die finanzielle Stabilität von Bondora ist ein großer Vorteil gegenüber vielen anderen P2P Plattformen. Auch die Bilanz der Plattform ist extrem sauber und vorzeigbar.

Die Eigenkapitalquote liegt bei bockstarken 78% und auch der Verschuldungsgrad (0,27) ist bei Bondora nie besser gewesen. Auch der Liquiditätsgrad von 5,18 kann sich absolut sehen lassen. Finanziell gesehen ist Bondora daher ein sehr gut aufgestelltes Unternehmen.

Anmeldung und Bonus

Um bei Bondora investieren zu können, müssen Anleger ein Mindestalter von 18 Jahren mitbringen und zudem über einen Wohnsitz in der Europäischen Union, Norwegen oder der Schweiz verfügen.

Insgesamt ist der Registrierungsprozess sehr intuitiv gestaltet und wenigen Minuten erledigt. Hier ist die Schritt-für-Schritt Anleitung:

- Auf der Website den grünen Button “Jetzt anmelden” anklicken.

- E Mail Adresse, Name und Handynummer angeben.

- Verifizierung der Email im Postfach.

- Mit E Mail und Passwort auf der Website einloggen.

- Persönliche Daten eingeben (Name, Anschrift, Telefonnummer).

- AML-Fragen zur Beschäftigung und Mittelherkunft ausfüllen.

- Finale Identifizierung vornehmen.

Bonus für neue Anleger

Wenn Du eigene Erfahrungen mit Bondora sammeln und dort ein Konto als Kunde anlagen willst, dann bekommst Du bei einer Registrierung über diesen Link einen 5 Euro Bonus bei der Plattform gut geschrieben.

Investieren in P2P Kredite bei Bondora

Wie funktioniert Bondora und was sollten Anleger beim Investieren auf dem Marktplatz wissen und beachten? In den nachfolgenden Abschnitten bekommst Du dazu alle Informationen.

Das Kreditangebot auf Bondora

Bondora bietet auf seiner Plattform Investitionen in private und unbesicherte Konsumkredite von Kreditnehmern aus Estland, Finnland, Spanien und den Niederlanden an. Im Zuge der Expansion sollen in der Zukunft noch weitere Kreditnehmerländer aus dem europäischen Wirtschaftsraum hinzukommen.

Bei den Kreditnehmern fokussiert sich Bondora auf Personen mit mittlerem Einkommen, die einen Kredit zwischen 500 Euro und 10.000 Euro benötigen, bei einer Laufzeit von drei bis zu 60 Monaten. Die durchschnittliche Kreditsumme eines Kreditnehmers beträgt auf Bondora ca. 2.800 Euro.

Einen Auto Invest gibt es bei Bondora nicht. Wer plant in Go & Grow zu investieren, der hat keine Kontrolle darüber welche Kredite für das eigenen Konto ausgewählt werden.

Kosten und Gebühren

Bei Bondora kann man sich kostenlos anmelden und die Funktionen der Plattform ohne weitere Gebühren nutzen. Für den Handel von P2P Krediten und das Investieren an sich fallen auf Bondora keine Kosten an. Bei einer Entnahme von Geldern via Bondora Go & Grow, beziehungsweise Go & Grow Unlimited, wird eine Abhebungsgebühr in Höhe von 1 Euro fällig.

Welche Rendite kann bei Bondora erzielt werden?

Die Rendite kann bei Bondora, abhängig von Anlagestrategie und Anlageprodukt, sehr stark variieren. Meine Erfahrungen mit Bondora Portfolio Pro sind zum Beispiel sehr negativ. Meine Portfolio Pro Rendite liegt nach mehr als fünf Jahren nur unter 2%. Den Statistiken kann man entnehmen, dass 14 Prozent der Anleger sogar eine negative Rendite bei Bondora erzielt haben.

Wichtig: Am 27.02.2023 sind die beiden Portfolio Builder von Bondora (Portfolio Manager und Portfolio Pro) eingestellt worden.

Bei einer Nutzung von Bondora Go and Grow können Investoren von einer Renditeerwartung von 6,75% Zinsen ausgehen.

Bondora Go & Grow

Bondora Go & Grow wurde im Frühjahr 2018 von der estnischen P2P Plattform gelauncht. Die Tagesgeld-ähnliche Alternative gehört sowohl bei Bondora als auch plattformübergreifend zu den beliebtesten Anlageprodukten deutscher Anleger. Go & Grow wirbt mit einer festen Verzinsung von 6,75%, einer einfachen Handhabung und täglicher Liquidität.

In den letzten Jahren habe ich zahlreiche Artikel und Videos über Bondora Go & Grow veröffentlicht. Einen ausführlichen Blick, inkl. 360 Grad Analyse und Bewertung, findest Du in meinen Bondora Go & Grow Erfahrungen auf dem Blog.

Go & Grow Unlimited

Am 06.04.2022 hat Bondora den Start von “Go & Grow Unlimited” angekündigt. Dieses Produkt ist ähnlich wie das klassische Go & Grow aufgebaut, jedoch mit zwei wesentlichen Unterschieden: Es gibt kein monatliches Einzahlungslimit und die Verzinsung liegt bei 4% p.a.

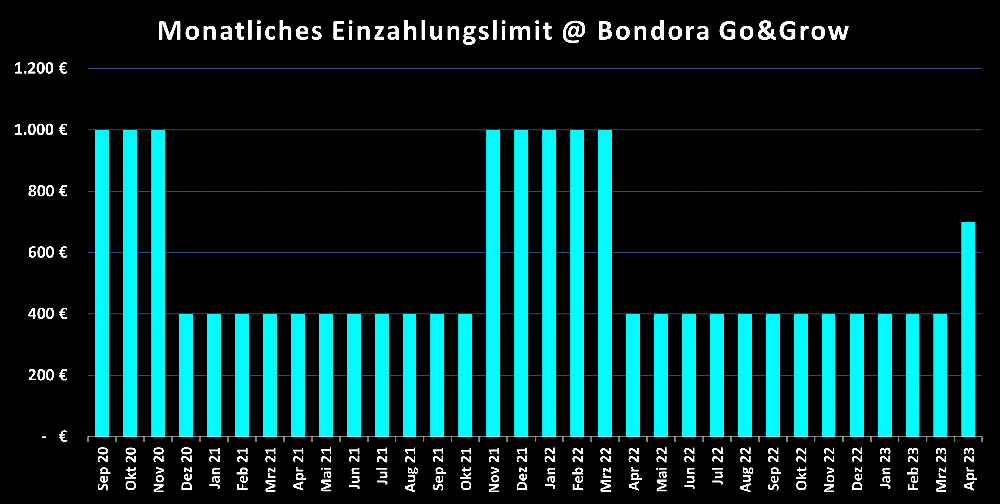

Bondora Limit

In der Vergangenheit hat Bondora häufiger das monatliche Limit bei den möglichen Einzahlungen angepasst. Nach der Corona-Pandemie ist dieses Limit bei Go & Grow auf 1.000 Euro pro Monat angepasst worden (September 2020), später sogar auf 400 Euro pro Monat (Dezember 2020). Aktuell liegt das monatliche Einzahlungslimit bei max. 700 Euro pro Monat.

Ausgenommen ist davon Bondora Go & Grow Unlimited. Hier können Bondora Anleger ohne monatliches Limit beliebig viel Geld einzahlen und für 4% p.a. investieren.

Auszahlungen

Bei Bondora können sich Anleger ihre zurückfließenden Gelder jederzeit von der P2P Kredite Plattform auszahlen lassen. Dafür nutzt man die Schaltfläche „Geld abheben“, welche über das Hauptmenü zu finden ist. Hier müssen Anleger zwischen dem Go & Grow Konto und der Brieftasche auswählen. Bei Auszahlungen vom Bondora Go & Grow Konto wird aktuell eine Gebühr von 1 Euro berechnet.

Bei den Auszahlungen können nur Bankkonten ausgewählt werden, mit denen zuvor bereits Geld eingezahlt worden ist. Ist das gewünschte Bankkonto nicht verfügbar, müssen darüber also zunächst erst Gelder eingezahlt werden. Die Auszahlungen der angeforderten Gelder erfolgen – in der Regel – innerhalb weniger Minuten.

Wenn die Nachfrage von Auszahlungen zu hoch sein sollte, kann es unter Umständen auch zu Teilauszahlungen kommen. Da im Rahmen der Corona Krise viele Investoren ihr Geld gleichzeitig vom Go & Grow abziehen wollten, hat die estnische Plattform zwischen März 2020 und Juni 2020 Teilauszahlungen eingeführt, wodurch die Verfügung der Gelder eingeschränkt gewesen ist.

Gibt es eine Bondora App?

Ja, es gibt eine App von Bondora. Diese wurde 2019 gelauncht und kann mit den Betriebssystemen iOS (App Store) oder Android (Play Store) heruntergeladen werden. Die Plattform hat die App insbesondere für eine Verwaltung und Bedienung des Go & Grow Investments entwickelt.

Bondora Forum

Wenn Du Fragen zu Bondora, Go&Grow, der Funktionsweise der Teilauszahlungen oder anderen Themen bei P2P Krediten hast, dann kannst Du dich mit mehr als 1.000 anderen Privatpersonen in der re:think P2P Kredite Community auf Facebook austauschen. Schau gerne mal vorbei!

Dort teilen Investoren über ihre Erfahrungen mit Bondora, sprechen über mögliche Probleme oder die neuesten Entwicklungen bei Go & Grow. Schau gerne mal vorbei!

Alternativ findest Du aktuelle Beiträge, Bondora News und Updates auch auf meinem Telegram-Kanal.

Steuern Bondora

Grundsätzlich gelten die durch Kreditfinanzierungen erzielten Zinseinnahmen als Kapitalerträge und müssen als solche bei der Steuererklärung angegeben werden. Das bedeutet, dass in Deutschland eine pauschale Abgeltungssteuer von 25% (sofern der Steuerfreibetrag erreicht wurde), zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer fällig wird.

Alternative Versteuerung von Bondora Go & Grow

Eine Besonderheit entfällt auf die steueroptimierte Regelung bei Bondora Go & Grow. Hier können Investoren ggf. eine alternative Besteuerung anwenden, was im Zusammenhang mit dem Verfügungsprinzip steht. Das bedeutet, dass via Go & Grow erst dann Steuern auf Kapitalerträge gezahlt werden müssen, wenn der Auszahlungsbetrag die Einzahlungssumme übersteigt.

Persönlich habe ich damit noch keine Erfahrungen bei Bondora gesammelt und würde im Zweifel dazu raten, sich von einem Steuerberater oder dem Finanzamt über die genauen Möglichkeiten aufklären zu lassen.

Bondora Risiko

Bondora ist insgesamt ein sehr krisenerprobtes Unternehmen. In den letzten 14 Jahren hatte man unter anderem die Rezessionen in den Kreditnehmerländern Finnland und Spanien miterlebt, als auch die Corona Pandemie oder zuletzt den Krieg in der Ukraine. Nicht zuletzt ist Bondora auch ein Unternehmen, was aus der Finanzkrise 2008 heraus entstanden ist. Insofern hatte der Bondora CEO zurecht angemerkt:

“Being ready for a crisis is part of the Bondora DNA” – Pärtel Tomberg

Natürlich können auch zukünftige Risiken eine Belastungsprobe für Bondora darstellen: Dazu gehören neue Regulierungen im Kreditgeschäft, eine schwache Performance des Kreditportfolios, die allgemeine Wirtschaftlichkeit des Unternehmens oder aber aufkommender Wettbewerb.

Wie sicher ist die P2P Plattform?

Bondora ist eine unregulierter P2P Plattform aus Estland. Das bedeutet, dass es keine Finanzaufsicht gibt, welche die operativen Tätigkeiten der Plattform kontrolliert und überwacht. Die Ausnahme bildet die Lizenz für die Kreditvergabe in Estland, welche durch die FSA ausgestellt worden ist.

Positiv ist hingegen die finanzielle Stabilität der Plattform, die seit vielen Jahren sehr profitabel wirtschaftet. Ebenso wichtig: Bondora lässt seine Geschäftsberichte durchgehend von großen und anerkannten Wirtschaftsprüfern auditieren. Dass dieser Vorgang auf freiwilliger Basis passiert, kann von Anlegern als ein gutes Signal im Hinblick auf die Sicherheit gewertet haben.

Bondora Einlagensicherung

Anleger sollten beachten, dass es bei Bondora keine Form der Einlagensicherung gibt. Unter der Einlagensicherung versteht man im Bankwesen eine Art von Gläubigerschutz, der diese vor einem Verlust ihres Guthabens bewahren soll. In Deutschland wird das Kapital der Bankkunden durch die gesetzliche Einlagensicherung mit bis zu 100.000 Euro geschützt.

Da es sich bei Bondora um eine unregulierte P2P Kredite Plattform ohne Bankenlizenz handelt, gibt es im Verlustfall keinen Anspruch auf eine Entschädigung seitens der Anleger.

Performance Probleme des Kreditportfolios

Bondora bietet, im Gegensatz zu vielen anderen P2P Alternativen, die seit Jahren im gleichen Kreditsegment und mit dem gleichen Geschäftsmodell aktiv sind, keine Rückkaufgarantie der Kredite an.

Das bedeutet, dass Investoren das Ausfallrisiko von Krediten zu 100% selbst tragen müssen. Wie die öffentlichen Bondora Statistiken zeigen, haben in den letzten drei Jahren ca. 15% der Anleger eine negative Rendite erzielt. Nicht zuletzt deshalb sind wohl auch die Portfolio Builder (Portfolio Pro und Portfolio Manager) im Februar 2023 eingestellt worden.

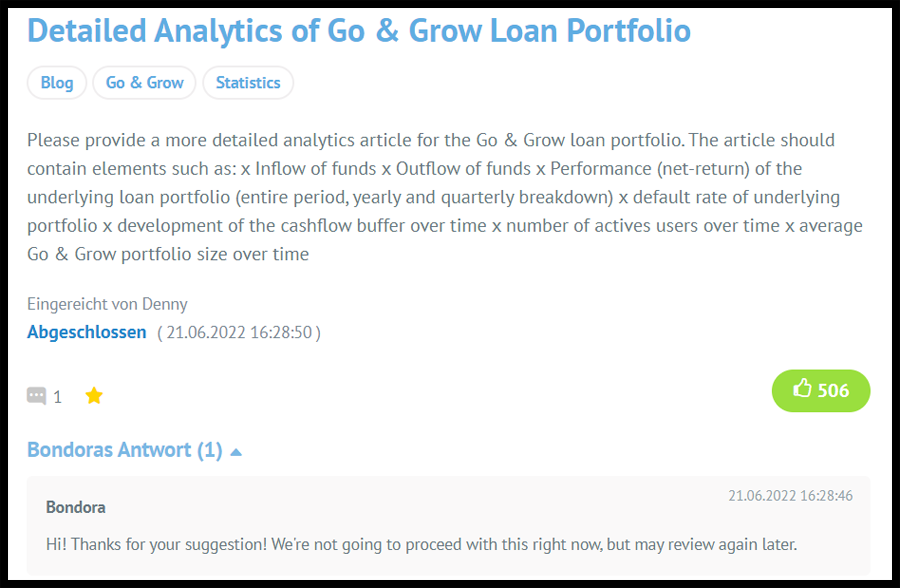

Offen bleibt die Frage nach der Performance des Go & Grow Kreditportfolios und wie nachhaltig die dort beworbene Rendite für Anleger ist. Trotz des Angebots nach mehr Transparenz, hat sich Bondora letztlich gegen eine detaillierte Veröffentlichung eines Performance-Reports entschieden. Eine Maßnahme, die Anleger sehr kritisch im Hinblick auf die Transparenz der Plattform bewerten sollten.

Bondora in der Corona Krise

Bondora hat nach dem Ausbruch der Covid-19 Pandemie frühzeitig reagiert und seine Geschäftsprozesse angepasst. Die Neukreditvergabe ist stark zurückgefahren worden. In Spanien und Finnland wurde diese bis auf weiteres sogar komplett ausgesetzt.

Die P2P Plattform hat einen sehr konservativen und vorsichtigen Kurs verfolgt. Als Konsequenz dessen sind auch viele Ausgaben heruntergeschraubt worden, die in Abhängigkeit zum finanzierten Kreditvolumen stehen. Diese Anpassungsfähigkeit resultierte finanziell in dem bislang stärksten Geschäftsjahr von Bondora. 2020 konnte die Plattform einen Nettogewinn von 3,4 Millionen Euro verkünden.

Eine der Folgen dieser Zeit ist die Einführung eines monatlichen Einzahlungslimits bei Bondora Go & Grow gewesen. Dadurch kann die P2P Plattform deutlich stärker die Nachfrage von Investoren-Seite kontrollieren und an das Angebot auf Kreditnehmer-Seite anpassen.

Bondora und der Krieg in der Ukraine

Hat der Krieg in der Ukraine einen Einfluss auf Bondora? Nein, zumindest nicht auf den ersten Blick. Die Kreditmärkte der Plattform befinden sich in Estland, Finnland und Spanien. Insofern sind diese Länder nicht direkt von dem Krieg in der Ukraine betroffen, wenngleich die wirtschaftlichen Konsequenzen auch bis in das Baltikum und Skandinavien vordringen können.

Aktuell besitzt die Plattform, nach eigenen Angaben, keine operativen Einschränkungen. Dennoch beobachte man die Situation weiterhin sehr aufmerksam.

Ist Bondora seriös?

Gemäß meiner bisherigen Bondora Erfahrungen handelt es sich bei der P2P Plattform um ein seriöses Unternehmen. Mehr als 14 Jahre Markterfahrung sprechen eine klare Sprache für die ehrlichen Absichten der Plattform. Zudem konnte ich das Unternehmen bereits 2018 persönlich kennenlernen und ich stehe seitdem in einem konstanten Dialog über sämtliche Entwicklungen.

Aber auch wenn es sich bei Bondora um ein seriöses Unternehmen und um keinen Scam handelt, sollten sich Investoren dennoch mit den gewöhnlichen Risiken bei Investitionen in Privatkredite beschäftigen.

Meine Bondora Erfahrungen vor Ort

Im Oktober 2018 war ich anlässlich des fünften Geburtstags von EstateGuru zu Gast in Tallinn (Zum Reisebericht). Bei dieser Gelegenheit habe ich auch das erste Mal das Team von Bondora kennengelernt, allen voran den CEO Pärtel Tomberg sowie den VP of Product Matthew Clanachan.

Persönliche Besuche waren seitdem, auch aufgrund der Covid-19 Situation, leider nicht mehr möglich. Die Alternative lautet daher Online Calls und Online Interviews, wovon es zuletzt eins im Dezember 2020 mit Matthew Clanachan gab.

Vorteile und Nachteile von Bondora

In diesem Abschnitt habe ich Dir die aus meiner Sicht wichtigsten Vor- und Nachteile von Bondora aufgelistet.

Die Vorteile

- Track Record: Bondora verfügt über eine sehr lange Historie. Seit 2008 hat man sich als ein Dickschiff unter den europäischen P2P Plattformen etabliert.

- Hohe Liquidität: Mit Go & Grow verfügt die Plattform über eines der beliebtesten Anlageprodukte im P2P Umfeld. Ein großer Vorteil ist dabei ist die hohe Liquidität mit täglicher Verfügbarkeit.

- Finanzielle Stabilität: Bondora hat in den letzten Jahren sehr gut gewirtschaftet und steht daher – auch im Vergleich zu anderen P2P Plattformen – finanziell auf sehr stabilen und gesunden Beinen.

- Starker Rückhalt: Bondora genießt bei vielen Investoren ein sehr hohes Ansehen und ist daher überdurchschnittlich beliebt. Beim Community Voting 2021 und 2022 erhielt Bondora von allen Plattformen die beste Bewertung.

Die Nachteile

- Intransparenz: Bondora hat bis heute nicht die Performance des Go & Grow Kreditportfolios öffentlich kommuniziert.

- Schlechte Kredit-Performance: Die Intransparenz beim Go & Grow Kreditportfolio und die öffentlich-einsehbaren Statistiken legen den Verdacht nahe, dass die Plattform Probleme mit der Performance bei der Kreditvergabe besitzt. Ca. 16% der Anleger haben in den letzten drei Jahren eine negative Rendite erzielt.

- Geringe Rendite: Mit Bondora Go & Grow können Investoren maximal eine Rendite von 6,75% erzielen, was im aktuellen Zins- und Marktumfeld kein wettbewerbsfähiger Wert ist.

Bondora Alternativen

Was die Historie, das Geschäftsmodell und den Fokus auf ein Kreditsegment angeht, fällt Bondora am ehesten in eine Kategorie mit der kroatischen P2P Plattform Robocash. Weitere Alternativen wären PeerBerry und Esketit. Auf dem Blog findest Du auch eine Übersicht mit meinen besten Bondora Alternativen.

Weitere Alternativen findest Du im P2P Plattformen Vergleich.

Bondora Community Erfahrungen

Bondora gehörte für lange Zeit mit zu den beliebtesten P2P Kredite Plattformen bei deutschen Privatanlegern. Sowohl 2021 (4,14 Punkte) als auch 2022 (4,27) hat man die jeweils beste Bewertung aller Plattformen erzielen können.

Aufgrund der ständigen Wechsel beim Kernprodukt Go&Grow, sowie der Intransparenz bei der Performance des Kreditportfolios, ist Bondora beim Community Voting 2023 jedoch abgestraft worden. Am Ende reichten die 154 Bewertungen nur zu einem Score von 3,42 – Platz 8 von 30.

Die besten Bewertungen haben 2023 die P2P Kredite Anbieter Esketit, Robocash, PeerBerry, LANDE und Income Marketplace bekommen.

Fazit Bondora Erfahrungen 2024

Gehört Bondora in das eigene P2P Portfolio? Fakt ist, dass Bondora zu den größten und erfahrensten P2P Plattformen in Europa gehört. Wer sich daher mit einem Investment in P2P Kredite beschäftigt, der kommt an der estnischen Plattform kaum vorbei.

Allerdings haben die Entwicklungen in 2022 dazu beigetragen, dass neue Anleger bei anderen Alternativen im P2P Umfeld womöglich besser aufgehoben sind. Die Liquidität bei Go & Grow / Unlimited ist zwar ein plattformübergreifendes Alleinstellungsmerkmal, die Verzinsung ist mit bis zu max. 6,75% für neue Anleger allerdings keine angemessene Kompensation für das gegenüberstehende Risiko.

Deutsche Spareinlagen, die mit bis zu 100.000 Euro abgesichert sind und die eine Verzinsung von bis zu 4% anbieten, erscheinen im Verhältnis deutlich attraktiver. Sucht man hingegen allein im P2P Umfeld, so sind Renditen ab 12% für kurzfristig-laufende Konsumkredite absolut realistisch.

Hinzu kommt die offene Frage nach der Performance des Kreditportfolios bei Go & Grow und warum sich Bondora bis heute weigert diese Zahlen öffentlich zu teilen. Von daher sollten sich Anleger eher mit Plattformen wie Esketit, PeerBerry oder Income Marketplace beschäftigen, wo das Chancen-Risikoprofil deutlich ausgewogener ist als bei Bondora.

FAQ Bondora Erfahrungen

Bondora ist eine estnische P2P Plattform, gegründet im März 2008, auf welcher Investoren in estnische, finnische und spanische Konsumkredite investieren können. Gemessen an der Historie ist das Unternehmen damit eine der ältesten und etabliertesten P2P Plattformen in Europa.

Bondora hat in den letzten 14 Jahren einige Krisen und Rezessionen miterlebt und diese immer erfolgreich gemeistert. Sei es die Rezessionen in Finnland oder Spanien, Brexit, Corona oder zuletzt den Krieg in der Ukraine. Hinzukommt, dass Bondora seit vielen Jahren profitabel ist und somit eine relativ sichere Plattform im Vergleich zu anderen Wettbewerbern ist.

Das kommt sehr stark auf das persönliche Risikoprofil an. Wer sich gerade erst neu in das Thema P2P Kredite einarbeitet, der sollte sich anfänglich auch mit Bondora Go & Grow beschäftigen.

Ja, den gibt es. Wenn Du dich über diesen Link neu bei Bondora anmeldest, dann bekommst Du zum Start 5 Euro gut geschrieben.

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.

Hallo,

Bin seit heute mit 400 Euro auf Bondora aber verstehe die Seite nicht. Ich finde nur Go and Grow und sonst nichts! Sind die anderen Möglichkeiten (Portfolio Manager, …) nicht mehr verfügbar?

Vielen Dank,

Philipp

Hi Philipp,

doch, Portfolio Pro und Portfolio Manager sollte es auch weiterhin geben.

Vielleicht hat Bondora das Menü für neue Investoren umgestellt, sodass man es erst für die Sidebar auswählen muss.

Grundsätzlich gibt es aber beide Möglichkeiten noch.

Viele Grüße,

Denny

Im Moment investiert der Portfoliomanager Pro knapp unter 50€ im Monat.

Maximal! Da kann man einzahlen was man will.

Eindeutig zu schnell gewachsen und zuviele Investoren.

Konzentriert sich im Moment auf Go and Grow.

Hi Daniela,

ja, die meisten neuen Kredite (+90%) werden momentan auf Go & Grow zugeteilt.

Da sich die meisten Investoren bei Bondora für dieses Anlageprodukt interessieren, muss Bondora das auch bei der Kreditzuteilung entsprechend berücksichtigen.

Viele Grüße,

Denny

Bin seit einigen Jahren bei Bondora investiert und nutze überwiegend das Produkt Go & Grow. Ich kombiniere dieses mit meinem Aktiendepot, welches monatlich Dividenden generiert. Diese werden bei Go & Grow geparkt und ab einer entsprechenden Summe wieder ausgezahlt und für Nachkäufe genutzt.

Hi Wolfang,

Danke für das Teilen Deiner bisherigen Bondora Erfahrungen. Interessanter Ansatz. Bei welchem Kontostand nutzt Du Go & Grow um nachzukaufen?

Viele Grüße, Denny

Hey Denny,

in Bondora G&G bin ich auch schon seit längerer Zeit investiert und ich muss sagen, ich bin echt begeistert. Ich hatte auch mal überlegt das mit in eine Momentum Aktienstrategie mit aufzunehmen, die Christian Röhl mal im Echtgeld vorgestellt hat. Leider ist das Limit da sehr hinterlich und wie es aussieht wird es ja auch nicht mehr entfernt werden. Von daher hat sich der Ansatz leider erledigt.

Viele Grüße

Johannes

Hi Johannes,

danke für Deinen Kommentar. Ja, das monatliche Einzahlungslimit wird uns wohl nicht mehr verlassen. Leider. Jetzt sind es sogar wieder nur 400€ pro Monat. Schade.

Viele Grüße,

Denny