Inflation und Zinswende sind in den letzten Monaten zwei sehr gefürchtete Worte bei Privatanlegern gewesen. Durch die zunehmende Geldentwertung, die in Deutschland zuletzt bei 7,9% lag (so hoch wie zuletzt vor fast 50 Jahren), verliert das Geld vieler Menschen fortlaufend an Kaufkraft.

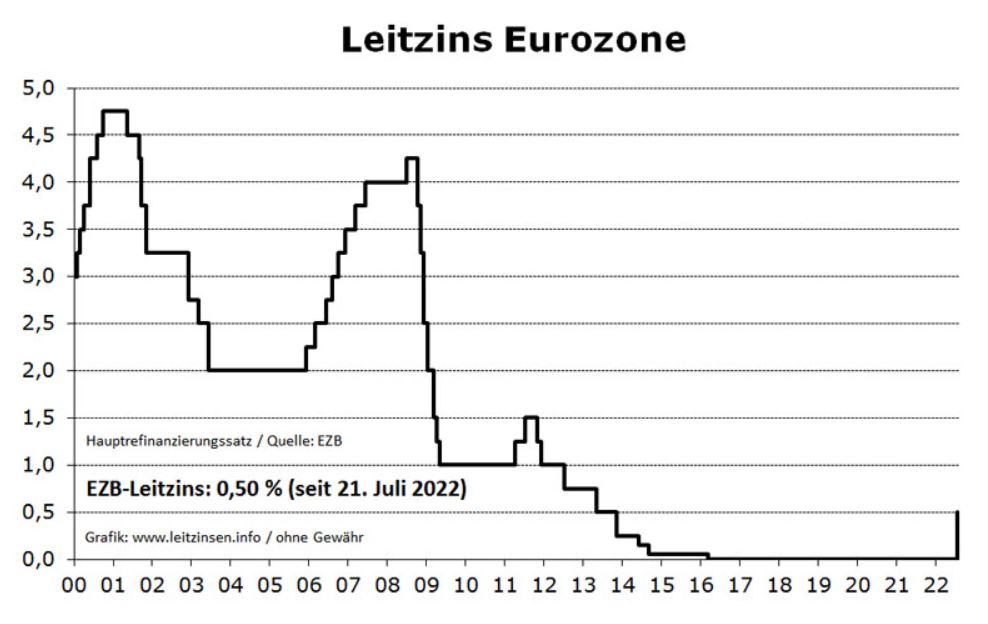

Als Reaktion gegen die steigende Inflation haben viele Zentralbanken zuletzt die Leitzinsen erhöht, um diesem Trend entgegenzuwirken. In Europa kam es dadurch zu der ersten Erhöhung der Leitzinsen seit mehr als 11 Jahren (Juli 2011). Man spricht hierbei von der sogenannten Zinswende.

Was das konkret bedeutet und wie sich Privatanleger am besten davor schützen können, versuche ich in diesem Artikel kurz zusammenzufassen.

Was ist die Inflation?

Unter Inflation versteht man einen allgemeinen Preisanstieg von Waren und Dienstleistungen. Die Berechnung erfolgt dabei anhand der Preisentwicklung eines repräsentativen Warenkorbs. Dafür erstellt das Statistische Bundesamt jeden Monat eine Art „Verbraucherpreisindex“, um die sogenannte Inflationsrate zu berechnen.

Dieser fiktive Warenkorb ist natürlich sehr individuell, weshalb die Inflation für jeden einzelnen anders ausgeprägt sein kann.

Woher kommt die Inflation?

Die Ursachen für die steigende Inflation sind sehr vielfältig. Zu den wichtigsten Treibern gehören die steigenden Energiepreise (in Deutschland +36 zum Vorjahr) und Lieferkettenprobleme aufgrund der Pandemie.

Durch den Krieg in der Ukraine sind Rohstoffe wie Gas oder Öl deutlich knapper geworden – und somit nachgefragter und teurer. Viele Unternehmen, die bei der Produktion von Waren, Gütern und Dienstleistungen auf diese Rohstoffe angewiesen sind, müssen daraufhin ihre Preise anpassen.

Der Endverbraucher zahlt die steigenden Energiekosten also nicht mehr nur direkt an der Tankstelle und bei der Heizkostenabrechnung, sondern auch beim täglichen Einkauf an der Supermarkt-Kasse.

Was hat das mit der Zinswende zu tun?

In Europa hat die EZB erstmals seit 2011 wieder die Leitzinsen erhöht und damit die Zinswende eingeläutet.

Konkret bedeutet das, dass die Kredite für Banken und Wirtschaft nun wieder teurer werden. Die Absicht dahinter: Geld leihen wird teurer, wodurch die Nachfrage nach Produkten und Dienstleistungen sinken soll – und somit auch deren Preise.

Wie sollten Privatanleger jetzt reagieren?

Im Spannungsfeld zwischen hoher Inflation und Zinswende gibt es einiges an Unsicherheiten auf Seiten von Privatanlegern. Während die Auswirkungen je nach Anlageklasse höchst unterschiedlich sein können, sind aus meiner Sicht insbesondere zwei Aspekte in den Vordergrund zu stellen.

Konsequentes Investieren

Wer sich mit dem (langfristigen) Vermögensaufbau beschäftigt, der hat in Zeiten hoher Inflation keine einfachen Rahmenbedingungen. Sachwerte wie Aktien, Immobilien oder Edelmetalle bieten mithin den besten Inflationsschutz in stark inflationären Zeiten. Auch P2P Kredite können, mit kurzfristigen Laufzeiten und einer attraktiven Verzinsung, eine attraktive Beimischung für das Portfolio sein.

Wichtiger als die Auswahl und die Gewichtung einzelner Assets sollte jedoch das Hinterfragen der eigenen Anlagestrategie sein. Denn diese umzuwerfen und getrieben von Inflationsangst in hochverzinsliche und risikobehaftete Anlagemöglichkeiten umzusteigen, muss langfristig nicht unbedingt am erfolgversprechendsten sein.

Langfristiger Vermögensaufbau hat viel mit einer ehrlich-durchdachten Planung und einem Fokus auf Kontinuität zu tun. Damit soll nicht gesagt sein, dass Strategien nicht auch flexibel und anpassbar sein können. Ob Angst vor hoher Inflation allerdings der richtige Treiber für solche Veränderungen ist, sollte bezweifelt werden.

Ausgaben hinterfragen

Ein aus meiner Sicht viel besserer Weg, um sich aktiv mit dem Thema Inflation zu beschäftigen, ist die Auseinandersetzung mit dem eigenem Konsumverhalten. Ich kann noch so viel verdienen und investieren, final wird immer mein Ausgabeverhalten darüber entscheiden wie viel Geld am Ende des Monats noch übrig bleiben wird.

Insofern bieten diese Zeiten eine wunderbare Gelegenheit, um sich mit seinem eigenen Konsumverhalten zu beschäftigen und dieses zu hinterfragen. Abseits der Waren des tagtäglichen Bedarfs, welche Konsumartikel benötige ich wirklich und auf was kann ich ggf. verzichten? Eine Sensibilisierung für dieses Thema kann dabei helfen, dass die Auswirkungen der Inflation deutlich weniger spürbar sind. Und sollte sich dieses Verhalten langfristig etablieren, steht in Zeiten niedrigerer Inflation auch deutlich mehr Geld für die Erhöhung der Sparplanrate zur Verfügung.

Dieser Artikel ist im Rahmen des Finanzblog Awards der Comdirect entstanden. Wenn Du mich und meinen Blog unterstützen willst, kannst Du beim Publikums-Voting noch bis zum 28.08. (22 Uhr) Deine Stimme für mich abgeben.

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.