Income Marketplace ist eine vergleichsweise neue und stark wachsende Plattform im aktuellen P2P Umfeld. Die in Estland firmierte P2P Kredite Plattform zeichnet sich dabei insbesondere durch eine stark innovatives Sicherheitskonzept aus, welche das Kreditgeber-Risiko deutlich minimieren sollen.

Wie gut Sicherheitsfeatures wie der Junior Share oder der Cashflow Puffer tatsächlich sind oder ob es sich dabei nur um kluges Marketing handelt, um sich von anderen P2P Kredite Plattformen wie Mintos & Co. abzugrenzen, darum geht es unter anderem bei meinen Income Marketplace Erfahrungen 2024.

Bitte beachte, dass es sich hierbei um meine persönlichen Income Marketplace Erfahrungen handelt. Ich übernehme keine Garantie für die Richtigkeit der nachfolgenden Informationen oder für sich daraus womöglich ableitende Investitionsentscheidungen. Mehr dazu im Haftungsausschluss.

Weitere Analysen zu einzelnen P2P Kredite Plattformen findest Du auf der Seite mit meinen Erfahrungsberichten.

Letzte Aktualisierung: 02. April 2024

Income Marketplace Überblick

Zu Beginn habe ich eine kurze Zusammenfassung mit den wichtigsten Informationen über Income Marketplace für Dich zusammengestellt.

| Gegründet / Gestartet: | Juli 2020 / Januar 2021 |

| Rechtlicher Name: | Income Company OÜ (LINK) |

| Firmensitz: | Tallinn, Estland |

| Reguliert: | Nein |

| CEO: | Lavrenti Tsudakov (Oktober 2023) |

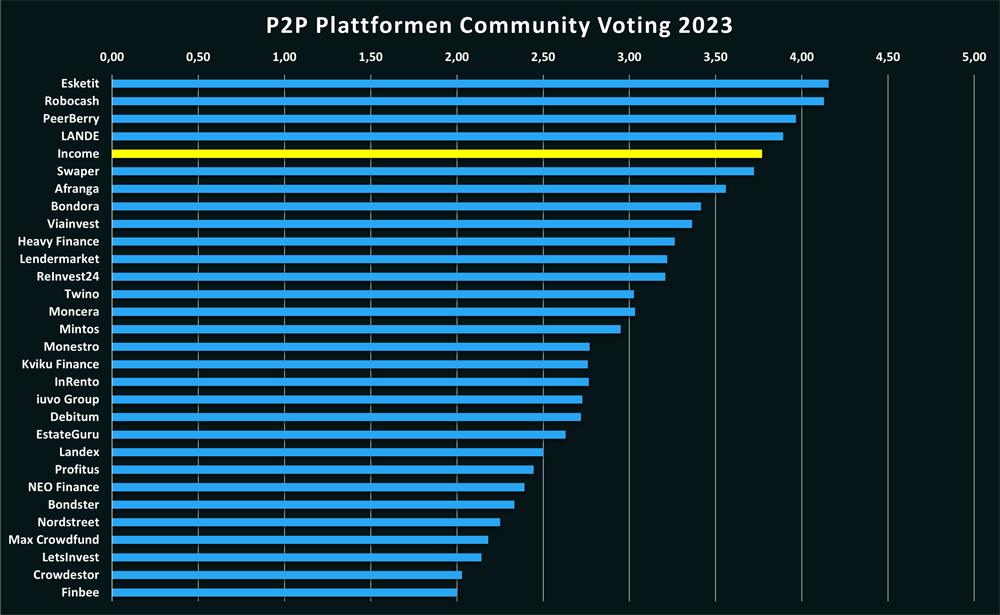

| Community Voting: | 3,77 von 5 | Siehe Voting |

| Verwaltetes Vermögen: | 10+ Mio. Euro |

| Anzahl Investoren: | 7.000+ |

| Rendite: | 11,81% |

| Primäre Kreditart: | Konsumkredite |

| Besicherung: | Rückkaufgarantie (60 Tage) |

| Bonus: | 1% Cashback für 30 Tage mit Code: Q6DCGX |

Was ist Income Marketplace?

Income Marketplace ist eine in Estland ansässige P2P Kredite Plattform, die im Juli 2020 von dem Finnen Kimmo Rytkönen und dem Esten Mikk Läänemets gegründet worden ist. Seit 2021 können Anleger auf der Plattform in eine Vielzahl von internationalen Konsumkrediten investieren und dabei eine Rendite von bis zu 15% p.a. erzielen.

Besonders hervorstechend ist bei Income die Vermarktung als vermeintlich sicherste P2P Plattform, um in Privatkredite zu investieren. Der Grund dafür sind neu gedachte und innovative Sicherheitsmaßnahmen wie der Junior Share oder der Cashflow Buffer, welche sich vom klassischen Konzept der Rückkaufgarantie abheben.

Ob der P2P Marktplatz diesem Hype gerecht werden kann erfährst Du in meinen Income Marketplace Erfahrungen.

Die Entstehungsgeschichte

Bevor er CEO und Co-Founder von Income geworden ist, hat Kimmo Rytkönen bereits mehr als 15 Jahre im internationalen Kreditgeschäft gearbeitet. Unter anderem war er der Gründer des polnischen Kreditgebers Aasa Polska, der seinerzeit auch auf der Mintos-Plattform vertreten gewesen ist.

Aber nicht nur auf Kreditgeber-Seite, auch als Privatanleger sammelte Kimmo über die Jahre hinweg viele Erfahrungen bei unterschiedlichen P2P Plattformen.

So erlebte er selbst hautnah mit, wie wenig Anleger nach dem Ausbruch der Corona-Pandemie geschützt worden sind und wo die offensichtlichen Probleme und Schwachstellen bei einigen Marktplätzen gelegen haben.

Diese Ereignisse nahm Kimmo in der Folge als Anlass, um mit zusätzlichen Sicherheitsmerkmalen einen neuen P2P Kredite Marktplatz nach seinen eigenen Vorstellungen aufzubauen.

Im Juli 2020 wurde daraufhin die Firma “Income Company OÜ” in das estnische Firmenregister eingetragen, was als die Geburtsstunde von Income Marketplace gilt.

Wem gehört Income Marketplace?

Der Mehrheitseigentümer und der letztlich begünstigte Gesellschafter von Income Marketplace ist der Finne Kimmo Rytkönen. Über die Firma “KJ Holdings OÜ” hält er aktuell 28,91% der Anteile an dem Unternehmen.

Der zweitgrößte Gesellschafter ist der deutsche Dr. Karl Hauptmann mit 17,34%. Er ist Vorsitzender einer großen Private Equity Gruppe aus Berlin und gehört zu den ersten Förderern der Plattform.

Die drittmeisten Anteile hält die MR Holdings 101 mit 14,03%. Dahinter verbirgt sich die Estin Meliina Räty, die zu den Mitgründern der Plattform gehört. Der Rest der Anteile verteilt sich auf das weitere Gründerteam, Angel Investoren, Private Equity Firmen oder kleinere Privatanleger, die sich zuletzt via Seedrs Anteile an dem Unternehmen gesichert haben.

| Gesellschafter | Anteil an Income Marketplace |

|---|---|

| KJ Holdings OÜ | 28,91% |

| Dr. Karl-Heinz Hauptmann | 17,34% |

| MR Holdings 101 | 14,03% |

| Gulfstream Holdings OÜ | 7,36% |

| Mikk Läänemets | 4,44% |

Das Income Management

Income Marketplace verfügt über ein durch die Bank hinweg erfahrenes und nach außen hin sehr seriös wirkendes Management-Team. Auf der Team-Seite erfährt man weitere Informationen zu den wichtigsten Personen im Hintergrund der Plattform.

CEO ist seit Oktober 2023 der aus Estland kommende Lavrenti Tsudakov. Dieser hat zuvor bereits seit Juni 2021 für die in Estland ansässige P2P Plattform gearbeitet. Bei Income war er als COO der Plattform beschäftigt, weshalb er über einen guten Einblick in die operativen Herausforderungen im Tagesgeschäft besitzen sollte.

Mehrheitsgesellschafter Kimmo Rytkönen, der seit der Gründung der Plattform CEO gewesen ist, wird sich hingegen vermehrt um die strategischen Herausforderungen bei Income Marketplace kümmern. Dazu gehören unter anderem das Onboarding neuer Kreditgeber, der Lizensierungsprozess als regulierte P2P Plattform sowie die nächste Finanzierungsrunde des Unternehmens.

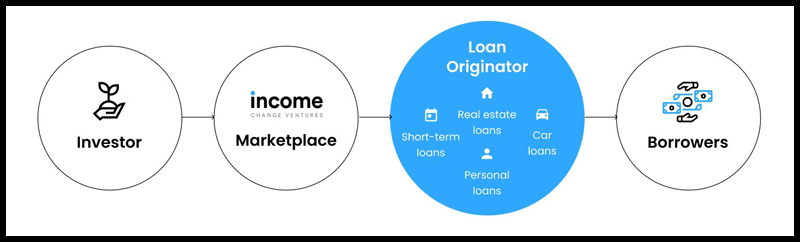

Das Geschäftsmodell

Anleger sollten sich bei der Due Diligence immer auch mit dem Geschäftsmodell einer P2P Plattform beschäftigen. Wie verdient diese Geld? Kann die Plattform profitabel wirtschaften? Und wie gut ist das Unternehmen finanziell aufgestellt? In den nachfolgenden Absätzen gibt es weitere Ausführungen zu meinen Income Marketplace Erfahrungen.

Wie verdient Income Marketplace Geld?

Income verdient sein Geld in erster Linie durch eine Plattformgebühr, welche den Kreditgebern auf dem Marktplatz in Rechnung gestellt wird. Insofern unterscheidet sich das Geschäfts- und Monetarisierungsmodell nicht großartig von anderen P2P Marktplätzen wie Mintos, Debitum oder PeerBerry.

Die Gebühr beträgt bei Income zwischen 2% bis 4% vom ausstehenden Kreditportfolio und berechnet sich auf der Basis eines täglichen Saldos. Die Rechnungstellung erfolgt dabei monatlich.

Ist Income Marketplace profitabel?

Nein, Income Marketplace ist aktuell noch nicht profitabel. Wie bei neuen und kleineren Plattformen üblich, müssen zunächst erst deutlich höhere Kosten für Mitarbeiter, die IT und das Marketing aufgewendet werden, um eine gewisse Marktdurchdringung zu erreichen.

Der P2P Marktplatz hat bislang noch keine auditierten Geschäftszahlen zu der Unternehmens-Entwicklung veröffentlicht.

Anmeldung und Bonus

Um bei Income Marketplace investieren zu können, müssen Anleger drei Voraussetzungen erfüllen:

- Ein Mindestalter von 18 Jahren

- Ein Wohnsitz im Europäischen Wirtschaftsraum

- Ein europäisches Bankkonto

Die Anmeldung und Registrierung erfolgt bei Income Marketplace in wenigen und einfachen Schritten:

- Auf der Website den blauen Button “Create Account” (Konto erstellen) anklicken.

- Via E Mail Adresse registrieren und das Passwort vergeben. Alternativ auch via Facebook, Google oder Apple möglich.

- Verifizierung der E Mail Adresse im Postfach.

- Mit E Mail und Passwort im Konto einloggen.

- Persönliche Daten eingeben (Name, Anschrift, Telefonnummer).

- AML-Fragen zur Beschäftigung und Mittelherkunft ausfüllen.

- Identifizierung via Veriff vornehmen.

Bonus für neue Anleger

Wenn Du dich aber über diesen Link neu bei Income Marketplace registrierst, dann bekommst Du einen unbegrenzten 1% Cashback für die ersten 30 Tage nach der Anmeldung. Eine zweite Voraussetzung ist, dass Du dafür auch meinen persönlichen Bonus Code verwendest: Q6DCGX.

Investieren in P2P Kredite bei Income Marketplace

Wie funktioniert Income Marketplace und was sollten Anleger beim Investieren auf dem Marktplatz wissen und beachten? In den nachfolgenden Abschnitten bekommst Du dazu alle Informationen.

Das Kreditangebot

Auf Income gibt es eine Vielzahl internationaler Kreditgeber. Diese verteilen sich geographisch auf folgende Regionen: Europa (u.a. Estland, Lettland, Finnland und Bulgarien), Südamerika (Mexiko und Kolumbien), sowie Südostasien (Indonesien).

Bei den Krediten selbst handelt es sich vorwiegend um kurzfristig-laufende Konsumkredite. Je nach Kreditgeber kann die Laufzeit der Kredite bis zu 72 Monate betragen. Die durchschnittliche Kreditlaufzeit ist mit 51 Tagen sehr kurz, was wiederum eine hohe Liquidität für Anleger bedeutet. Die durchschnittliche Kreditsumme beträgt auf der Plattform ca. 114 Euro.

Ein monatliches Einzahlungslimit, wie zum Beispiel bei Bondora Go & Grow, gibt es bei Income Marketplace nicht.

Kosten und Gebühren

Privatanleger können sich bei Income Marketplace kostenlos anmelden und ein Konto eröffnen. Auch für die Einzahlung, das Investieren und den Handel von P2P Krediten fallen auf Income Marketplace keine Kosten oder versteckten Gebühren an. Bei vielen anderen P2P Anbietern ist das leider nicht mehr selbstverständlich.

Wer also ein Einkommen mit Investitionen in Privatkredite erzielen will, der muss in diesem Fall zumindest keine zusätzlichen Gebühren in Kauf nehmen.

Rendite-Erwartung

Die Verzinsung der P2P Kredite kann auf Income bis zu 15% betragen. Laut Angabe der P2P Plattform liegt die durchschnittliche Verzinsung bei derzeit 11,81%.

Mit welchen Renditen können Investoren also bei einem Investment auf Income rechnen? Meine persönliche Rendite lag 2022 bei 11,18%, 2023 hingegen bei 13,78%. Positiv wirkt sich hierbei aus, dass ich bislang noch nicht von einer Kreditgeber-Pleite auf Income betroffen gewesen und zum Beispiel auch nicht bei ClickCash investiert gewesen bin.

Mit welchen Renditen können Investoren also bei einem Investment auf Income rechnen? Meine persönliche Rendite lag 2022 bei 11,18%, 2023 hingegen bei 13,78%. Positiv wirkt sich hierbei aus, dass ich bislang noch nicht von einer Kreditgeber-Pleite auf Income betroffen gewesen und zum Beispiel auch nicht bei ClickCash investiert gewesen bin.

Je nach Auswahl und Performance der Kreditgeber, scheint eine Rendite zwischen 9% und 12% ein realistischer Wert zu sein. Das entspricht einer den Risiken angemessenen Verzinsung.

Income Auto Invest

Auf Income Marketplace können Anleger sowohl manuell in Kredite investieren als auch über einen Auto Invest. Dadurch werden die Rückflüsse automatisch in die selbst vor-eingestellten Kriterien reinvestiert.

Beim Income Auto Invest können sowohl einzelne Kreditgeber ausgewählt werden als auch die Kreditnehmerländer, die Laufzeit der Kredite, die Zinssätze, die Investitionssumme, die Kreditart oder der Kreditstatus. Dazu gibt es noch erweiterte Filtermöglichkeiten, bei denen man unter anderem auch nach der gesamten Kreditsumme, dem offenen Kreditbetrag oder dem Einstellungsdatum filtern kann.

Der Mindestanlagebetrag pro Kredit liegt hingegen bei 10 Euro, was zur gängigen Praxis bei den meisten Plattformen gehört.

Einen Zweitmarkt gibt es bei der P2P Plattform hingegen (noch) nicht. Dieser ist, aufgrund einer durchschnittlichen Kreditlaufzeit von nur 51 Tagen, auch nur bedingt notwendig.

Die Rückkaufgarantie

Auch bei Income gibt es die häufig vertretene Rückkaufgarantie. Diese funktioniert auf der P2P Plattform so, dass sobald ein Kreditnehmer seine Zahlung nicht fristgerecht leistet, der Kreditgeber verpflichtet ist das Darlehen nach 60 Tagen Zahlungsrückstand zurückzukaufen.

Diese Funktion wird als “Rückkaufverpflichtung”, beziehungsweise “Rückkaufgarantie” bezeichnet und deckt sowohl das Kapital als auch alle aufgelaufenen Zinsen ab.

Die Income Marketplace App

Im September 2021 hat Income Marketplace auch eine App für die Plattform veröffentlicht. Diese können sich Investoren sowohl über das iOS Betriebssystemen (App Store) herunterladen als auch über Android (Play Store).

Auszahlung

Bei Income Marketplace können sich Anleger ihre zurückfließenden Gelder jederzeit von der P2P Kredite Plattform auszahlen lassen. Dafür klickt man das Symbol mit der Brieftasche an und wählt die Schaltfläche „Geld auszahlen“ aus. Bei einer Auszahlung wird auf der P2P Plattform aktuell keine Gebühr berechnet.

Wichtig: Bei einer Auszahlung können nur Bankkonten ausgewählt werden, mit denen zuvor bereits Geld eingezahlt worden ist. Ist das gewünschte Bankkonto nicht verfügbar, müssen darüber also zunächst erst Gelder eingezahlt werden. Die Auszahlung und die Gutschrift der angeforderten Gelder erfolgt in der Regel innerhalb weniger Werktage.

Income Marketplace Forum

Wer sich mit anderen Investoren über Income Marketplace und weitere P2P Plattformen austauschen möchte, der findet 1.000+ Privatanleger in der re:think P2P Kredite Community auf Facebook.

Hier bekommen Investoren in der Regel sofort eine Antwort, wenn diese Fragen zu einem bestimmten Thema haben. Sei es zum Sicherheitskonzept von Income, der Performance einzelner Kreditgeber oder zu Investitionen via Auto Invest. In der Community werden aktuelle Probleme ausgetauscht und relevante Informationen zu sämtlichen Plattformen aus dem P2P Kredite Umfeld besprochen. Schau gerne mal vorbei!

Alternativ findest Du aktuelle Beiträge, News und Updates auch auf meinem Telegram-Kanal.

Steuern Income Marketplace

Allgemein gelten die durch Kreditfinanzierungen erzielten Zinseinnahmen als Kapitalerträge und müssen als solche bei der Steuererklärung als Einkommen angegeben werden.

Eine Einbehaltung von Quellensteuern, so wie in Lettland oder Litauen, gibt es bei Income Marketplace nicht.

Für die Steuererklärung finden Anleger im Dashboard eine Übersicht, wo eine Steuerbescheinigung für das jeweilige Jahr heruntergeladen werden kann. Diese Informationen können dann, im Rahmen einer Steuererklärung, an das jeweilige Finanzamt übermittelt werden.

Income Marketplace Risiko

Anleger sollten bei der Evaluierung einer P2P Plattform sehr genau auf die möglichen Risikofaktoren blicken, um diese vor einem möglichen Investment abzuwiegen. Worauf gilt es bei Income Marketplace zu achten? Wo liegen die Risiken und wie sind diese einzuschätzen?

Auffällig ist, dass sich Income nach außen hin als die sicherste Plattform für Investitionen in Kredite vermarktet (“Safest platform for investing in loans”). Dabei beruft sich die Plattform insbesondere auf Sicherheitsmerkmale wie die “Junior Shares” oder den “Cashflow Buffer”. Alles nur Marketing? Oder echte Sicherheiten mit innovativem Charakter?

Die Rückkaufgarantie

Auch bei Income Marketplace gibt es eine Rückkaufgarantie. Diese unterscheidet sich in der Funktionsweise nicht großartig von der Rückkaufgarantie bei anderen Plattformen. Sofern sich die Kredite mehr als 60 Tage lang in Zahlungsrückstand befinden, verpflichtet sich der Kreditgeber die Darlehen zurückzukaufen und dabei sowohl die Tilgung als auch die aufgelaufenen Zinsen zu erstatten.

Wie so häufig sollten Investoren beachten, dass eine Garantie immer nur so viel wert ist, wie die Finanzkraft des Emittenten, der diese verspricht.

Die Junior Shares

Bei den Junior Shares handelt es sich um eine modifizierte Version des geläufigen “Skin in the Game”-Konzepts. Unter “Skin in the Game” versteht man den Prozentsatz des auf der Plattform aufgeführten Kredits, der direkt aus der Bilanz des Kreditgebers mit Eigenkapital finanziert wird.

Die allgemeine Annahme ist dabei, dass Kreditgeber dadurch eine ähnlich hohe Motivation besitzen sollten die Schulden, im Falle eines Kreditausfalls, einzutreiben. Beide Parteien, Investoren und Kreditgeber, sind in diesem Fall gleichgestellt.

Die Junior Shares auf Income Marketplace unterscheiden sich nun insofern, als dass der “Skin in the Game”-Anteil des Kreditgebers als eine nachrangige Schuld (Junior Debt) registriert wird. Das bedeutet, dass die Kreditgeber, im Szenario eines Ausfalls, eine geringere Rückzahlungspriorität besitzen. Erst wenn alle offenen Forderungen bei den Anlegern vollständig zurückgezahlt worden sind, besitzt der Kreditgeber die Möglichkeit seine Forderungen geltend zu machen. Die Investoren genießen demnach also eine bevorzugte Behandlung bei Zahlungsausfällen gegenüber den Kreditgebern.

Für die Abwicklung gibt es eigens geschaffene SPVs, wodurch die Rückzahlungen der Kreditnehmer direkt der Kontrolle von Income Marketplace unterliegen. In diese Struktur müssen die Kreditgeber auch ihren individuellen Anteil der Junior Shares überweisen.

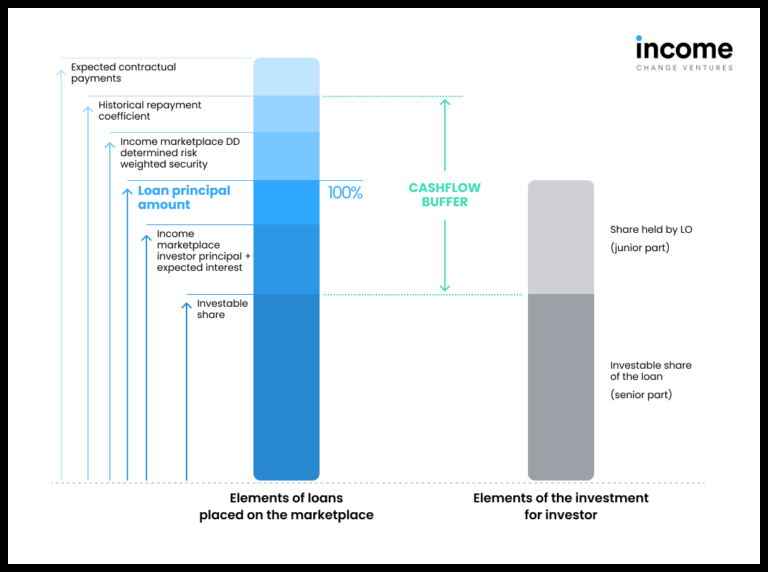

Der Cashflow Buffer

Der Junior Share soll bei Income Marketplace insbesondere das Ausfallrisiko durch die Kreditnehmer absichern und Kreditgeber dazu animieren nach bestem Wissen und Gewissen zu arbeiten. Der Cashflow Buffer ist hingegen auf das Risiko einer möglichen Kreditgeber-Pleite ausgerichtet.

Der Cashflow Buffer setzt sich dabei aus mehreren Aspekten zusammen. Es ist eine Kombination aus:

- Darlehensrentabilität des Kreditgeber-Kreditportfolios,

- der Risikoanpassung seitens der P2P Plattform

- und dem Junior Share.

In der Umsetzung funktioniert es so, dass Income Marketplace sich die Qualität des Kreditportfolios seiner Kreditgeber ansieht und berechnet wie viel Geld diese Kredite auf Portfoliobasis einbringen (siehe “historical repayment coefficient” in der Grafik) und wie rentabel diese sind. Dadurch wird der Wert der Sicherheiten ermittelt, ähnlich wie das beim Immobilienkredit mit dem Gebäude und dem Grundstück funktioniert.

Nachdem mögliche Risikofaktoren wie Währungsschwankungen, Pandemien oder andere wertmindernde Aspekte berücksichtigt worden sind, prüft der P2P Kredite Marktplatz wie viele Junior Shares benötigt werden, damit Anleger im Fall von Problemen vollständig abgesichert sind. Aus diesem Grund sind die Junior Shares bei den Kreditgebern, mit durchschnittlich 20% bis 35%, auch deutlich höher als der klassische “Skin in the Game”-Anteil mit 5% bis 10%.

Probleme mit Kreditgeber ClickCash

Erst wenn sich die ersten Kreditgeber in Schwierigkeiten befinden sollten, wird sich zeigen wie gut die hier aufgeführten Sicherheitskonzepte in der Realität funktionieren. Eine erste Bewährungsprobe liefert in dem Zusammenhang der brasilianischen Kreditgeber ClickCash, der im Oktober 2022 suspendiert worden ist.

Die ausstehenden Forderungen beliefen sich zu diesem Zeitpunkt auf ca. 180.000 Euro, wobei der Cashflow aus dem verpfändeten Kreditportfolio nur bei ca. 50.000 Euro lag.

“According to the data we have at hand today, the cash-flows from the pledged book show an inflow of approximately €50K as per original borrower payment schedules. The lower than expected cash-flows seem to be the result of relatively fast deterioration of the pledged loans and ClickCash not keeping the pledges at the agreed level.”

Das lässt natürlich die Frage offen, warum Income die Überwachung der Pfandrechte nicht deutlich stringenter nachverfolgt hat, wodurch man frühzeitiger auf dieses Problem aufmerksam geworden wäre. Auch wenn die Chancen relativ gut stehen, dass die ausstehenden Forderungen in Zukunft vollständig zurückgezahlt werden, bleibt die Frage nach der Wirksamkeit der angepriesenen Maßnahmen offen im Raum stehen.

Warum der Income CEO dennoch von einer 100% Rückgewinnung ausgeht, kannst Du in diesem Interview erfahren.

Wie sicher ist der Income P2P Marktplatz?

Abseits der Überwachung seiner Kreditgeber, bleibt die Frage nach der Gesamt-Sicherheit der Plattform offen.

- Regulierung: Aktuell beschäftigt sich die estnische Aufsichtsbehörde damit eine Gesetzgebung für die Regulierung von Marktplätzen wie Income zu erarbeiten. Die Umsetzung eines Gesetzes-Entwurfs steht allerdings schon seit einigen Jahren im Raum und scheint keine Fortschritte zu machen.

- Finanzen: Income ist noch nicht profitabel. Zudem sind auch noch keine öffentlich-zugänglichen und geprüften Geschäftsberichte der Plattform veröffentlicht worden.

- Einlagensicherung: Wie bei allen anderen P2P Plattformen, gibt es auch bei Income keine Form der Einlagensicherung. Der theoretische Verlust des gesamten Investments ist daher möglich.

Ist Income Marketplace seriös?

Gemäß meiner bisherigen Income Marketplace Erfahrungen handelt es sich bei dem P2P Marktplatz um ein seriöses Unternehmen. Das Team verfügt über einen branchenrelevanten Erfahrungsschatz und macht insgesamt einen ziemlich professionellen und vertrauenserweckenden Eindruck auf mich. Man hat sich sämtlichen Fragen gestellt und diese offen, transparent und kompetent beantwortet.

Zudem ist CEO Kimmo Rytkönen extrem gut in der P2P-Szene vernetzt und genießt über einen guten Ruf unter den Kollegen. Aber auch wenn es sich bei Income Marketplace um keinen Scam handelt, sollten sich Investoren dennoch mit den gewöhnlichen Investitionsrisiken beschäftigen.

Income Marketplace Einlagensicherung

Anleger sollten beachten, dass es bei Income Marketplace keine Form der Einlagensicherung gibt. Unter der Einlagensicherung versteht man im Bankwesen eine Art von Gläubigerschutz, der diese vor einem Verlust ihres Guthabens bewahren soll. In Deutschland werden Bankkunden durch die gesetzliche Einlagensicherung mit bis zu 100.000 Euro geschützt.

Da es sich bei Income Marketplace um eine ausländische P2P Kredite Plattform ohne Bankenlizenz handelt, gibt es im Verlustfall keinen Anspruch auf eine Entschädigung seitens der Anleger.

Meine Income Marketplace Erfahrungen vor Ort

In der Vergangenheit bin ich bereits öfters im Ausland unterwegs gewesen (Zu den Reiseberichten), um vor Ort einige Eindrücke und Erfahrungen zu sammeln. Im September 2022 hatte ich auch die Möglichkeit Income Marketplace in Tallinn zu Besuchen. Dabei habe ich das Team kennengelernt und mich auch sehr ausführlich mit Income Marketplace CEO Kimmo unterhalten.

Er hat auf mich einen sehr aufgeräumten und auch kompetenten Eindruck gemacht, was meine subjektiven Income Marketplace Erfahrungen weiter verbessert hat.

Income Insights Podcast

Damit Income seine Investoren noch besser über die Hintergründe der P2P Plattform und die Entwicklungen seiner einzelnen Kreditgeber informiert halten kann, startete im November 2023 der monatlich erscheinende Podcast “Income Insights” mit Gründer Kimmo Rytkönen.

Damit Income seine Investoren noch besser über die Hintergründe der P2P Plattform und die Entwicklungen seiner einzelnen Kreditgeber informiert halten kann, startete im November 2023 der monatlich erscheinende Podcast “Income Insights” mit Gründer Kimmo Rytkönen.

Als jemand, der fast schon seit Beginn an bei der P2P Plattform mit dabei ist und der die Entwicklungen im Hintergrund gut mitverfolgen kann, wurde ich gebeten die Moderation des neuen Formats zu übernehmen. Mein Ansatz besteht darin die Entwicklungen der P2P Plattform kritisch zu hinterfragen und Investoren einen realistischen Einblick zu den Herausforderungen des Marktplatzes zu geben.

Der Income Insights Podcast ist auf allen bekannten Streaming-Plattformen verfügbar, sowie auf dem YouTube-Kanal der Plattform.

Vorteile und Nachteile von Income Marketplace

In diesem Abschnitt habe ich Dir die aus meiner Sicht wichtigsten Vor- und Nachteile von Income Marketplace aufgelistet.

Die Vorteile

- Innovativer Charakter: Mit den Junior Shares und dem Cashflow Buffer hat Income Marketplace neue und innovative Wege gefunden, um Anleger noch effektiver vor Ausfallrisiken zu schützen.

- Gründer-Team: Das Team von Income Marketplace scheint durch die Bank hinweg sehr gut besetzt zu sein und verfügt mit CEO Kimmo Rytkönen zudem über ein charismatisch-erfahrenes Aushängeschild.

- Kommunikation: Das Team ist insgesamt sehr umtriebig bei der Kommunikation mit Anlegern, was als ein gutes Zeichen zu werten ist. Auf der Startseite wird sogar explizit auf die Telegram-Gruppe verwiesen, um dort mit dem Marktplatz in den Dialog zu treten.

- Attraktive Rendite: Mit einer Verzinsung von bis zu 15% bietet Income eine plattformübergreifend sehr attraktive und wettbewerbsfähige Rendite an.

- Hohe Liquidität: Bei Income können Anleger in sehr liquide Assets investieren, ohne dabei auf einen Sekundärmarkt angewiesen sein zu müssen.

Die Nachteile

- Track Record: Income ist immer noch ein Marktplatz in den Kinderschuhen. Es könnte daher noch ein paar Jahre dauern, um für die breite Masse an Investoren attraktiv zu werden.

- Finanzielle Stabilität: Aufgrund der jungen Historie des Unternehmens fehlt noch die finanzielle Schlagkraft, um die ambitionierten Pläne zu verwirklichen. Ein wachsames Auge sollte daher auf die finanzielle Entwicklung des Unternehmens geworfen werden.

- Verwahrung von Unternehmens- und Investorengelder: Income arbeitet mit der estnischen LHV Bank zusammen. Eine EMI-Anbindung, sei es direkt oder mittels eines externen Dienstleisters, könnte die Sicherheit der eingelegten Geldmittel von Investoren weiter erhöhen.

- Geringe Diversifikation: Die Anzahl an unterschiedlichen Kreditgeber ist noch ausbaufähig. Will man die ambitionierten Wachstumspläne erreichen, muss die Plattform auf der Angebotsseite deutlich nachlegen.

Income Marketplace Alternativen

In Bezug auf das Geschäftsmodell lässt sich Income Marketplace am ehesten mit anderen Marktplätzen wie Mintos, PeerBerry oder Lendermarket vergleichen. Diese besitzen zudem einen ähnlichen Fokus bei den Kreditarten und bei der regionalen Ausrichtung.

Weitere Alternativen findest Du im P2P Plattformen Vergleich oder in meinem P2P Portfolio.

Income Marketplace Community Erfahrungen

Die Income Marketplace Erfahrungen innerhalb der P2P Kredite Community werden als überdurchschnittlich positiv bewertet. Beim Community Voting 2023 konnte man einen starken Score von 3,77 bei 87 Stimmabgaben erzielen (Platz 5 von 30 Plattformen). Im Jahr zuvor zuvor reichte es zu Platz 7 (von 20 Plattformen) mit einem Punkteschnitt von 3,15.

Noch beliebter sind in 2023 nur Esketit (4,15), Robocash (4,13), PeerBerry (3,97) und LANDE (3,89) gewesen.

Fazit Income Marketplace Erfahrungen 2024

Income Marketplace ist eine junge, ambitionierte und durchaus innovative P2P Plattform aus Estland, dessen Entwicklung ich seit Beginn an eng verfolge und wo ich seit April 2022 auch als aktiver Investor tätig bin.

Zu Beginn des Jahres 2024 lag mein ausstehendes Portfolio bei 9.075 Euro, bei einer Gesamt-Rendite von 13,18%.

Bislang sind den Investoren auf Income Marketplace noch keine Kapitalverluste entstanden. Probleme mit Kreditgebern wie ClickCash oder Vivus Mexiko haben aber verdeutlicht, dass auch die Wirksamkeit der innovativen Sicherheitskonzepte kritisch zu hinterfragen sind.

Wer liquide Assets mit einer überdurchschnittlich hohen Verzinsung sucht, der sollte sich definitiv mit der Option Income Marketplace beschäftigen.

FAQ Income Marketplace Erfahrungen

Income ist eine estnische P2P Plattform, gegründet im Juli 2020, auf der Anleger in eine Vielzahl von internationalen Konsumkrediten investieren und dabei eine Rendite von bis zu 15% p.a. erzielen können.

Der Mehrheitseigentümer und der letztlich begünstigte Gesellschafter von Income Marketplace ist der Finne Kimmo Rytkönen. Über die Firma “KJ Holdings OÜ” hält er aktuell 28,91% der Anteile an dem Unternehmen.

Income verdient sein Geld in erster Linie durch eine Plattformgebühr, welche den Kreditgebern auf dem Marktplatz in Rechnung gestellt wird. Die Gebühr liegt bei zwischen 2% bis 4% p.a. vom ausstehenden Kreditportfolio und berechnet sich auf der Basis eines täglichen Saldos.

Wer bereits drei bis vier stabile Eckpfeiler in seinem P2P Portfolio besitzt, für den könnte Income Marketplace eine spannende Marktplatz-Alternative zur weiteren Ergänzung darstellen.

Wenn Du dich aber über diesen Link neu bei Income Marketplace registrierst, dann bekommst Du einen unbegrenzten 1% Cashback für alle Investments in den ersten 30 Tagen. Gebe dafür meinen persönlichen Bonus Code “Q6DCGX” ein.

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.

Sieht so aus als ob bei Income die ersten Schwierigkeiten in Bezug auf Ausfälle drohen. Bin gespannt wie das angepriesene Sicherheitssystem bei Income abschneidet

Ich denke, dass die geplanten Rückgewinnungen bis August 2023 schon funktionieren werden. So groß ist der ausstehende Betrag ja nicht. Hoffen wir eher, dass die mangelnde Überwachung an zugrundliegenden Assets besser funktioniert als noch zuletzt.

aktuell immer noch recht hoher CashDrag: derzeit gibt es keine 12-15% Kredite mehr, die aktuell sin / also nicht verspätet.!

Bei mir von 40k ca. 25% uninvestiert – Stand 29.07.23

IlmWiesel

Moin IlmWiesel,

ja, auch bei mir hat sich aktuell ein bisschen was angesammelt. Ebenfalls ca. 15-20%. Ich bin recht zuversichtlich, dass das nur ein temporäres Problem sein wird. Das Angebot wird demnächst sicherlich wieder steigen.

VG, Denny