Heute soll es um den Kreditmarkt in Litauen gehen. Im März 2019 war ich, im Rahmen meiner Baltikum-Reise, für zwei Tage in der litauischen Hauptstadt Vilnius zu Besuch. Dabei habe ich die Unternehmen NEO Finance und Debitum Network persönlich kennengelernt.

Es war das erste Mal für mich in Litauen, dem südlichsten Land der drei Baltikum-Staaten. Mein Eindruck, dass es sich bei den Ländern im Baltikum um sehr technologieaffine- und innovationsfreundliche Umgebungen handelt, hat sich auch in Litauen bestätigt.

Dennoch scheint es mir, dass der P2P-Standort Litauen bei vielen Privatanlegern unter dem Radar fliegt oder sogar unterschätzt wird. Aus meiner Sicht vollkommen zu Unrecht. Zu den bekanntesten P2P-Plattformen des Landes zählen NEO Finance, SAVY und FinBee.

Alle drei Anbieter besitzen ihren Schwerpunkt in der Vermittlung von litauischen Verbraucherkrediten. NEO Finance spezialisiert sich sogar ausschließlich auf dieses Segment.

Da ich 2019 ein großer Freund und Unterstützer dieser Plattform geworden bin, habe ich mich, im Rahmen der Due Dilligence zum Business Case NEO Finance, auch intensiv mit dem Verbraucherkreditmarkt in Litauen befasst und diesen im Hinblick auf das zukünftige Entwicklungspotenzial analysiert. In diesem Artikel werde ich meine Ergebnisse teilen und gleichzeitig auch auf die wichtigsten Gesetzgebungen des Landes eingehen, die einen Einfluss auf die Kreditvergabe von Konsumentendarlehen haben.

Einblicke und Zahlen zum Verbraucherkreditmarkt in Litauen

Nach der Finanzkrise 2008 haben sich viele neue Kreditvermittler im Markt etabliert, da Banken die Finanzierung von Verbraucherdarlehen zurückgefahren haben. Aktuell gibt es vier Arten von Kreditgebern in Litauen:

- Banken

- Genossenschaftsbanken

- Bilanzkreditgeber und

- P2P-Vermittlungsplattformen

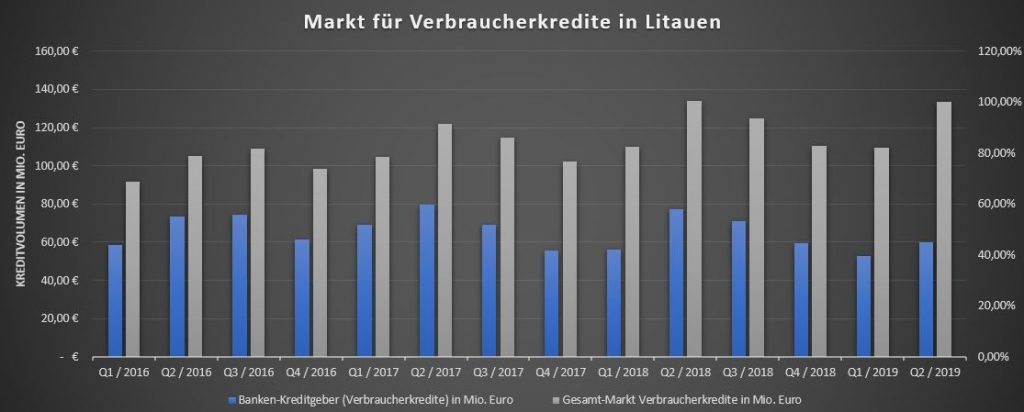

In den folgenden Auswertungen beziehe ich mich auf den Zeitraum von 2016 bis Ende Q2/2019. Die Zahlen zum litauischen Verbraucherkreditmarkt habe ich den Statistiken entnommen, die vierteljährlich von der Zentralbank Litauens ausgewiesenen werden.

Gesamtmarkt für Verbraucherkredite

Insgesamt betrachtet, gab es in den letzten drei Jahren ein kontinuierlich steigendes Kreditvolumen bei den in Litauen vermittelten Verbraucherdarlehen. Dieses erhöhte sich von 404,6 Mio. Euro im Jahr 2016, auf 443,4 Mio. Euro in 2017, bis hin zu 478,9 Mio. Euro im Jahr 2018.

Die Zahlen aus 2018 entsprechen einem monatlichen Kreditvolumen von ca. 39,9 Mio. Euro. Nach den ersten sechs Monaten im Jahr 2019 sind es 40,49 Mio. Euro.

Kreditvolumen von Banken-Kreditgebern

Der Anteil von Verbraucherkrediten, der in den letzten drei Jahren durch Banken-Kreditgeber vermittelt wurde, ist relativ konstant auf einem Level geblieben. 2016 lag der monatliche Durchschnitt bei 22,32 Mio. Euro, 2017 waren es 22,80 Mio. Euro und 2018 sind es 21,98 Mio. Euro gewesen.

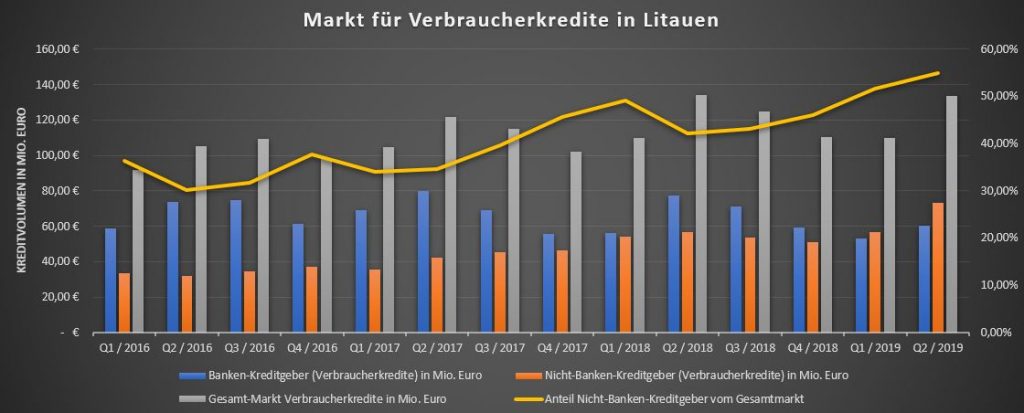

Wachstum durch Nicht-Banken-Kreditgeber

Während das durch traditionelle Banken-Kreditgeber vermittelte Darlehensvolumen mehr oder weniger stagniert ist, haben besonders die litauischen Nicht-Banken-Kreditgeber maßgeblich zum Wachstum in den letzten drei Jahre beigetragen. Diese konnten das Kreditvolumen bei litauischen Verbraucherkrediten, in den letzten beiden Jahren, um jeweils 25 Prozent steigern – 2016: 136,8 Mio. Euro; 2017: 169,8 Mio. Euro; 2018: 215,1 Mio. Euro.

Der Anteil finanzierter Verbraucherdarlehen durch Nicht-Banken-Kreditgeber stieg, wenn man den gesamten Markt betrachtet, von 33,8 Prozent (2016) auf 38,3 Prozent (2017) und bis zuletzt sogar auf 44,9 Prozent (2018) an. Ein eindeutiger Trend, der das Wachstum alternativer Finanzierungsvermittler verdeutlicht. 2019 konnten diese sogar erstmals, in beiden Quartalen des ersten Halbjahres, ein größeres Kreditvolumen im Vergleich zu den klassischen Banken-Instituten finanzieren.

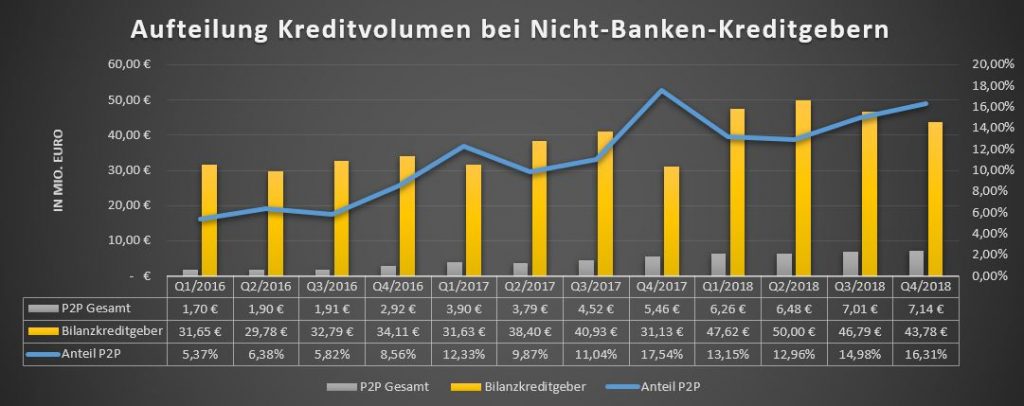

Litauische P2P-Anbieter im Markt der Nicht-Banken-Kreditgeber

Wie sieht die Situation der P2P-Plattformen innerhalb des gesamten Marktes der Nicht-Banken-Kreditgeber aus? Hierbei werden die litauischen P2P-Anbieter NEO Finance, SAVY und FinBee, mit den litauischen Bilanzkreditgebern verglichen. Bilanzkreditgeber sind nicht-lizensierte Banken, die jedoch als Finanzdienstleister bei der Kreditvermittlung auftreten.

Zu den größten Bilanzkreditgebern, die Darlehen aus eigenen Mitteln finanzieren, zählen Credit24 (ca. drei bis vier Mio. Euro pro Monat), Vivus und Bobutes Paskola (ca. ein bis zwei Mio. Euro pro Monat). Die Angaben zum Kreditvolumen der Bilanzkreditgeber sind nicht öffentlich einsehbar, sondern beruhen auf Insider-Informationen.

Es gibt in Litauen allerdings auch große und spezialisierte Banken, so wie Bigbank und General Financing, die ebenfalls noch Kredite aus der eigenen Bilanz finanzieren.

Man erkennt sehr genau, dass die Bilanzkreditgeber ein deutliches Übergewicht bei der Vermittlung litauischer Verbraucherkredite einnehmen. So sind es 128,3 Mio. Euro im Jahr 2016 gewesen, 142 Mio. Euro im Jahr 2017 und 2018 waren es 188,2 Mio. Euro. Die Zahlen deuten darauf hin, dass der Trend weiterhin nach oben gehen wird.

Wie schneiden hierbei im Verhältnis die P2P-Plattformen ab? In absoluten Zahlen ist das finanzierte Kreditvolumen zuletzt deutlich angestiegen (2016: 8,43 Mio. Euro; 2017: 17,67 Mio. Euro; 2018: 26,89 Mio. Euro). Auch prozentual betrachtet, im Vergleich zum Gesamtmarkt der Nicht-Banken-Kreditgeber, nehmen die P2P-Plattformen einen immer größeren Teil des Kuchens ein, wobei man sich allerdings noch immer deutlich unterhalb der 20 Prozent befindet (2016: 6,57 Prozent; 2017: 12,44 Prozent; 2018: 14,29 Prozent).

Warum der Kreditmarkt in Litauen für Nicht-Banken-Kreditgeber so attraktiv ist

Der litauische Verbraucherkreditmarkt wird zunehmend durch Nicht-Banken-Kreditgeber vereinnahmt. Warum ist das so? Was Bilanzkreditgebern und P2P-Plattformen gleichermaßen entgegenkommt, ist die Digitalisierung des Landes und der Zugang zu Kreditnehmerinformationen. Dadurch können die Kreditgeber deutlich profitabler agieren und wirtschaften.

Aufgrund der Infrastruktur des Landes kann die litauische P2P-Plattform NEO Finance die Daten eines Kreditnehmers, nach dessen Kreditantrag, automatisiert abfragen und innerhalb weniger Minuten analysieren und auswerten. Zu den Quellen zählt die Sozialversicherungsnummer (Alter und Geschlecht), das öffentliche Register vom Bürgeramt (Familienstand), die Datenbank der Zentralbank (Aktuelle Verbindlichkeiten), die Kreditauskunftei (Aktuelle Verbindlichkeiten und Schuldenvergangenheit) und der staatliche Sozialversicherungs-Fonds (Ministerium für soziale Sicherheit und Arbeit (Gehalt, Arbeitgeber, Arbeitserfahrung bei aktuellem Arbeitgeber).

Das ist auch der Grund, warum sich die meisten Kreditgeber ausschließlich auf den Heimatmarkt in Litauen konzentrieren.

NEO Finance, aktuell die größte litauischen P2P-Plattform, plant perspektivisch seinen Marktanteil in Litauen auszubauen, anstatt sich in neuen Märkten zu positionieren. In drei bis vier Jahren möchte das Unternehmen ein monatliches Kreditvolumen von fünf Mio. Euro vermitteln (August 2019: 1,7 Mio. Euro). Angesichts der Entwicklungen in den letzten Jahren, scheint das durchaus ein realistisches Ziel zu sein.

Regulierungen bei der Kreditvergabe in Litauen

Wie sich der Kreditmarkt eines Landes gestaltet und entwickelt, hängt auch immer maßgeblich mit den gesetzlichen Rahmenbedingungen zusammen.

Hier sind ein paar gesetzliche Vorschriften, die bei der Kreditvergabe von Verbraucherdarlehen eingehalten werden müssen:

- Maximaler Zinssatz – Aktuell besitzen 21 von 28 EU-Mitgliedsstaaten eine Zinssatzbeschränkung für Verbraucherkredite. Damit soll dem unverhältnismäßigen Wucher Einhalt geboten werden. In Litauen beträgt dieser Wert 75 Prozent im Jahr. Interessant: Aus wirtschaftlichen und moralischen Gründen, hat sich NEO Finance dazu entschlossen nur Kredite bis maximal 27 Prozent p.a. zu finanzieren.

- Debt-to-Income-Ratio (DTI) – in Litauen dürfen Kreditnehmer nur maximal 40 Prozent ihres Einkommens für die Tilgung von Verbindlichkeiten verwenden. Sollte die Tilgung zusätzlicher Verbindlichkeiten über diesem Wert liegen, wird die Finanzierung verweigert.

- Keine institutionellen Investoren – Der Zugang zu Kapital ist häufig eine der wichtigsten Voraussetzungen, um das Wachstum einer P2P-Plattform zu beschleunigen. Im Gegensatz zu vielen anderen Ländern, dürfen sich in Litauen jedoch keine Unternehmen oder juristischen Personen an der Finanzierung von Verbraucherkrediten beteiligen, sondern ausschließlich Privatanleger. Dadurch mindern sich natürlich größere Wachstumsfantasien der P2P-Anbieter. Immerhin dürfen sich die Anleger freuen, weil dadurch ein höheres Zinsniveau für Investoren entsteht. Die Regelung, gegen die bereits seit zwei Jahren vorgegangen wird, könnte jedoch in naher Zukunft wegfallen.

Zahlen zum Kreditmarkt in Litauen – Das Video

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.