Am 14. Juli 2020 hat Mintos den Geschäftsbericht für das Jahr 2019 veröffentlicht und dabei Einblicke in die finanzielle Situation des Unternehmens ermöglicht. Nachdem ich mir den Jahresabschluss durchgelesen habe, gehe ich in diesem Artikel auf die wichtigsten Aussagen, Zahlen und Informationen ein.

Mintos Holdings AS statt AS Mintos Marketplace

Nach 2017 und 2018, ist 2019 der dritte wirtschaftsgeprüfte Geschäftsbericht von Mintos veröffentlicht worden. Allerdings ist es der erste Jahresabschluss, welcher nicht die AS Mintos Marketplace bewertet, sondern die Mintos Holding AS. Diese befindet sich in der Konzernstruktur über der Marketplace Tochtergesellschaft.

Wem gehört Mintos?

Die Mintos Holding wird durch AS Grumpy Investments kontrolliert, früher noch bekannt unter dem Namen Skillion Ventures. Nach meinen Recherchen sind neben Aigars Kesenfelds, dem letztlich Begünstigten dieser Gesellschaft, auch Maris Keiss, Kristaps Ozols und Alberts Pole, Teilhaber von Grumpy Investments. Alle Personen sind auch Mitgründer der beiden großen und etablierten Kreditgeber 4finance und Mogo.

Auch ein fünfter Name ist in meinen Recherchen aufgetaucht, nämlich Laila Hartmane. Gemäß LinkedIn ist Sie als Executive Assistant in der Fintech Industrie unter anderem für Mogo tätig.

Die Kontrolle über Grumpy Investments wird übrigens noch durch eine weitere Gesellschaft ausgeübt, nämlich AS ALPS Investments. Auch hier handelt es sich bei dem letztlich Begünstigten um Aigars Kesenfelds.

Zusammenfassung der Wachstumszahlen 2019

Um das Wachstum von Mintos im Jahr 2019 zu verdeutlichen, zunächst ein paar Zahlen zu der Unternehmensentwicklung:

- Mintos hat seinen Mitarbeiterstamm von 61 auf 177 Personen ausgebaut. Auf einen neuen Mitarbeiter sollen dabei 50 Bewerber gecastet worden sein. Gemäß der Ask Mintos Anything Session im März 2020, mussten allerdings 45 Mitarbeiter das Unternehmen wieder verlassen.

- Auch ein Zulauf von neuen Investoren war deutlich zu verzeichnen. Von den Ende 2019 insgesamt 234.857 Investoren, sind allein im letzten Jahr 136.310 neue Privatanleger hinzugekommen.

- Parallel zu den Investoren, ist auch das neu vermittelte Kreditvolumen massiv angestiegen. Mit 2,8 Mrd. Euro sind mehr Kredite finanziert worden als zusammenaddiert in allen Jahren zuvor (Gesamt: 4,3 Mrd. Euro).

- Auch die neuen Kreditgeber haben ihren Teil dazu beigetragen. Die Anzahl ist 2019 von 39 auf 68 angestiegen.

Zahlen aus der Gewinn- und Verlustrechnung

2019 konnte Mintos seinen Umsatz um fast 100 Prozent auf 9,2 Mio. Euro steigern. Parallel dazu sind aber auch die Ausgaben deutlich angestiegen. Allein die Gehälter für die Mitarbeiter, sind von 1,65 Mio. Euro auf 4,2 Mio. Euro angewachsen.

Auch die administrativen und allgemeinen Ausgaben haben sich, von 2,95 Mio. Euro auf 5,43 Mio. Euro, fast verdoppelt. Den größten Posten machen dabei, mit knapp 2 Mio. Euro, die Ausgaben für die Neukundenakquise aus. Darunter fallen die Auszahlungen für Affiliates, sowie der Cashback-Bonus für neue Investoren.

Insgesamt bleibt damit ein Ergebnis von Minus 971.904 Euro für das Geschäftsjahr 2019 in den Büchern stehen. Eine Bewertung dazu gibt es im Fazit weiter unten.

Warum der Gewinn aus 2018 rückwirkend als Verlust angegeben wird

Für das Jahr 2018 hatte Mintos damals einen Gewinn von 13.500 Euro ausgewiesen. Dieser Wert ist nun nachträglich auf Minus 274.000 Euro angepasst worden. Wie kam es dazu?

Dem Bericht ist zu entnehmen (Note 2 r), dass der Umsatz durch die Connection Fee (Einmalige Transaktionsgebühr neuer Kreditgeber an Mintos), nicht zu einem bestimmten Zeitpunkt als Umsatz, sondern über einen Zeitraum von 3 Jahren erfasst werden soll. Entsprechend ist der tatsächliche Wert pro Geschäftsjahr niedriger als der ausgewiesene Umsatz, wodurch das Ergebnis für 2018 nachträglich negativ wird.

“Upon review of the Groups accounting policies and data analysis it was identified that Group should recognize connection fee revenue not at point in time but over time.“

Zahlen aus der Mintos Bilanz 2019

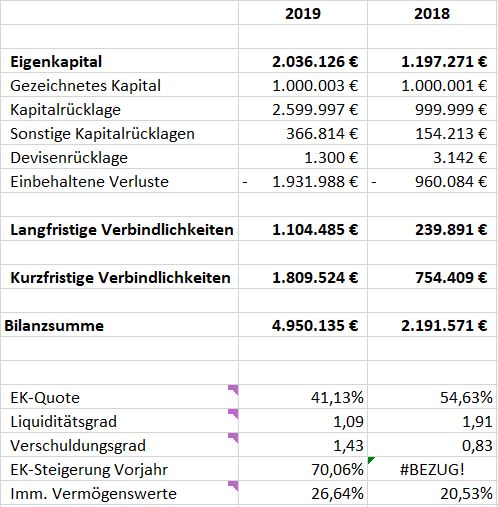

Werfen wir jetzt einen Blick auf die Bilanz und welche Aussagekraft wir durch einzelne KPIs erhalten.

Eigenkapitalquote und Eigenkapitalwachstum

Die Eigenkapitalquote, also das Verhältnis von Eigenkapital und Bilanzsumme, lag 2019 bei 41,13 Prozent, was trotz eines Rückgangs von ca. 13 Prozent im Vorjahr, immer noch ein ordentlicher Wert ist. Zum Vergleich: Bei Bondora lag die Eigenkapitalquote im Jahr 2018 bei 37,24 Prozent, bei VIAINVEST waren es 17,81 Prozent (2018) und bei NEO Finance 15,28 Prozent (2019). Allerdings ist die Bilanzsumme mit knapp 5 Mio. Euro auch relativ klein, weshalb der vergleichsweise hohe Anteil auch nicht überbewertet werden sollte.

Die Eigenkapitalsteigerung zum Vorjahr beträgt 70 Prozent.

Liquiditätsgrad

Der Liquiditätsgrad errechnet das Verhältnis aus kurzfristigen Vermögenswerten zu kurzfristigen Verbindlichkeiten. Im Idealfall sollte dieser Wert größer als 1 sein. Das bedeutet, dass kurzfristig betrachtet genug Vermögenswerte vorhanden sind, um anstehende Verbindlichkeiten zu bedienen.

Auch wenn es nicht als besorgniserregend eingestuft werden sollte, hat sich der Wert mit 1,09 deutlich zum Vorjahr verschlechtert (1,91).

Verschuldungsgrad (Debt-to-Equity)

Beim Verschuldungsgrad, also dem Verhältnis von Gesamtschulden und Eigenkapital, besitzt Mintos für 2019 einen Wert von 1,43, was absolut in Ordnung ist. Auch hier wieder der Quervergleich zu anderen P2P Plattformen: Bei Bondora betrug dieser Wert 1,69 im Jahr 2018, bei VIAINVEST waren es hingegen schon 4,62 (2018) und 5,31 bei NEO Finance (2019).

Immaterielle Vermögenswerte

Auffällig hoch fällt der Anteil immaterieller Vermögenswerte auf der Aktiva Seite aus. Marken, Lizenzen und intern entwickelte Software, markieren bei Mintos stolze 26,64 Prozent der Bilanz. Zum Vergleich: Bei Bondora oder VIAINVEST sind es hingegen nur ca. 1 Prozent. Auch wenn die immateriellen Vermögenswerte durchaus ihre Berechtigung haben, sollte man schauen, dass dieser Wert nicht zu hoch ist.

Meine Bewertung des Mintos Geschäftsberichts 2019

Wie sind die Zahlen und Finanzen aus dem Mintos Geschäftsbericht 2019 zu bewerten?

Alles in allem schätze ich die Zahlen als wenig spektakulär ein. Die finanziellen Ergebnisse sorgen bei mir weder für Jubelstürme noch für Bauchschmerzen. Die hohe Eigenkapitalquote und der geringe Verschuldungsgrad wissen zu gefallen, der geringe Liquiditätsgrad und der hohe Anteil an immateriellen Vermögenswerten könnten besser sein.

Dass Mintos im letzten Jahr einen Verlust von knapp 1 Mio. Euro eingefahren hat, lässt sich unter dem Gesichtspunkt der Wachstumsskalierung verschmerzen. Schließlich ist ein Großteil der Ausgaben genau darauf zurückzuführen. Mehr zum Thema Skalierung des Mintos Geschäftsmodells hatte ich bereits im letzten Jahr veröffentlicht.

Wichtiger wird ohnehin die Betrachtung für 2020 sein. Mit den Mitarbeiterentlassungen und dem Herunterfahren der Marketingkosten für die Neukundenakquise, hat Mintos genau an den Stellschrauben gedreht, welche auch die größten Kostenfaktoren ausgemacht haben. Wie sich das ganze im Geschäftsbericht auswirkt, wird sicherlich spannend zu beobachten sein.

Deutlich mehr Bauchschmerzen als bei der wirtschaftlichen Seite, habe ich bei Mintos durch die Verstrickungen zwischen den Gesellschaftern und den daraus resultierenden Entscheidungen der P2P Plattform, welche deutlich häufiger die Interessen der Kreditgeber als die der Investoren vertritt.

Mintos Geschäftsbericht 2019: Meine Analyse als Video ansehen

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.