Seit Januar 2019 veröffentliche ich regelmäßig einen P2P Kredite Monatsrückblick. Das Format zählt somit zu den ältesten und etabliertesten auf meinem Blog. Der Monatsrückblick untergliedert sich dabei in zwei Bereiche:

- Ich berichte über die Depot Updates meines persönlichen P2P Portfolios (Einnahmen, Performance, Transaktionen, Wertentwicklung)

- Ich blicke auf die wichtigsten Entwicklungen und Updates der einzelnen P2P Plattformen zurück und versuche diese für euch zu bewerten und einzuordnen.

Mein P2P Portfolio im Juni 2022

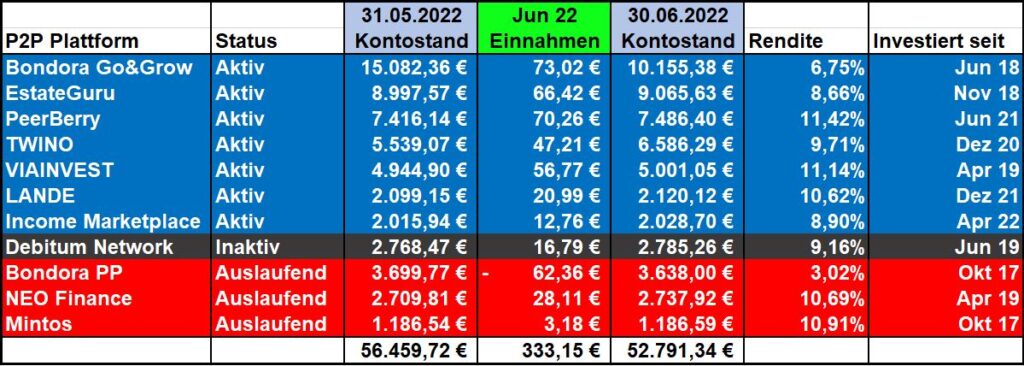

Zunächst eine Übersicht, wie sich mein P2P Portfolio im Juni 2022 entwickelt hat.

Einnahmen

- Meine Einnahmen durch P2P Kredite lagen im Juni 2022 bei 333,15 Euro.

- Das entspricht dem zweithöchsten Wert des aktuellen Jahres und dem zweithöchsten Wert seit Februar 2020 (410,70 Euro).

- VIAINVEST sorgte mit 56,77 Euro für eine angenehme Überraschung bei den Einnahmen, dem höchsten Wert seit ich auf der Plattform investiert bin. Dadurch stieg mein Gesamt-Investment auf der lettischen Plattform jetzt auf über 5.000 Euro an.

Performance

- Bei meinen sieben aktiven Investments gibt es insgesamt drei P2P Plattformen mit einer zweistelligen Rendite. PeerBerry (11,42%) führt hierbei das Feld knapp vor VIAINVEST (11,14%) und LANDE (10,62%) an.

Transaktionen

- Insgesamt gab es im Vormonat zwei Transaktionen: Aufgrund der jüngsten Vorfälle bei Bondora habe ich mich dazu entschieden 5.000 Euro von meinem Go & Grow Konto abzuziehen. Gleichzeitig habe ich 1.000 Euro davon bei Twino neu angelegt, die zuletzt wieder deutlich stabiler gewirkt haben und wo die Trendkurve wieder nach oben zeigt.

P2P Portfolio

- Der Wert meines P2P Kredite Portfolios hat sich im Juni 2022 von 56.460 Euro auf 52.791 Euro verringert.

- Leider haben mich die Entwicklungen bei Bondora dazu gezwungen einen größeren Teil meines P2P Investments abzuziehen.

- Aufgrund der Bärenstimmung an den Kapitalmärkten habe ich mich dazu entschlossen das Geld nicht innerhalb der Anlageklasse P2P Kredite umzuschichten, sondern in meinen langfristigen Vermögensaufbau zu investieren.

- Weitere Einzahlungen sind bei P2P Krediten definitiv geplant. Die Marke von 60.000 Euro scheint für mich aktuell das Ziel für das Ende des Jahres 2022 zu werden.

Letzte Worte zum Thema Transparenz bei Bondora Go & Grow

Mehr als 480 Anleger haben sich in den letzten Wochen für mehr Transparenz bei Bondora Go & Grow ausgesprochen. Ein klares Signal an die estnische P2P Plattform, dass hier definitiv Handlungsbedarf besteht und Investoren einen Einblick in die tatsächliche Performance des Kreditportfolios haben wollen.

Die dazugehörige Reaktion von Bondora (5 EUR Bonus) sollte den aufmerksamen Zuschauern meines YouTube-Kanals bereits bekannt sein.

Hi! Thanks for your suggestion! We’re not going to proceed with this right now, but may review again later.

In meinem Video “Transparenz @ Bondora? Nein, Danke!” habe ich mich bereits ausführlich zu dieser Reaktion geäußert und über die Motive seitens Bondora spekuliert. Es ist eine Entscheidung die mich sehr nachdenklich gemacht hat und auch immer noch beschäftigt. Sowohl inhaltlich als auch von der Art und Weise her wie diese kommuniziert worden ist.

Meine Entscheidung daraufhin 5.000 Euro von Go & Grow abzuziehen, wollte ich als ein Signal verstanden wissen, dass man sich nicht alles gefallen lassen muss. Auch wenn Bondora für mich immer noch zu den besseren Plattformen im Markt gehört. Eine ähnliche Reaktion habe ich auch von vielen anderen Anlegern erwartet, die jetzt in dieser Angelegenheit ein Zeichen setzen konnten.

Tatsächlich sind im Juni 2022 auch nur 12,9 Mio. Euro an Krediten finanziert worden. So wenige wie zuletzt im September 2021. Ob das einzig und allein mit einer “Sommerflaute” zu tun hat, so wie auf dem Blog von Bondora angegeben, wage ich zu bezweifeln. Historisch betrachtet lag das Kreditvolumen im Juni immer im Rahmen einer normalen Entwicklung. Im ersten Halbjahr 2021 sind im Juni sogar die meisten Kredite finanziert worden. 2022 sind es nun die wenigsten.

Was im Juni hingegen unverändert geblieben ist, war der Anteil an finanzierten Krediten bei Go & Grow. Dieser Wert lag erneut bei 96,7%, was somit meine Vermutung untermauert, dass sowohl Portfolio Pro als auch Portfolio Manager zeitnah eingestellt werden.

EstateGuru mit mehr als 2 Mio. Euro Verlust in 2021

EstateGuru (0,5% Cashback) hat zuletzt den Geschäftsbericht für das Jahr 2021 veröffentlicht. Obwohl der Umsatz um 58% auf 7,1 Mio. Euro gesteigert werden konnte, waren die Ausgaben für den Expansionskurs letztlich zu hoch, um am Ende auch nur in die Nähe der Profitabilität zu kommen. Die operativen Kosten sind um mehr als 1 Mio. Euro gestiegen und auch die Ausgaben für die Mitarbeiter haben sich um 1,7 Mio. Euro erhöht. Unter dem Strich bleibt am Ende ein Verlust von 2,2 Mio. Euro für das letztjährige Geschäftsjahr.

Die Bilanz sieht im weiten Teilen hingegen sehr freundlich aus. Die Eigenkapitalquote ist auf 40% angestiegen, der Verschuldungsgrad liegt bei vorzeigbaren 1,51 und auch die immateriellen Vermögenswerte sind mit 6,8% noch überschaubar.

Wird TWINO bald zu einem Marktplatz?

Bei TWINO (20 Euro Bonus) gab es im letzten Monat eine Premiere. Im Rahmen der zuletzt angekündigten Crowdfunding-Kampage hat man nämlich zum ersten mal eine Live Q&A Session gestartet, um auf die aktuelle Kampagne einzugehen als auch auf Fragen seitens der Anleger.

Inhaltlich sind 14 von 22 Minuten dafür draufgegangen den eigenen Pitch zur Crowdfunding Kampagne durchzuziehen. Klar, dabei sind auch einige Punkte aus den Fragen (u.a. Bewertung) aufgegriffen worden. Dennoch empfand ich das als etwas zu lang. Ein kleines Intro in eigener Sache (wie bei Bondora), ist an sich ja nicht verkehrt. Aber wenn die Selbstvermarktung zwei Drittel der Zeit ausmacht, wo man eigentlich die direkten Fragen der Anleger hätte beantworten können, finde ich das im Verhältnis schon ein bisschen viel.

- Welchen Mehrwert bietet Twino im Neobroker Geschäft?

- Externe Kreditgeber auf Twino?

LANDE mit Rückblick auf Q2/2022

Die lettische Agrar-Plattform LANDE (1% Cashback | 180 Tage) hat eine kurze Zusammenfassung für das zweite Quartal 2022 veröffentlicht. Die Zahlen: 400 neue Investoren (+30% Anstieg zur Gesamtanzahl), 48 neue Kreditprojekte und 1 Mio. Euro an finanzierten Krediten. Damit sei, laut Aussage von CEO Nikita Goncars, ungefähr das Plateau an qualitativ hochwertigen Farmer-Krediten aus Lettland erreicht. Für das weitere Wachstum müssten entweder Abstriche bei der Qualität gemacht werden oder aber man weitet seinen Geschäftsbereich ins Ausland aus.

Letzteren Weg will LANDE gehen, weshalb die KPIs und Ziele für Q3/2022 relativ moderat gesteckt worden sind: Das Kreditvolumen soll um +25% gesteigert werden (1,25 Mio. Euro), 500 neue Anleger sollen hinzukommen und man will 50 neue Projekte auf der Plattform veröffentlichen. Ein aus meiner Sicht kluger und umsichtiger Weg, da die Expansion in neue Länder immer auch etwas Zeit benötigt.

Insgesamt bewerte ich mein LANDE Investment, nach mehr als sieben Monaten, als äußerst positiv. Meine Rendite liegt bei 10,62%, was ich für stark-besicherte Agrar-Kredite als einen Top-Wert erachte. Aus diesem Grund – und weil es zuletzt auch wieder mehr Kredite auf dem Primärmarkt gegeben hat – habe ich Anfang Juli weitere 1.000 Euro bei der Plattform investiert.

Income Marketplace mit zwei neuen Kreditgebern

Wie im letzten Monatsrückblick bereits antizipiert, sind bei Income Marketplace (1% Cashback | 30 Tage) im Juni zwei neue Kreditgeber auf dem Marktplatz hinzugefügt worden. Sowohl mit der ITF Gruppe (Bulgarien) als auch mit Juancho te Presta (Kolumbien) konnte der Onboarding Prozess in den letzten Wochen abgeschlossen werden. Die neuen Assets sind jetzt auf der Plattform zum investieren verfügbar. Hier ein kurzer Überblick zu beiden Kreditgebern:

| Kategorie | ITF Gruppe (Bulgarien) | Juancho te Presta (Kolumbien) |

|---|---|---|

| Im Kreditgeschäft seit: | 2013 | 2019 |

| Finanzierte Kredite: | 43,5 Mio. Euro | 7,3 Mio. Euro |

| Kreditart: | Kurzzeit- und Ratenkredite | Ratenkredite |

| Verzinsung: | 12% p.a. | 12% p.a. |

| Junior Share: | Bis zu 20% | 15 bis 30% |

| Kreditlaufzeit: | Bis zu 6 Monate | Bis zu 24 Monate |

Das über den Marktplatz finanzierte Kreditvolumen erreicht von Monat zu Monat einen neuen Bestwert. Im Juni sind es zuletzt 2,23 Mio. Euro gewesen, wodurch erstmals die Grenze von 2 Mio. Euro durchbrochen worden ist. Das ausstehende Kreditportfolio liegt damit bei 4,3 Mio. Euro.

Video: P2P Kredite Monatsrückblick Juni 2022

Hi, ich bin Denny! Seit Januar 2019 schreibe ich auf diesem Blog über meine Erfahrungen beim Investieren in P2P Kredite. Meine Analysen sollen Privatanlegern dabei helfen reflektierte und gut informierte Anlageentscheidungen treffen zu können. Dafür schaue ich mir die Risikoprofile der einzelnen P2P Plattformen an, hinterfrage deren Entwicklungen, teile meine persönlichen Einschätzungen und beobachte übergeordnete Trends aus der Welt des Crowdlendings.

Mein Bestseller "Geldanlage P2P Kredite" gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema. Zudem versammeln sich in der P2P Kredite Community auf Facebook tausende von Privatanlegern, die sich regelmäßig über die Anlageklasse P2P Kredite austauschen.