Seit Januar 2019 ist das P2P Portfolio Update ein regelmäßiges Format auf meinem Blog. Hier bekommen Investoren auf monatlicher Basis einen transparenten Einblick zu den Entwicklungen meines persönlichen P2P Kredite Portfolios, inkl. Einnahmen, Performance, Transaktionen und Wertentwicklung.

Außerdem gehe ich auf mögliche Veränderungen oder Anpassungen bei den P2P Kredite Plattformen in meinem Portfolio ein. Ausführliche und themenübergreifende Analysen gibt es hingegen in meinen Erfahrungsberichten.

Für tagesaktuelle Informationen empfehle ich meinem Telegram-Kanal oder aber meinem WhatsApp-Kanal zu folgen. Dort gibt es immer zeitnahe Reaktionen, Bewertungen und EInschätzungen, sobald es neue Entwicklungen gibt.

Video: P2P Portfolio Update 01/2026

P2P Kredite Portfolio Update 01/2026

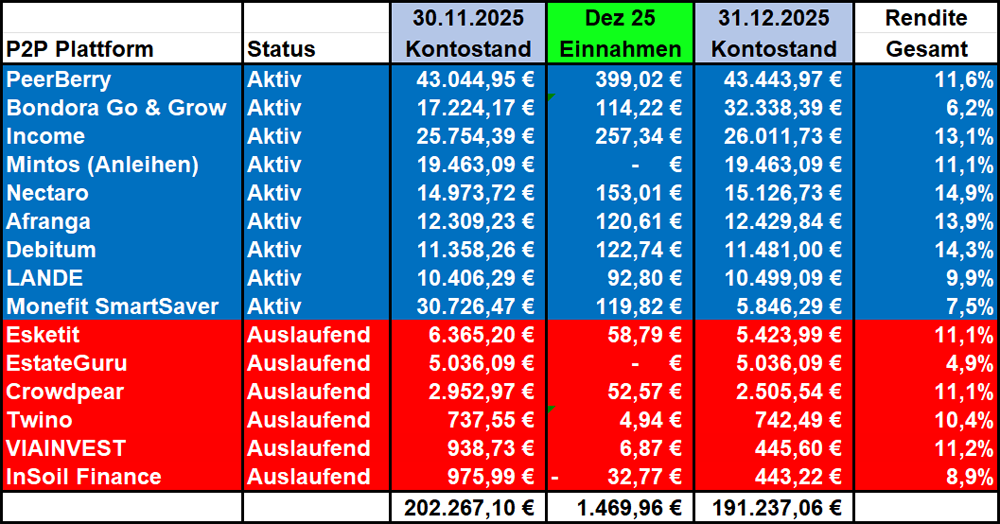

So sieht aktuell mein persönliches P2P Kredite Portfolio zum Zeitpunkt Ende Dezember 2025 aus.

Einnahmen

Im Dezember 2025 konnte ich 1.466 Euro an Einnahmen durch mein ausstehendes P2P Kredite Portfolio erzielen. Das entspricht sowohl im letzten Jahr als auch historisch betrachtet den dritthöchsten Einnahmen, die ich jemals mit meinem P2P Portfolio erzielen konnte.

Neue Bestwerte, in Bezug auf meine persönlichen Einnahmen bei einzelnen P2P Plattformen, die gab es im Vormonat bei PeerBerry mit 399 Euro, bei Nectaro mit 153 Euro und bei LANDE mit 93 Euro.

Bondora Go & Grow und Monefit SmartSaver haben zusammengerechnet 234 Euro zum Einnahmen-Ergebnis beigetragen (Vormonat: 283 Euro).

Performance

Die beste Gesamt-Performance in meinem P2P Portfolio, die kommt derzeit mit 14,91% von Nectaro. Der Grund für die überdurchschnittlich gute Rendite ist mein etwas aktiverer Investment-Ansatz, welcher auf die diversen Bonus-Kampagnen ausgelegt ist.

Auf dem zweiten Platz liegt Debitum mit 14,26%, dicht gefolgt von Afranga mit 13,92% und Income Marketplace mit 13,1%.

Transaktionen

Im Vormonat gab es insgesamt vier neue Transaktionen in meinem P2P Portfolio.

Einzahlungen: 15.000 Euro

- Bondora Go & Grow: 15.000 Euro

Auszahlungen: 27.500 Euro

- Monefit SmartSaver: 25.000 Euro

- Esketit: 1.000 Euro

- Crowdpear: 500 Euro

- InSoil Finance: 500 Euro

- Viainvest: 500 Euro

Insgesamt lag das Netto Ein- und Auszahlungsverhältnis im Vormonat bei minus 12.500 Euro.

P2P Portfolio

Der Wert meines ausstehenden P2P Kredite Portfolios hat sich im Dezember 2025 von 202.267 Euro auf 191.237 Euro verringert. Meine eher auf Langfristigkeit ausgerichteten P2P Positionen machen dabei 153.052 Euro aus (Rückgang von 1.264 Euro zum Vormonat), während meine eher auf Kurzfristigkeit und Liquidität ausgelegten P2P Positionen bei 38.185 Euro liegen (Rückgang von 9.766 Euro zum Vormonat).

P2P Kredite News

Nachfolgend gibt es eine Zusammenfassung der wichtigsten Neuigkeiten und Entwicklungen aus dem P2P Kredite Umfeld. Wie immer liegt der Fokus hierbei auf den P2P Plattformen in meinem persönlichen Portfolio. Details zu aktuellen Kreditgeber-Entwicklungen gibt es auf dieser Seite.

Mehr Liquidität: PeerBerry führt Sekundärmarkt ein!

Basierend auf meinen Gesprächen mit diversen P2P Plattformen wird Liquidität eines der großen Themen im Marktumfeld 2026 sein! Den ersten Schritt hat diesbezüglich PeerBerry gemacht, die zu Beginn des Jahres einen Sekundärmarkt auf dem Marktplatz eingeführt haben.

Hier sind die wichtigsten Informationen zu den Regeln und der Funktionsweise:

- Es fallen keine Gebühren an.

- Verkaufsangebote können jederzeit vor dem Kauf storniert oder angepasst werden.

- Es können nur vollständige Investments verkauft werden; Teilverkäufe sind nicht möglich.

- Investments können zum verbleibenden Wert oder mit einem Abschlag von bis zu 50% verkauft werden.

- Jedes Verkaufsangebot ist 14 Kalendertage aktiv und wird automatisch storniert, wenn es nicht gekauft wird.

- Über den Sekundärmarkt gekaufte Investments können frühestens einen Tag nach dem Kauf wieder weiterverkauft werden.

Im Rahmen der Sekundärmarkt-Einführung hat PeerBerry kommuniziert, dass dieser derzeit nur für Desktop-Nutzer verfügbar sei. Im Verlauf des Jahres soll der Sekundärmarkt auch in der App eingeführt werden.

Bald mit Einlagensicherung? Mintos will Bankenlizenz!

Bei Mintos hat man zuletzt den Start einer neuen Finanzierungsrunde kommuniziert, bei der Investoren noch bis zum 6. Februar 2026 die Möglichkeit haben Anteile an dem Unternehmen zu erwerben.

Ziel der Finanzierungsrunde sei es die nächste Wachstumsphase einzuläuten, wozu unter anderem die Beantragung einer Banklizenz bei der Europäischen Zentralbank gehört. Dadurch würde in Zukunft auch ein Einlagenschutz von bis zu 100.000 Euro greifen. Zudem sollen die bestehenden Anlageprodukte durch Krypto-Assets, Einzelaktien und ETFs erweitert werden.

Aktuell verwaltet Mintos über 800 Mio. Euro an Investorengeldern von knapp 700.000 registrierten Nutzern.

Gruppengarantie bei Nectaro: Absicherung für Abele Finance

Das in Lettland registrierte Kreditunternehmen Abele Finance, welches Geschäftskredite innerhalb der eigenen Unternehmensgruppe bereitstellt und welches schon seit Beginn an auf Nectaro vertreten gewesen ist, hat sein Kreditportfolio durch eine Partnerschaft mit Dyninno Technologies (Dynatech SIA) erweitert.

Damit hat die Plattform noch vor Jahresende ihr Versprechen für 2025 eingelöst und eine Gruppengarantie eingeführt. Die zusätzliche Absicherung beinhaltet eine Garantievereinbarung von Skylux Travel zugunsten von Abele Finance, die im Namen der Dynatech SIA bereitgestellt wird.

Die Kredite aus Rumänien und Moldawien besitzen weiterhin keine Absicherung in Form einer Gruppengarantie. Zumindest für Moldawien scheint man jedoch Überlegungen zu besitzen, diese im Jahr 2026 zu implementieren.

Tiberus: Nächster bulgarischer Kreditgeber auf Afranga

Afranga bleibt sich treu und hat mit Tiberus nun schon den fünften Kreditgeber aus dem bulgarischen Heimatmarkt auf seine Plattform geholt.

Bei Tiberus handelt es sich um ein Auto-Leasing-Unternehmen, gestartet im Februar 2024, welches als Nichtbanken-Finanzinstitut bei der Bulgarischen Nationalbank registriert ist. Das Unternehmen wurde von Team-Mitgliedern gegründet, die auch schon bei Stik Credit und bei Lendivo ihre Finger mit im Spiel hatten. Das Portfolio betrug Ende September 2025 ca. 5 Mio. Euro.

Die Verzinsungen liegen auf Afranga bei zwischen 9% und 12%, bei Laufzeiten von 12 bis 48 Monaten. Die ungeprüften und unvollständigen Finanzkennzahlen aus dem Management-Report besitzen keine große Aussagekraft, was eine Einordnung der finanziellen Stabilität unmöglich macht. Für die Diversifikation auf Afranga gibt es momentan noch bessere Alternativen.

Baltic Terra: Neuer Kreditgeber auf Debitum!

Kurz vor dem Jahreswechsel hat Debitum mit Baltic Terra einen weiteren Investmentfonds auf den Marktplatz geholt, der sich auf landwirtschaftliche Flächen mit Fokus auf lettisches Ackerland spezialisiert hat.

Das Geschäftsmodell bietet auf den ersten Blick sehr viele Überschneidungen zum Latvian Forest Development Fund. Laut Debitum bestehen die Unterschiede darin, dass der LFDF stärker transaktionsgetrieben sei (Holzverkäufe und Portfoliotransaktionen), während Baltic Terra mehr einkommensorientiert und graduell ausgerichtet ist (Pacht- und Mieteinnahmen sowie langfristige Wertsteigerung).

Für mich persönlich lassen sich diesbezüglich jedoch kaum Unterschiede feststellen. Was auffällt: Debitum scheint sich zunehmend auf die Wald- und Forstnische zu konzentrieren. Kann man gut finden, muss man aber nicht. Mehr Abwechslung im KMU-Segment würde meiner Ansicht nach definitiv nicht schaden.

Könnte es sich dennoch lohnen bei Baltic Terra zu investieren?

Zumindest im Hinblick auf die finanziellen Kennzahlen ist die Aussagekraft noch stark eingeschränkt. Zum einen, weil der Geschäftsbericht der LLC BALTIC TERRA CAPITAL nur den Zeitraum vom 4. Juni 2025 (Datum der Registrierung) bis zum 31. Oktober 2025 abdeckt, zum anderen, weil die kleine Bilanzsumme massiv durch das Eigenkapital aufgebläht wird, wodurch die Kennzahlen keine wirklichen Rückschlüsse auf die finanzielle Performance zulassen.

Weil jedoch für alle Kreditgeber die gleichen Regeln gelten und Anwendung finden, kommt Baltic Terra bereits auf einen Score von 65 Punkten. Das entspricht einer mittleren Bewertung sowie einem Bestwert auf der Debitum Plattform. Solche Ergebnisse machen deutlich, weshalb das Kreditgeber-Rating immer nur als Orientierung verwendet und die Ergebnisse stets hinterfragt werden sollten.

Eine Auswertung aller neuen Geschäftszahlen, die im Dezember 2025 veröffentlicht worden sind, gibt es in diesem Artikel.

Automatisierte Auszahlungsmöglichkeit via Monefit SmartSaver!

Der Preis für die erste Produktneuerung des Jahres 2026 geht an Monefit SmartSaver. Hinter dem Titel “Passive Income Mode” versteckt sich die Möglichkeit jetzt auch seine monatlich aufgelaufenen Zinsen zum ersten Tag des neuen Monats automatisiert auszahlen zu lassen.

Inkludiert sind dabei nur die Erträge über das Hauptkonto. Bonus-Zahlungen und Einnahmen über die Vaults müssen weiterhin separat abgebucht werden. Für Bankentransfers fallen keine Gebühren an, bei Kartenauszahlungen wird eine Gebühr von 1% berechnet.

Besonders für einkommensorientierte Investoren, die regelmäßige Cashflows von ihren P2P Investments benötigen, ist der “Passive Income Mode” eine nützliche und hilfreiche Funktion, um seine Einnahmen automatisiert abziehen zu können. Ein Feature, was in dieser Form auch auf anderen Plattformen wünschenswert wäre!

Philippinische Kredite auf Twino zurückgezahlt!

In den letzten Wochen habe ich mich mehrmals mit dem neuen Twino CEO Nauris Bloks ausgetauscht, der auf mich einen sehr professionellen und engagierten Eindruck macht. Schön zu sehen, dass jetzt auch die ersten Ergebnisse seiner Arbeit sichtbar werden.

Nachdem man letztes Jahr im Juni kommuniziert hatte, dass man in den Philippinen keine Rückzahlungen mehr aus dem laufenden Geschäftsbetrieb erwarte, konnte man jetzt zu Beginn des Jahres einen Deal mit einem Käufer abschließen, in dessen Rahmen alle philippinischen Darlehen vollständig zurückgezahlt worden sind, einschließlich aller aufgelaufenen Zinsen. Von den ca. 655.000 Euro an rückständigen Krediten hat Twino zudem ca. 70.000 Euro aus der eigenen Tasche dazugezahlt.

Zudem wurde eine Wohnung aus dem Immobilien-Portfolio verkauft und auch die ausstehenden Forderungsrechte für die russischen Kredite können jetzt optional mit einem Abschlag von 20% verkauft werden.

Ich nehme es schon mal vorweg: Twino ist im Januar wieder eine aktive Plattform in meinem P2P Portfolio geworden. Weitere Informationen werden im Februar folgen, wenn ich der Plattform einen eigenständigen Artikel widmen werde.

Auswertungen zu Viainvest Kreditgebern!

Das Warten hat ein Ende. Wenn auch in anderer Form als ursprünglich angenommen. Denn zum Jahresbeginn hat Viainvest auf Nachfrage kommuniziert, dass man keine konsolidierten Gruppenabschlüsse der VIA SMS Group mehr erstellen werde. Das Warten auf die Ergebnisse für 2024 hat sich demnach erledigt. Stattdessen teilte die Plattform mit, dass man zukünftig nur noch die geprüften Finanzberichte der einzelnen Kreditgeber veröffentlichen werde.

Weil das Risiko für Investoren ohnehin direkt mit den jeweiligen Kreditgebern und nicht mit der Gruppe verknüpft ist – solange die Gruppengarantie ausbleibt – wird ein Blick auf die Geschäftsberichte der jeweiligen Kreditgeber umso wichtiger.

Aus diesem Grund sind jetzt auf der Kreditgeber-Seite auch die Jahresabschlüsse aller aktuell auf Viainvest vertretenen Kreditgeber ausgewertet worden.

Hi, ich bin Denny! Auf diesem Blog, den ich im Januar 2019 gestartet habe, helfe ich Investoren dabei kluge und gut informierte Investitionsentscheidungen im Bereich der Geldanlage P2P Kredite zu treffen. Dafür beschäftige ich mich ausführlich mit den tagesaktuellen Geschäftsentwicklungen und dem übergeordneten Rendite- und Risikoprofil der einzelnen P2P Plattformen.

Mein Bestseller „Geldanlage P2P Kredite“ gilt in Fachkreisen als das beste deutschsprachige Finanzbuch zum gleichnamigen Thema.