En muchas plataformas P2P, los inversores tienen la opción de elegir entre una variedad de prestamistas diferentes. La experiencia pasada ha demostrado repetidamente que la calidad a menudo es más importante que la cantidad.

Entonces, ¿cómo se puede identificar a los mejores prestamistas?

Se deben considerar varios factores, que van desde la estabilidad financiera hasta los riesgos específicos del país, la calidad de la cartera y las posibles promesas de garantía.

Dado que la evaluación financiera es uno de los factores más importantes en el análisis de los prestamistas, esta página ofrece un resumen en el que los prestamistas se evalúan con respecto a los estándares de información, beneficios, rentabilidad sobre los activos, ratio de capital, deuda, liquidez y, en algunos casos, la calidad de la cartera.

Aviso legal: El resumen y la evaluación de los resultados financieros publicados se han realizado según el mejor conocimiento y criterio del autor. Sin embargo, no se pueden descartar errores aislados. Por lo tanto, los inversores también deben examinar los números e información de manera independiente. Además, los ratios financieros de forma aislada no son una medida suficiente para juzgar el éxito o fracaso de un prestamista.

Criterios y Escala de Evaluación

A continuación se presenta una visión general de los criterios utilizados para evaluar la estabilidad financiera, incluida su interpretación.

Estándar de Información

Significado: No todos los prestamistas publican estados financieros auditados. Un informe auditado según un estándar reconocido internacionalmente (por ejemplo, IFRS) genera confianza y reduce el riesgo de que las cifras estén manipuladas o sean incompletas.

Cálculo: No se trata de un valor numérico, sino de una calificación cualitativa. Esto considera dos factores: primero, ¿existe un estado financiero auditado por una firma de auditoría reconocida? Segundo, ¿según qué estándar de información (IFRS, GAAP local, no auditado) se preparó el informe?

Escala:

- Fuerte (1): Auditado según IFRS por una firma Big Four (PwC, EY, Deloitte, KPMG)

- Estable (2): Auditado según IFRS por una firma de auditoría más pequeña

- Medio (3): Auditado según GAAP local (no IFRS), auditor confiable

- Riesgoso (4): Auditoría por una firma desconocida

- Crítico (5): Sin auditoría, solo informe de gestión o cifras no auditadas

Rentabilidad

Significado: La rentabilidad indica si el modelo de negocio es sostenible. Las pérdidas persistentes pueden ser una clara señal de advertencia para los inversores, ya que debilitan la base de capital y aumentan el riesgo de insolvencia.

Cálculo: Beneficio neto según el estado de resultados (cuenta de pérdidas y ganancias).

Escala:

- Fuerte (1): Beneficios sostenibles durante varios años

- Estable (2): Mayormente beneficios, aunque pueden existir pequeñas fluctuaciones

- Medio (3): Beneficios bajos y altamente fluctuantes

- Riesgoso (4): Más pérdidas que beneficios en los últimos años

- Crítico (5): Pérdidas significativas y persistentes

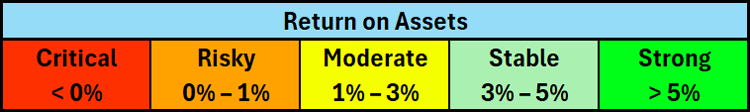

Rentabilidad sobre los Activos

Significado: La rentabilidad sobre los activos (ROA) es un indicador clave de rentabilidad. Indica qué tan eficientemente una empresa utiliza sus activos totales para generar beneficios.

Cálculo: Beneficio neto / Activos totales

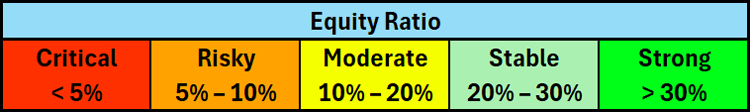

Ratio de Capital

Significado: El ratio de capital es un indicador de la estabilidad financiera y la solidez de una empresa.

Cálculo: Capital / Activos totales

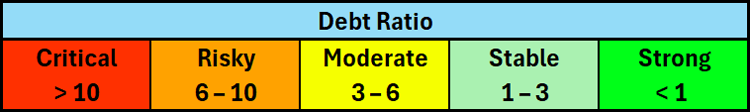

Ratio de Endeudamiento

Significado: El ratio de endeudamiento mide la dependencia de una empresa de la financiación externa. Cuanto mayor sea la deuda, más apalancada está la empresa, lo que representa un riesgo para los inversores.

Cálculo: Deuda / Capital

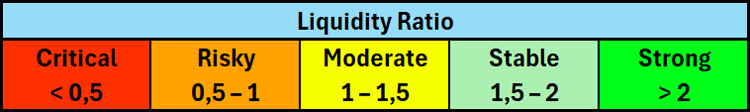

Liquidez

Significado: El ratio de liquidez indica si una empresa puede cubrir sus pasivos a corto plazo con efectivo y cuentas por cobrar a corto plazo.

Cálculo: (Efectivo + Cuentas por cobrar a corto plazo) / Pasivos a corto plazo

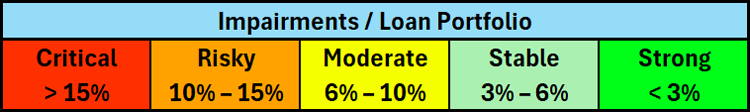

Deterioros

Significado: Los deterioros indican la proporción de préstamos financiados que ya han sido clasificados como riesgosos o incobrables. Un valor bajo señala buena calidad crediticia y una gestión de riesgos prudente. Un valor alto significa que una mayor parte de la cartera de préstamos probablemente entrará en impago y será difícil de recuperar.

Cálculo: Deterioros / Cartera de préstamos (bruta)

Afranga

Durante años, Afranga se ha utilizado como fuente de financiación para las operaciones de préstamos del Stik Credit Group. En los últimos años, esto permitió a los inversores obtener de manera fiable rendimientos superiores a la media de hasta un 16 %.

Con su licencia como proveedor europeo de servicios de crowdfunding, Afranga comenzó su transformación en un mercado P2P regulado a principios de 2025. Esto abre oportunidades adicionales de diversificación para los inversores. A continuación, se presenta una tabla con los prestamistas actualmente disponibles.

Más información se puede encontrar en mi reseña de Afranga. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 0,5 % de reembolso durante 90 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| Credirect | 2024 | “TRANSIKA” LTD. | EUR 2,24M | 35,7% | 47,5% | 1,11 | 7,97 | |

| Lendivo | 2024 | No Auditado | EUR 8K | 24,8% | 3,03 | |||

| Stik-Credit | 2024 | ZAHARINOVA NEXIA | EUR 3,48M | 13,9% | 54% | 0,85 | 1,62 | 36,8% |

| Swiss Funds | 2024 | No Auditado | EUR 37K | 2,6% | 38,4% | 1,60 | 2,13 |

Bondora

Bondora es una de las plataformas P2P más grandes y experimentadas de Europa, por lo que la fintech estonia goza de un estatus especial entre muchos inversores. Con Bondora Go & Grow, la plataforma también ofrece uno de los productos de inversión más populares en el ámbito del P2P, que desde su lanzamiento en 2018 ha marcado nuevos estándares en cuanto a simplicidad, liquidez y fiabilidad.

La larga experiencia, combinada con sólidos indicadores financieros, convierte a Bondora en un punto de entrada ideal para nuevos inversores que quieran obtener su primera experiencia en el mercado P2P de manera rápida y sencilla.

Más información se puede encontrar en mi reseña de Bondora. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un bono de 5 €.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| Bondora Group | 2024 | KPMG | EUR 1,22M | 4,5% | 71,3% | 0,4 | 3,45 | 3,3% |

Debitum

Debitum Investments se destaca en el mercado P2P por su posicionamiento único: es una plataforma regulada, que opera con un modelo de mercado y ofrece préstamos comerciales con garantía de recompra. Una combinación que no se encuentra en ninguna otra plataforma P2P.

Desde el cambio de propiedad en agosto de 2023, Debitum ha incorporado muchos nuevos prestamistas a su mercado, mejorando significativamente la oferta disponible para los inversores. La siguiente tabla muestra la situación financiera de los prestamistas representados en el mercado letón.

Más información se puede encontrar en mi reseña de Debitum. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 1 % de reembolso durante 30 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez |

|---|---|---|---|---|---|---|---|

| Evergreen | 2024 | No Auditado | EUR 279K | 9,2% | 24,7% | 0,75 | 2,15 |

| Juno | 2024 | No Auditado | EUR 158K | 1,4% | 7,6% | 0,92 | 0,99 |

| LFDF | 2024 | S. Vilcānes Audits | EUR 70K | 1% | 15,9% | 0,84 | 1,19 |

| Sandbox | 2024 | Latimira un Partneri | EUR 21K | 0,5% | 9,3% | 0,91 | 1,28 |

| Triple Dragon | 2024 | No Auditado | EUR 0 | 3,3 |

Esketit

Esketit es una plataforma P2P con sede en Irlanda, fundada en 2021 por dos experimentados emprendedores fintech. Una atractiva combinación de prestamistas consolidados y tasas de interés competitivas proporcionó una base sólida en sus primeros años.

Desde la salida de algunos prestamistas, incluyendo AvaFin Holding, Esketit se ha convertido en un centro para nuevas startups fintech sin un historial significativo. La visión general de prestamistas lista todas las alternativas actuales.

Más información se puede encontrar en mi reseña de Esketit. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 0,5 % de reembolso durante 90 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez |

|---|---|---|---|---|---|---|---|

| A24 Group | |||||||

| Credus Capital | |||||||

| MDI Finance | |||||||

| Mojo Capital | 2024 | No Auditado | (USD 98K) | (5,7%) | (18%) | 2,83 | |

| Spanda Capital | 2024 | Cortés y Asociados Auditores | EUR 12K | 0,4% | 0,2% | 447 | 1,74 |

Income Marketplace

Income Marketplace es un mercado P2P no regulado de Estonia, donde los inversores pueden invertir en préstamos con garantía de recompra desde 2021, obteniendo rendimientos de hasta un 15 %.

El mercado ofrece una amplia variedad de perfiles de prestamistas, que varían según la geografía, los plazos de los préstamos y los productos crediticios. Mi resumen proporciona una visión de la estabilidad financiera de cada prestamista.

Más información se puede encontrar en mi reseña de Income Marketplace. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 1 % de reembolso durante 30 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| Current Auto (LT) | 2023 | No Auditado | EUR (54K) | (0,7%) | (2,9%) | (35,0%) | 163,8 | 12,2% |

| Current Auto (LV) | 2022 | No Auditado | EUR (563K) | |||||

| Danabijak | 2023 | Kreston Indonesia | EUR 15K | 72,9% | ||||

| Danarupiah | 2024 | No Auditado | EUR 13,8M | 30,9% | 68,2% | 0,5 | 3,1 | |

| Hoovi | 2023 | No Auditado | EUR 307K | 5,1% | ||||

| Ibancar | 2024 | BDO | EUR 463K | 3,4% | 9,9% | 9,1 | 1,9 | 6,4% |

| ITF Group | 2024 | ECOVIS | EUR 1,8M | 11% | 34,3% | 1,9 | 2,2 | |

| Simpleros | 2024 | No Auditado | EUR 259K | 15,9% | 31,3% | 2,2 | 2,3 | |

| Virtus Lending | 2024 | BDO | EUR 237K | 3,4% | 12,7% | 6,9 |

Lendermarket

Lendermarket es una escisión del Creditstar Group. Entre sus características destacables se incluyen las tasas de interés superiores a la media, a veces de hasta un 18 %, así como los frecuentes retrasos en los pagos.

Desde 2022, también se ofrecen prestamistas externos en el mercado P2P. Una visión general se puede encontrar en la tabla a continuación. Más información se puede consultar en mi reseña de Lendermarket.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| Credifiel | 2023 | RSM Mexico | EUR 8,31M | 8,5% | 36,8% | 0,63 | 4,54 | 4,5% |

| Creditstar Group | 2024 | KPMG | EUR 7,24M | 2,2% | 19,2% | 4,2 | 0,4 | 15,2% |

| Dineo | 2024 | BNFIX Audit Auditores | EUR 75K | 0,2% | 15,5% | 0,85 | 1,84 | 22,5% |

| Rapicredit | 2023 | No Auditado | EUR 1,19M | 5,9% | 15,0% | 0,85 | 1,95 | 16,7% |

Monefit SmartSaver

Monefit SmartSaver es una escisión del Creditstar Group, fundada en 2022. Esto proporcionó al grupo una fuente adicional de financiación para su propia cartera de préstamos.

El producto SmartSaver es fácil de entender y ofrece tanto ingresos predecibles como un alto grado de liquidez. Sin embargo, el enfoque agresivo de financiación en el pasado ha provocado con frecuencia retrasos en los reembolsos para los inversores, lo que también se refleja en los indicadores financieros.

Más información se puede encontrar en mi reseña de Monefit SmartSaver. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un bono de 5 € y un 0,25 % de reembolso durante 90 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| Creditstar Group | 2024 | KPMG | EUR 7,24M | 2,2% | 19,2% | 4,2 | 0,4 | 15,2% |

Nectaro

Nectaro es un recién llegado al P2P procedente de Letonia que cumple con todos los criterios para un éxito a largo plazo: regulación en Letonia, tasas de interés competitivas, un equipo experimentado y una gran empresa matriz respaldándolo.

En cuanto a los prestamistas, las dos alternativas de CreditPrime de Rumanía y Moldavia son las opciones principales. Aunque relativamente pequeños, están bien establecidos en sus respectivos mercados y han sido rentables durante años.

Más información se puede encontrar en mi reseña de Nectaro. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 1 % de reembolso durante 30 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| Abele Finance | 2024 | No Auditado | EUR 1K | 19,9% | 4,02 | 1,25 | ||

| CreditPrime (MD) | 2024 | Crowe | EUR 869K | 11,8% | 22,1% | 3,52 | ||

| CreditPrime (RO) | 2024 | Forvis Mazars | EUR 2,2M | 23,1% | 34,4% | 1,91 | 3,05 | 9,8% |

PeerBerry

PeerBerry es una de las plataformas de préstamos P2P más grandes y consolidadas de Europa. Su éxito se basa principalmente en prestamistas fiables y en un enfoque excepcional para manejar situaciones de crisis.

PeerBerry es una de las plataformas de préstamos P2P más grandes y consolidadas de Europa. Su éxito se basa principalmente en prestamistas fiables y en un enfoque excepcional para manejar situaciones de crisis.

El reembolso de más de 51 millones de € en préstamos afectados por la guerra es algo sin precedentes en el sector P2P, lo que destaca la alta integridad y estabilidad de los socios con los que PeerBerry colabora.

Más información se puede encontrar en mi reseña de PeerBerry. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 0,5 % de reembolso durante 90 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| A Credit (KZ) | 2024 | Baker Tilly | EUR 4,77M | 11,6% | 62,6% | 0,60 | 2,57 | 38,2% |

| Cash Express (PH) | 2024 | Caparros Cendaña & Co. | EUR (2,69M) | (31,0%) | (220,0%) | (1,45) | 1,74 | 100% |

| Credit365 (MD) | 2024 | Manager Audit | EUR 294K | 0,7% | 22,6% | 3,42 | 7,25 | |

| Findom (KZ) | 2024 | Baker Tilly | EUR 176K | 10,6% | 85,8% | 0,16 | 7,04 | 20,1% |

| Lend Plus (ZA) | 2024 | Mahleka D | EUR (87K) | (2,0%) | (3,7%) | (28,26) | 3,15 | 12,1% |

| Lithome (LT) | 2024 | No Auditado | EUR (18K) | 0,0% | 0,2% | 465,1 | 1,10 | 7,0% |

| NovaLend (PL) | 2024 | Advantim | EUR 122K | 2,7% | 18,4% | 4,43 | 1,46 | |

| One Credit (KZ) | 2024 | ALMIR CONSULTING | EUR 5,26M | 24,9% | 41,0% | 1,44 | 3,16 | 12,1% |

| SmartCredito (ES) | 2024 | No Auditado | EUR (1,41M) | (33,5%) | 17,2% | 4,82 | 7,48 | 0,6% |

Robocash

Robocash es una plataforma P2P registrada en Croacia, donde los inversores pueden invertir en préstamos de consumo y obtener rendimientos promedio de alrededor del 10 %. La plataforma P2P fue lanzada en febrero de 2017 por el Grupo UnaFinancial (anteriormente Robocash Group), que cuenta con años de experiencia en el sector financiero.

Robocash no publica resultados financieros de los prestamistas individuales. En su lugar, los inversores deben consultar las cifras del Grupo UnaFinancial. Los recientes deterioros significativos por impagos de préstamos, la alta carga fiscal (11,4 millones de USD) y las pérdidas por conversiones de divisas (6,9 millones de USD) se reflejan claramente en los indicadores financieros.

Más información se puede encontrar en mi reseña de Robocash. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 1 % de reembolso durante 30 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez |

|---|---|---|---|---|---|---|---|

| UnaFinancial Group | 2024 | Grant Thornton | EUR 574K | 0,5% | 3,8% | 25,1 | 1,00 |

Swaper

Swaper es una plataforma P2P con sede en Estonia que ha estado activa desde 2016 y se centra en préstamos de consumo a corto plazo. Los préstamos provienen casi en su totalidad del Grupo Wandoo Finance, que estableció Swaper como una herramienta de financiación.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez |

|---|---|---|---|---|---|---|---|

| One Leasing | |||||||

| SW Finance | 2024 | No Auditado | (EUR 49K) | (0,3%) | (0,3%) | (360,8) | 1,2 |

| Wandoo Finance Group | 2024 | No Auditado | EUR 2,1M | 6,7% | 17,5% | 4,7 | 1,2 |

Twino

Debido a su tamaño e historia, Twino se considera uno de los pioneros en el ámbito de los préstamos P2P. Tras perseguir en sus primeros años una ambiciosa estrategia de expansión internacional (que no tuvo éxito), la oferta de préstamos de la plataforma se ha ido reduciendo gradualmente.

En los últimos años, los problemas en Rusia (guerra en Ucrania), Vietnam (insolvencia) y Filipinas (incertidumbre) han dejado únicamente el negocio de préstamos en Polonia operando en la plataforma P2P letona.

Más información se puede encontrar en mi reseña de Twino. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 1 % de reembolso durante 90 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez |

|---|---|---|---|---|---|---|---|

| Fincard | 2023 | BDO | EUR 7,31M | 8,6% | 27,2% | 2,7 | 1,39 |

Viainvest

En los últimos años, Viainvest ha sido de manera constante una de las alternativas más populares en la comunidad de préstamos P2P. Esto se debe a su confiabilidad y estabilidad de larga trayectoria, especialmente evidente en tiempos de crisis. Gracias a las tasas de interés atractivas combinadas con una sólida gestión de riesgos, los inversores han podido obtener rendimientos de dos dígitos en Viainvest desde 2016.

La fuerza impulsora detrás de la plataforma P2P es el Grupo VIA SMS, una empresa fintech fundada en 2009. Además de Viainvest, la compañía holding también ofrece una variedad de otros servicios financieros.

Más información se puede encontrar en mi reseña de Viainvest. Los nuevos inversores que se registren a través de mi enlace de socio recibirán un 1 % de reembolso durante 90 días.

| Prestamista | Año | Auditado | Beneficio | ROA | Capital Propio | Deuda | Liquidez | Deterioros |

|---|---|---|---|---|---|---|---|---|

| VIA SMS Group | 2023 | BDO | EUR 5,47M | 11% | 9,7% | 9,3 | 1,1 | 11,8% |

Soy Denny Neidhardt, el fundador de *re:think P2P*, donde ayudo a los inversores minoristas a tomar decisiones más inteligentes y basadas en investigaciones dentro del mundo de los préstamos P2P. Desde 2019, he estado publicando análisis en profundidad, reseñas de plataformas y evaluaciones de riesgos para aportar mayor transparencia a este tipo de inversión. Mi objetivo es cuestionar las promesas de marketing, analizar los desarrollos del sector y ofrecer a los inversores información honesta e independiente.