Monefit SmartSaver est une alternative pour les investisseurs P2P qui préfèrent investir dans des produits offrant une haute liquidité, des rendements fixes et une gestion facile.

Le produit a été développé par le Creditstar Group, une entreprise fintech internationale basée en Estonie. Le lancement de Monefit SmartSaver visait principalement à établir une autre source de financement pour les opérations de prêt de Creditstar.

Dans cette revue de Monefit SmartSaver, les investisseurs trouveront un résumé de toutes les informations pertinentes à connaître, depuis les bases de l’investissement jusqu’aux différents risques à prendre en compte. De plus, les lecteurs découvriront dans cette revue si le produit de Creditstar constitue une alternative sérieuse à Bondora Go & Grow.

Vous trouverez d’autres avis sur des entreprises sur ma page de critiques de plateformes P2P.

Résumé

Avant de commencer, voici un résumé rapide des informations les plus importantes concernant Monefit SmartSaver.

| Lancée : | Novembre 2022 |

| Nom Juridique : | Monefit Card OÜ (LINK) |

| Siège Social : | Tallinn, Estonie |

| Régulée : | Non |

| Vote de la Communauté : | 14 sur 30 | Voir les Votes |

| Actifs sous Gestion : | Non Divulgué |

| Nombre d’Investisseurs : | 25 000+ |

| Rendement Attendu : | Jusqu’à 10,52% |

| Type de Prêt Principal : | Prêts à la Consommation |

| Garanties : | Non |

| Bonus : | 0,25 % de Cashback (90 Jours) |

À Propos de Monefit SmartSaver

Monefit SmartSaver est une plateforme d’investissement de l’entreprise fintech internationale Creditstar, où les investisseurs peuvent investir directement dans le portefeuille de prêts du Creditstar Group et obtenir un rendement pouvant aller jusqu’à 10,52 %.

Ce qui distingue le produit SmartSaver, c’est sa haute liquidité et la facilité d’utilisation lors de l’investissement. Par exemple, la plateforme ne permet pas la sélection manuelle ou automatisée des prêts, ce qui rend l’expérience d’investissement avec Monefit très simple. En raison de ces caractéristiques, il présente certaines similitudes avec le produit déjà établi Bondora Go & Grow.

Le rendement attendu dépend de la durée de l’investissement. En utilisant le compte principal SmartSaver, qui offre la liquidité la plus élevée possible, les investisseurs reçoivent un rendement annuel en pourcentage (APY) de 7,5 %. En revanche, en s’engageant sur une période d’investissement plus longue via les SmartSaver Vaults (jusqu’à 24 mois), des rendements pouvant atteindre 10,52 % peuvent être obtenus.

Propriété et Gestion

Qui sont les principaux actionnaires et dirigeants de Monefit SmartSaver ? Voyons cela !

Propriété

Monefit SmartSaver fonctionne sous le nom de “Monefit Card OÜ“. Selon le registre des entreprises estonien, il s’agit d’une société à responsabilité limitée avec une contribution en capital de 50 000 EUR.

Monefit Card OÜ appartient à 100 % à la société mère estonienne « CREDITSTAR INTERNATIONAL OÜ ». Cette société est à son tour détenue à 100 % par le Creditstar Group AS en Estonie.

La société holding estonienne est détenue à plus de 50 % par l’homme d’affaires Aaro Sosaar. Il est le fondateur du Creditstar Group et de Lendermarket. En juin 2024, dans le cadre de mon parcours P2P à travers les États baltes, j’ai pu rencontrer le fondateur de Creditstar en personne pour la première fois.

Gestion

L’équipe de Monefit SmartSaver est dirigée par Kashyap Shah, CPO de Creditstar, un manager avec plus de 20 ans d’expérience dans le secteur financier. Chez Monefit, il est responsable de la stratégie, des nouvelles implémentations ainsi que de la croissance globale du produit.

Actuellement, environ 10 employés permanents travaillent au développement de Monefit. De plus, des ressources sont également partagées avec le Creditstar Group. Dans mon podcast avec Kashyap, nous avons parlé de l’histoire de la création de Monefit SmartSaver, du degré de transparence futur du produit, de la manière de garantir la liquidité et du moment où les remboursements de Creditstar sur Mintos auront lieu.

Inscription et Bonus

Pour investir sur Monefit SmartSaver, les investisseurs doivent répondre à trois exigences :

- Avoir au moins 18 ans,

- Posséder un compte bancaire personnel dans l’Espace économique européen (EEE) ou en Suisse,

- Avoir une vérification d’identité réussie par l’équipe de SmartSaver.

Bonus Monefit SmartSaver

Si vous souhaitez vous inscrire sur Monefit SmartSaver, vous pouvez utiliser le lien fourni pour vous inscrire. Cela vous donnera un cashback supplémentaire de 0,25 % sur tous les dépôts nets effectués dans les 90 premiers jours suivant l’inscription après une inscription réussie.

Un aperçu de la plateforme avec toutes les offres de bonus et promotions de cashback se trouve sur la page des bonus.

Investir sur Monefit SmartSaver

Sur Monefit SmartSaver, les investisseurs ont deux façons d’investir leur argent sur la plateforme. La première est via le compte principal, où le solde rapporte 7,5 % de rendement annuel (APY) avec capitalisation quotidienne des intérêts. La deuxième option est les SmartSaver Vaults, où des rendements allant jusqu’à 10,52 % peuvent être obtenus selon la durée choisie.

Les sections suivantes fournissent plus d’informations sur l’investissement via la plateforme SmartSaver.

Compte Principal

Investir sur Monefit SmartSaver est aussi simple que sur Bondora Go & Grow. Il suffit de déposer des fonds et de sélectionner la durée souhaitée. La plateforme n’offre pas de configuration Auto Invest ni de sélection manuelle des prêts.

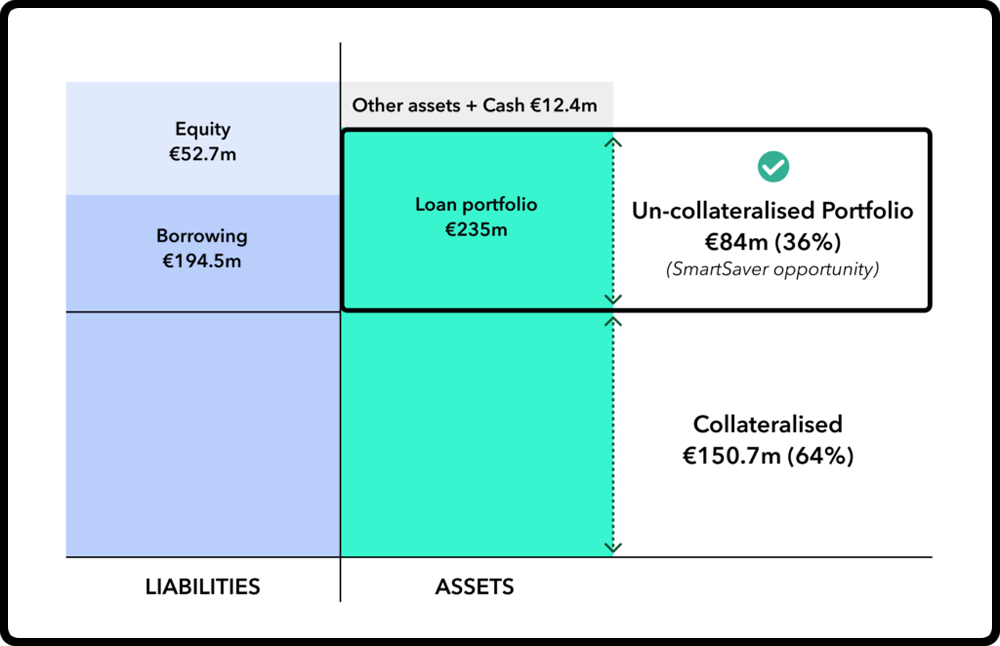

En arrière-plan, la plateforme investit automatiquement dans un portefeuille de prêts largement diversifié du Creditstar Group. Les investisseurs n’ont pas de visibilité directe sur les prêts individuels qu’ils acquièrent. On peut dire que les prêts sont des prêts à la consommation non garantis provenant de l’EEE. Les pays possibles des emprunteurs incluent l’Estonie, la Finlande, la Suède, la République tchèque, le Danemark, la Pologne et le Royaume-Uni.

En arrière-plan, la plateforme investit automatiquement dans un portefeuille de prêts largement diversifié du Creditstar Group. Les investisseurs n’ont pas de visibilité directe sur les prêts individuels qu’ils acquièrent. On peut dire que les prêts sont des prêts à la consommation non garantis provenant de l’EEE. Les pays possibles des emprunteurs incluent l’Estonie, la Finlande, la Suède, la République tchèque, le Danemark, la Pologne et le Royaume-Uni.

Les fonds du compte principal génèrent des intérêts quotidiens à un rendement annuel (APY) de 7,5 %. Le montant minimum d’investissement est actuellement de 10 EUR, tandis que le montant maximum investissable est de 500 000 EUR.

Jusqu’à 1 000 EUR par mois civil peuvent être retirés quotidiennement du compte principal. Les montants supérieurs à cette limite sont soumis à un délai de traitement pouvant aller jusqu’à 10 jours ouvrables. Par conséquent, le compte principal est particulièrement adapté pour un usage à court terme lorsque la liquidité rapide est nécessaire.

SmartSaver Vault

Depuis mars 2024, Monefit SmartSaver offre la possibilité d’investir dans des « Vaults », qui fonctionnent de manière similaire à des dépôts à terme fixes. Les investisseurs peuvent obtenir des rendements variables en fonction de la période d’investissement.

Le terme de 6 mois offre un rendement de 8,33 % TAEG, tandis que le terme de 12 mois offre un rendement de 9,42 % TAEG. De plus, il existe des vaults avec un terme de 18 mois offrant un rendement de 9,96 % et des vaults avec un terme fixe de deux ans qui rémunèrent à 10,52 % TAEG.

Cependant, des rendements plus élevés peuvent être obtenus avec des engagements à plus long terme via les « SmartSaver Vaults ». Un engagement de six mois rapporte 8,33 %, un engagement de douze mois rapporte 9,42 %, un engagement de 18 mois rapporte 9,96 % et un engagement de vingt-quatre mois rapporte 10,52 %.

Cependant, des rendements plus élevés peuvent être obtenus avec des engagements à plus long terme via les « SmartSaver Vaults ». Un engagement de six mois rapporte 8,33 %, un engagement de douze mois rapporte 9,42 %, un engagement de 18 mois rapporte 9,96 % et un engagement de vingt-quatre mois rapporte 10,52 %.

Monefit se réserve le droit d’apporter d’éventuelles ajustements aux taux d’intérêt proposés à l’avenir.

Coûts et Frais

L’utilisation de Monefit SmartSaver est entièrement gratuite pour les investisseurs. Cela s’applique à l’inscription, à l’investissement, ainsi qu’aux dépôts et retraits.

Compte d’Épargne Alternatif

Monefit SmartSaver répond à de nombreux critères comparables à un compte d’épargne traditionnel. Cela inclut des caractéristiques telles qu’une durée ouverte, sans préavis et la possibilité d’ajustements quotidiens du taux d’intérêt.

L’accessibilité quotidienne est quelque peu limitée, car SmartSaver permet de retirer jusqu’à 1 000 EUR par mois civil de manière quotidienne. Les montants supérieurs sont soumis à un délai de traitement pouvant aller jusqu’à 10 jours. De plus, la liquidité pourrait se détériorer en période de turbulence économique (voir les retraits partiels avec Bondora Go & Grow).

En revanche, Monefit SmartSaver offre des taux d’intérêt nettement plus élevés. Même si le rendement annuel de 7,5 % n’est pas garanti, il reste largement supérieur aux taux typiques proposés par les comptes d’épargne en Europe.

Le compromis pour ce rendement plus élevé est une sécurité réduite. Alors que les comptes d’épargne en Allemagne bénéficient d’une garantie de dépôt jusqu’à 100 000 EUR, aucune protection de ce type n’existe pour Monefit SmartSaver. De plus, le groupe Creditstar ne fournit aucune garantie supplémentaire pour sécuriser le capital des investisseurs.

Conclusion : Monefit SmartSaver n’est pas un compte d’épargne traditionnel, mais peut être considéré comme une alternative avec un profil risque-rendement élargi.

Liquidité

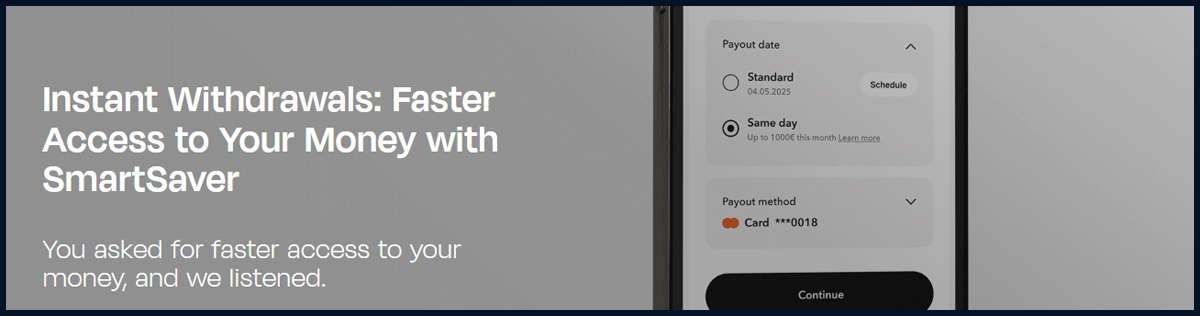

Monefit SmartSaver se met fortement en avant en offrant une haute liquidité, permettant aux investisseurs d’accéder rapidement à leurs fonds. En novembre 2025, la plateforme a introduit deux nouvelles mises à jour du produit qui améliorent encore la liquidité et la prévisibilité des retraits.

Retraits instantanés : Les investisseurs peuvent retirer jusqu’à 1 000 EUR par mois civil immédiatement depuis leur compte principal SmartSaver. Pour les montants dépassant 1 000 EUR par mois, un délai de traitement pouvant aller jusqu’à 10 jours ouvrables continue de s’appliquer.

Retraits programmés : Les investisseurs peuvent programmer des retraits jusqu’à 365 jours à l’avance. Des retraits uniques ou récurrents peuvent être planifiés de cette manière.

Actuellement, Monefit SmartSaver ne facture aucun frais pour les retraits.

Important : Lors d’un retrait, seules les comptes bancaires ayant déjà été utilisés pour effectuer un dépôt peuvent être sélectionnés. Si le compte bancaire souhaité n’apparaît pas, il faut d’abord déposer des fonds depuis ce compte.

Forum Monefit SmartSaver

L’industrie du prêt P2P évolue rapidement. Assurez-vous donc de rester informé sur toutes les informations pertinentes en vous abonnant à mes chaînes sur Telegram ou WhatsApp. Ainsi, vous recevrez toujours les dernières informations de l’industrie P2P, y compris les actualités concernant la plateforme Monefit SmartSaver.

Monefit SmartSaver Taxes

En général, les revenus d’intérêts générés par le financement de prêts sont considérés comme des revenus d’investissement et doivent donc être déclarés comme tels lors de la déclaration fiscale.

Contrairement à d’autres plateformes, Monefit SmartSaver ne prélève pas de taxes sur les revenus d’intérêts, comme c’est le cas en Lettonie ou en Lituanie.

Risques de Monefit SmartSaver

Les risques de Monefit SmartSaver doivent être pris en compte avec attention et en détail, car il ne s’agit ni d’une plateforme P2P traditionnelle ni d’une place de marché P2P.

Monefit sert principalement à lever des fonds pour le portefeuille de prêts du Creditstar Group. Jusqu’à présent, ni Creditstar ni Monefit n’ont fourni d’informations sur l’utilisation des fonds des investisseurs.

Risque de la Plateforme

La plateforme, opérée par le Creditstar Group, a été lancée en novembre 2022. Sur son marché domestique, l’Estonie, la plateforme n’est supervisée par aucune autorité financière ou réglementaire.

Les investisseurs devraient donc se familiariser en détail avec le profil de risque de Creditstar.

Le Creditstar Group est une entreprise fintech fondée en 2006, basée en Estonie, et comprend une variété de prêteurs actifs à l’international à travers l’Europe.

Avec Monefit SmartSaver, le Creditstar Group vise à établir une source de financement supplémentaire pour son activité de prêt. À cette fin, la plateforme P2P Lendermarket a été lancée en avril 2019, promouvant des attentes de rendement supérieures à la moyenne.

Avec Monefit SmartSaver, le Creditstar Group vise à établir une source de financement supplémentaire pour son activité de prêt. À cette fin, la plateforme P2P Lendermarket a été lancée en avril 2019, promouvant des attentes de rendement supérieures à la moyenne.

Étant donné que les prêts sur Monefit sont proposés exclusivement par Creditstar, les investisseurs devraient examiner de plus près les performances de l’entreprise estonienne.

| Prêteur | Année | Audité | Profit | ROA | Fonds Propres | Dettes | Liquidité | Dépréciations | Score |

|---|---|---|---|---|---|---|---|---|---|

| Creditstar Group | 2024 | KPMG | EUR 7,24M | 2,2% | 19,2% | 4,2 | 0,4 | 15,2% | 57 |

Manque de Transparence du Portefeuille de Prêts

Jusqu’à présent, Monefit SmartSaver n’a pas fourni d’informations détaillées sur la performance du portefeuille de prêts sous-jacent.

En conséquence, des données importantes manquent pour évaluer correctement le profil de risque de Monefit SmartSaver.

Par le passé, le CPO de Creditstar avait promis qu’un rapport avec des indicateurs clés de transparence (KPI) serait mis à disposition à l’avenir. Cependant, ce rapport n’a pas encore été publié. Les investisseurs intéressés devraient donc examiner très attentivement le développement du Creditstar Group.

Assurance Dépôts

Les investissements proposés via Monefit SmartSaver ne sont pas couverts par les dispositifs européens de garantie des dépôts (comme la directive sur la garantie des dépôts 2014/49/UE). Cela signifie que, contrairement aux dépôts bancaires traditionnels, les fonds investis sur Monefit ne sont assurés ni garantis par aucun système de compensation national ou européen.

Les investisseurs doivent donc être conscients que le capital investi est exposé à des pertes, que les rendements ne sont pas garantis et qu’ils pourraient ne pas récupérer la totalité du montant investi.

Avantages et Inconvénients

Dans cette section, j’ai listé les plus grands avantages et inconvénients de Monefit SmartSaver.

Avantages

- Creditstar : Entreprise fintech établie avec un modèle économique rentable.

- Liquidité : Disponibilité des fonds plus rapide par rapport aux plateformes P2P traditionnelles.

- Stabilité : Jusqu’à présent, toutes les demandes de paiement ont été honorées dans un délai de 10 jours.

- Alternative : Alternative possible pour les investisseurs qui apprécient Bondora Go & Grow.

Inconvénients

- Rendement : Le taux d’intérêt n’est pas compétitif par rapport aux plateformes P2P traditionnelles.

- Transparence : Pas d’informations sur la performance réelle du portefeuille de prêts.

- Protection : L’investissement n’est protégé ou garanti d’aucune autre manière.

- Remboursements : Les prêts de Creditstar sont fréquemment prolongés et ne sont pas toujours remboursés à temps.

Alternatives à Monefit SmartSaver

Quelles alternatives à Monefit SmartSaver existent dans le domaine des prêts P2P ?

Les principales caractéristiques du produit comprennent la simplicité d’utilisation, un taux d’intérêt fixe et un haut niveau de liquidité. Ces critères sont actuellement proposés sur le marché à la fois par Bondora Go & Grow et Modena.

Le tableau ci-dessous vise à montrer les parallèles et les différences entre les produits respectifs.

| Bondora Go & Grow | Monefit SmartSaver | Modena | |

|---|---|---|---|

| Start | 2018 | 2022 | 2025 |

| Juridiction | Estonie | Estonie | Estonie |

| Rendement | 6% | 7,25 % à 8,33 % | Jusqu’à 11 % |

| Crédit d’Intérêts | Quotidiennement | Quotidiennement | Mensuellement |

| Disponibilité | Quotidiennement | Max. 10 Jours | Max. 31 Jours |

| Investissement Min. | 1 Euro | 10 Euro | 50 Euro |

| Investissement Max. | Illimité | 500 000 Euro | Illimité |

| Limite de Dépôt | Illimité | Illimité | Illimité |

| Garantie | Non | Non | Non |

Feedback de la Communauté

La réputation de Monefit SmartSaver au sein de la communauté de prêts P2P est de plus en plus perçue positivement, selon les résultats du vote annuel de la communauté P2P. La plateforme a amélioré son score de 0,25 point par rapport à l’année précédente. Avec la 14e place, Monefit a à nouveau assuré une position solide dans le milieu du tableau.

Les 5 principales plateformes P2P en 2025 ont été Viainvest, Debitum, Mintos, Swaper et Income Marketplace.

Résumé de la Revue Monefit SmartSaver

Quel est le verdict final de cette revue de Monefit SmartSaver ?

Les deux principaux atouts de Monefit SmartSaver sont sa simplicité d’utilisation et sa haute liquidité. Pour les investisseurs qui ne souhaitent pas s’impliquer profondément dans les prêts P2P et recherchent des alternatives similaires à Bondora Go & Grow, Monefit SmartSaver peut être une option envisageable. Il en va de même pour les investisseurs qui privilégient la liquidité et la disponibilité rapide des fonds investis.

En général, un rendement de seulement 7,5 % pour des prêts à la consommation à court terme et non garantis ne représente pas un ratio risque-rendement adéquat, surtout que Monefit ne fournit aucune protection ni garantie pour les rendements annoncés.

Un autre point à surveiller est le comportement de paiement de Monefit. En raison des lignes de crédit fréquemment utilisées, des retards se sont souvent produits sur des places de marché comme Mintos ou Lendermarket. En cas de forte demande de retraits, des paiements partiels ne seraient certainement pas surprenants.

Du côté positif, Monefit SmartSaver a respecté toutes les promesses concernant les rendements et les délais de paiement au cours de ses trois premières années d’exploitation.

Depuis juin 2025, j’utilise le compte principal de Monefit SmartSaver comme réserve de liquidité à court terme.

Je suis Denny Neidhardt, le fondateur de *re:think P2P*, où j’aide les investisseurs particuliers à prendre des décisions plus intelligentes et fondées sur des recherches dans le domaine des prêts P2P. Depuis 2019, je publie des analyses approfondies, des évaluations de plateformes et des études de risque pour apporter plus de transparence à cet univers d’investissement. Mon objectif : remettre en question les promesses marketing, analyser les évolutions du secteur et fournir aux investisseurs des informations honnêtes et indépendantes.